Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Глава 1 Характеристика налога на прибыльСтр 1 из 8Следующая ⇒

Глава 1 Характеристика налога на прибыль Общие положения о налоге на прибыль Плательщики налога на прибыль «Плательщиками налога на прибыль организаций признаются (ст. 246 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ):

«Освобождаются от обязанностей плательщика налога на прибыль организации:

«С 2008 по 2017 г. не относятся к налогоплательщикам иностранные организаторы Олимпийских и Параолимпийских игр в отношении доходов, полученных в связи с организацией и проведением XXII Олимпийских зимних игр и XI Параолимпийских зимних игр 2014 г. в г. Сочи (п. 2 ст. 246 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). Кто относится к иностранным организаторам, закреплено в ст. 3 федерального закона от 01.12.2007 № 310-ФЗ.»(ФЗ-310) Налоговые агенты «Налоговым агентом по налогу на прибыль организация является если:

«Перечень доходов иностранной организации от источников в России, при выплате которых налог на прибыль исчисляет и уплачивает налоговый агент, содержится в п. 1 ст. 309 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ.(НКРФ ст 309)».[3]

Налоговые агенты, удерживающие налог у российских организаций, представляют налоговые декларации в сроки, установленные для подачи декларацииналогоплательщиками. При этом налоговые агенты, которые не являются налогоплательщиками налога на прибыль, а применяют, например, специальные налоговые режимы, также обязаны представлять декларации[4]. Объекты обложения налогом на прибыль и налоговая база по налогу на прибыль «Объектом налогообложения является прибыль, которой признаются (ст. 247 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ):

По прибыли, облагаемой по разным ставкам, налоговая база определяется отдельно. «Доходы, полученные в натуральной форме, включая товарообменные операции, учитываются при определении налоговой базы исходя из цены сделки с учетом положений ст. 40 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ. Налоговая база определяется нарастающим итогом с начала налогового (отчетного) периода. В зависимости от выбранного налогоплательщиком метода признания доходов и расходов поступления, связанные с расчетами за реализованные товары (работы, услуги) или имущественные права, признаются в соответствии со ст. 271 (метод начисления) или ст. 273 (кассовый метод) НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ. Кассовый метод могут применять организации, у которых в среднем за предыдущие четыре квартала выручка (без учета НДС) не превысила одного миллиона рублей за каждый квартал.(Налоговый Кодекс Российской Федерации)».[6]

Доходы Для целей обложения налогом на прибыль под доходами понимаются общие поступления организации (в денежной и натуральной формах) без учета расходов, которые организация понесла. При этом в составе доходов не учитываются налоги, предъявленные покупателю (НДС, акцизы). В ст.251 НАЛОГОВОГО КОДЕКСА установлен перечень доходов, не облагаемых налогом. Доходы делятся на доходы от реализации и внереализационные доходы (ст.252 НАЛОГОВОГО КОДЕКСА). Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. «Расходы Расходами в соответствии со ст. 252 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ признаются обоснованные и документально подтвержденные затраты (а также убытки, предусмотренные ст. 265 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ), осуществленные налогоплательщиком (за исключением расходов, указанных в ст. 270 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). Не все произведенные организацией расходы уменьшают полученные доходы. Во-первых, расходы должны соответствовать требованиям, установленным ст.252 НАЛОГОВОГО КОДЕКСА. Во-вторых, есть список расходов, на которые уменьшить налогооблагаемую базу нельзя (ст.270 НАЛОГОВОГО КОДЕКСА). Расходы, включающиеся в расчет прибыли, в зависимости от их характера и деятельности налогоплательщика подразделяются на расходы, связанные с производством, реализацией, и внереализационные расходы.(НКРФ ст270)».[7] Если некоторые затраты с равным основанием могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты. В соответствии с п. 2 ст. 253 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ все расходы, которые связаны с производством и (или) реализацией, подразделяются на четыре вида:

Расходы, связанные с производством и реализацией текущего месяца, в соответствии группируются по экономическому содержанию, по элементам затрат и подразделяются на прямые и косвенные. Прямые расходы признаются в данном отчетном (налоговом) периоде в части, относящейся к реализованным товарам, работам, услугам. Косвенные расходы в полном объеме относятся на уменьшение доходов от производства и реализации данного отчетного (налогового) периода. Налогоплательщик самостоятельно определяет в учетной политике перечень прямых расходов. В состав внереализационных расходов, не связанных с производством и реализацией, согласно п. 1 ст. 265 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К таким расходам, в частности относятся: проценты по кредитам и займам, услуги судебные расходы и т. д. К внереализационным расходам приравниваются убытки, которые понесла организация[8].

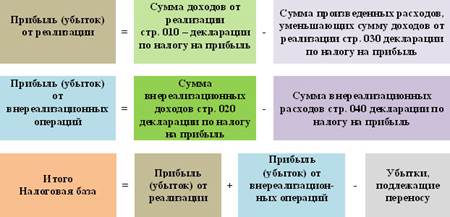

Налоговой базой по налогу наприбыльпризнается денежное выражение прибыли организации. При этом по прибыли, облагаемой по различным ставкам, налоговая база рассчитывается раздельно. Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который соответствует одному календарному году. Иными словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля. ПОРЯДОК РАСЧЕТА НАЛОГОВОЙ БАЗЫ

Если по итогам года оказалось, что расходы превысили доходы, и компания понесла убытки, то налоговая база считается равной «0». Это означает, что величина налога на прибыль не может быть отрицательной, сумма налога должна быть либо положительной, либо нулевой. При формировании налоговой базы необходимо учитывать особенности предусмотренные Налоговым кодексом, в зависимости от условий, специфики деятельности налогоплательщиков, и других факторов[9] Основная ставка 20% 2% - в федеральный бюджет (0% - для отдельных категорий налогоплательщиков - п.1.5 ст.284, п.2 ст.284.3 и п.1.7 ст.284, п.1.8 ст.284 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ) 18% - в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать ставку налога для отдельных категорий налогоплательщиков, но не более чем до 13,5% (ставка может быть еще ниже для участников региональных инвестиционных проектов – п.3 ст.284.3 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). «Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль: 30% Прибыль по ценным бумагам (за исключением доходов в виде дивидендов), выпущенным российскими организациями, права на которые учитываются на счетах депо, информация о которых не была предоставлена налоговому агенту (п.4.2 ст.284 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). 20% - в федеральный бюджет

15%

13%

10% Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок (пп.2 п.2 ст.284 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ) 9% Доходы в виде процентов по некоторым муниципальным ценным бумагам (пп.2 п.4 ст.284 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). 0%

0% - в федеральный бюджет

Авансовые платежи по налогу В течение года организации должны уплачивать авансовые платежи. Существуют три возможных способа их уплаты: Первый способ — по итогам I квартала, полугодия и 9 месяцев плюс ежемесячные авансовые платежи внутри каждого квартала. Применяют все организации, за исключением тех, кто обязан применять второй или выбрал третий способ. Обязанность платить ежемесячные авансы зависит от величины доходов от реализации, которые получает организация. По итогам каждого прошедшего квартала производится расчет средней величины доходов от реализации за предыдущие четыре квартала (идущие подряд, независимо от того, в один налоговый период они попадают или в два) и сравнивается с установленным ограничением в 10 млн руб. Если средняя величина менее 10 млн руб, то организация освобождается от уплаты ежемесячных авансовых платежей. При этом для освобождения не требуется разрешения налоговой инспекции, так же их не надо уведомлять об этом. Порядок расчета ежемесячных авансовых платежей приведен в абзацах 3 - 5 п. 2 ст. 286 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ. Сумма ежемесячных авансовых платежей отражается по строке 290 листа 02, в том числе в разрезе бюджетов по строкам 300 и 310, а также по строкам 120—140, 220—240 подраздела 1.2 разд. 1 налоговой декларации. При этом в налоговой декларации по итогам налогового периода ежемесячные авансовые платежи на I квартал текущего года не рассчитываются. Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, вы должны уплачивать не позднее 28-го числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). Второй способ — по итогам I квартала, полугодия и 9 месяцев без уплаты ежемесячных авансовых платежей. Организации, обязанные применять этот способ, перечислены в п.3 ст.286 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ. К ним, в частности относятся организации, у которых за предыдущие четыре квартала доходы от реализации не превышали в среднем десять миллионов рублей за каждый квартал. Так же этот способ применяют бюджетные организации, НАЛОГОВОГО КОДЕКСА О, не имеющие дохода от реализации товаров (работ, услуг), участники простых товариществ в отношении доходов, получаемых ими от участия в простых товариществах и т. д. Сумма квартального авансового платежа по итогам отчетного периода определяется исходя из фактической прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода (квартала, полугодия, девяти месяцев) с учетом ранее уплаченных сумм авансовых платежей. Третий способ — по итогам каждого месяца исходя из фактически полученной прибыли. Применяют организации, которые изъявили желание платить авансовые платежи этим способом и известили об этом налоговую инспекцию не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. Соответственно, переход на такой вариант уплаты авансовых платежей возможен только с начала налогового периода. В случае перехода на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли отчетными периодами признаются месяц, два месяца, три месяца и т. д. до конца налогового периода. Сумма авансового платежа за отчетный период определяется исходя из ставки налога и фактически полученной прибыли в отчетном периоде, которая рассчитывается нарастающим итогом с начала налогового периода до окончания соответствующего месяца (абз. 7 п. 2 ст. 286 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). В бюджет ежемесячно перечисляется разница между суммой авансового платежа, начисленной нарастающим итогом с начала года, и авансовым платежом, начисленным и уплаченным за предыдущий отчетный период. Уплата производится в срок до 28 числа месяца, следующего за отчетным периодом. По налогу на прибыль организаций налоговым периодом признается календарный год. Отчетный период: Квартал, полугодие, 9 месяцев[13].(Налоговый Кодекс Российской Федерации)[14]» 1.2 Оптимизация налога на прибыль Общие положения о налоге на прибыль корпораций в Зарубежных странах.

«Налог на прибыль корпораций в цивилизованных государствах обычно взимается согласно пропорциональным ставкам. Средний уровень ставок согласно корпоративному налогу составляет порядка 30 – 40%, при этом прослеживается практически общая направленность к их уменьшению. По данным американской исследовательской организации TaxFoundation, государством с наиболее высокой совокупной ставкой налога на прибыль корпораций является Япония (39,5%). 2-ое место в списке по-прежнему занимают США, в каком месте ставка корпоративного налога с учётом налогов штатов составляет 39,1%. Самый низкий корпоративный налог (12,5%) взимается в Ирландии. Доля корпоративного налога в общем объёме налоговых поступлений в государствах с развитой рыночной экономикой невелика и составляет от нескольких (2 – 3%) вплоть до 10% (исключение - Япония, где часть корпоративного налога значительно больше (приблизительно 20%)). Практике налогообложения известны некоторое количество систем налогообложения доходы (прибыли) корпораций. Различаются они подходами к решению вопроса о сокращении двойного налогообложения распределяемой прибыли, в такой ситуации есть одновременного обложения прибыли на уровне корпорации и дохода на уровне акционера, получающего дивиденды. Рассмотрим используемые в иностранных государствах системы налогообложения доходы (прибыли) корпораций.(1. Князев В.Г. Налоговые системы зарубежных стран. - М.: Закон и право)».[17] 1. Классическая система, которая не предусматривает ослабления двойного налогообложения распределяемой прибыли. При такого рода системе распределяемая прибыль корпораций облагается корпоративным и личным подоходными налогами (функционирует в США, Швейцарии, Швеции, странах Бенилюкса). 2. Система уменьшения налогообложения прибыли на уровне корпораций. Популярны 2 вида функционирования такой системы: 1-ый вид – на основе разных ставок, если распределяемая прибыль облагается налогом по более низкой ставке (Германия, Австрия, Япония); 2-ой вид –в основу которого входит частичное освобождение от налогообложения распределяемой прибыли (Испания, Финляндия). 3. Система уменьшения налогообложения прибыли на уровне акционеров. Данная система предусматривает 2 способа снижения налогообложения доходов в виде дивидендов: 1-ый метод – налоговый кредит либо система зачёта (Франция, Великобритания), 2-ой метод – частичное освобождение дивидендов от налогообложения, которое не зависит от того, был ли удержан корпоративный налог с дивидендов (Канада, Дания). 4. Система полного освобождения от налогообложения распределяемой прибыли или на уровне корпорации (Греция, Норвегия) или на уровне акционера (Италия). Необходимость сохранения производственно-стимулирующей функции прибыли в цивилизованных государствах принимается решение в настоящее время в основном за счёт косвенных льгот согласно корпоративному налогу, распространённым типом которых является использование методов завышенной и ускоренной амортизации, позволяющих перечислять часть прибыли в необлагаемые корпоративным налогом амортизационные отчисления. Промысловый налог Промысловый налог относится к разновидности местного налога. В Германии юр.лица облагаются таким налогом по эффективной налоговой ставке, которая варьируется от 14% до 17,15%. Сумма ставки зависит от того, на каком муниципальном участке значится компания-налогоплательщик.[19]. Заключение Во первой главе были рассмотрены общие положения о налоге на прибыль. Более подробно были рассмотрены плательщики налога, объект и налоговая база, налоговые ставки и порядок исчисления и уплаты на прибыль. Так же были рассмотрены способы оптимизации налога на прибыль. Во второй главе был рассмотрен налог на прибыль корпораций в Зарубежных странах и сравнение налога на прибыль в РФ и Зарубежных странах. Налог на прибыль в России имеет как сходные, так и отличительные черты в сравнении с данным налогом в зарубежных странах. Нашей стране необходимо учитывать опыт иностранных государств для совершенствования налогообложения прибыли, который бы оптимально позволил реализовать фискальную и регулирующую функцию данного налога. В третьей главе были рассмотрены проблемы и перспективы налога на прибыль. И был проведен анализ поступлений налога на прибыль. На основание рассмотренных глав можно сделать следующие выводы.

Список литературы: Нормативно-правовые акты: 1. Закон СССР «О налогах с предприятий, объединений и организаций» от 14 июня 1990 года 2. Закон Российской Федерации «Об основах налоговой системы в Российской Федерации» от 27 декабря 1991 года 3. Закон Российской Федерации "О налоге на прибыль предприятий и организаций" от 27 декабря 1991 года 4. ФЗ «О внесении изменений в статьи 224, 275 и 284 части второй Налогового кодекса Российской Федерации от 16.05.2007 года 5. ФЗ «О внесении изменений в статью 27.5-3 Федерального закона «О рынке ценных бумаг» и части первую и вторую Налогового кодекса Российской Федерации» от 28.12.2013 года 6. Приказ МНС РФ от 26.02.2002 № БГ-3-02/98 «Об утверждении методических рекомендаций по применению главы 25 7. Глава 25 Налогового Кодекса Российской Федерации 8. О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации, а также о признании утратившими силу отдельных актов законодательства Российской Федерации о налогах и сборах: Федеральный закон от 24 июля 2002 г. № 104-ФЗ // СЗ РФ. 2002. № 30. Ст.3021. 9. Федеральный закон от 22.07.08 № 155-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации" (в ред. Федерального закона от 26.11.2008 № 224-ФЗ Федеральный закон от 22.07.2008 № 158-ФЗ "О внесении изменений в главы 21, 23, 24, 25 и 26 части второй Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах"//СЗ РФ 31 июля 2008 г. №31 (часть I) ст. 3436 10. Федеральный закон от 26 ноября 2008 г. № 224-ФЗ "О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации"// Собрание законодательства Российской Федерации от 1 декабря 2008 г. № 48 ст. 5519 11. Приказ Минфина РФ от 5 мая 2008 г. N 54н "Об утверждении формы налоговой декларации по налогу на прибыль организаций и Порядка ее заполнения"// Российская газета от 7 июня 2008 г. № 123 12. Федеральный закон от 25 ноября 2009 г. N 281-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации"//Собрание законодательства Российской Федерации от 30 ноября 2009 г. № 48 ст. 5731 Учебная литература: 1. Князев В.Г. Налоговые системы зарубежных стран. - М.: Закон и право, ЮНИТИ, 2009.-191с. 2. Осипов Д.В. Обложение организаций налогом на прибыль // Налоги и налоговое планирование -2010-№ 8-С.34-37. 3. Сафарова Е. Налог на прибыль: I полугодие 2013 г. // Клуб главных бухгалтеров-2010 -№6- С.3-6. 4. Тишана Е. Основные изменения в налоговом законодательстве с 1 января 2010 г.// Новая бухгалтерия -2010- №1. –С.7-9. 5. Хакуй А. Сравнительная характеристика российского и зарубежного опыта налогообложения прибыли организаций//Экономические науки. -2014- №1 6. Черник Д.Г.Нельзя снижать налог на прибыль для всех подряд. У него не фискальная, а регулирующая функция// Российский налоговый курьер -2010-№13- С.10-13 7. Юткина Т.Ф. Налоги и налогообложение: Учебник.-М.:Инфра-М, 2000.-429 с. Интернет-ресурсы: 1. Налоговые новости. Информация за 29.03.2011 [Электронный ресурс]. 2. http://www.nalog.ru/ 3. http://wiki.klerk.ru/ Народная бухгалтерская энциклопедия/рублика «налог на прибыль» 4. http://www.nalkod.ru/statia246 5. http://kodeks.systecs.ru/nk_rf/nk_glava25/nk_st246.html 6. http://www.gks.ru/

[1] НКРФ ст 246 [2] Налоговый Кодекс Российской Федерации [3] НКРФ ст 309 [4]http://wiki.klerk.ru/ Народная бухгалтерская энциклопедия/рублика «налог на прибыль» [5] НКРФ ст 247 [6] Налоговый Кодекс Российской Федерации [7] НКРФ ст.270 [8]http://wiki.klerk.ru/ Народная бухгалтерская энциклопедия/рублика «налог на прибыль» [9]http://www.nalog.ru/ [10]http://www.nalog.ru/ [11] Налоговый Кодекс Российской Федерации [12] НКРФ [13]http://www.nalog.ru/ [14] НКРФ [15](Митюкова Э.С., Сынников Е.А. «Налоговые схемы, Как снизить налоги в соответствии с законодательством». - М.: 2012г., - 26стр.)».[15]

[16]п.1 ст.251 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ в редакции Закона РФ с 29.05.2002 №57/ФЗ [17](1. Князев В.Г. Налоговые системы зарубежных стран. - М.: Закон и право) [18]О. В. Антонова. Налоговые системы зарубежных стран, 2013 [19]Международное налогообложение: пер. с англ. - М.: ЮНИТИ, 2010. - 375с

[20] Хакуй А. Сравнительная характеристика российского и зарубежного опыта налогообложения прибыли организаций. - Экономические науки. -2014- №1

[21]Налоговая политика России: проблемы и перспективы: Под ред. И.В. Горского. Финансы и статистика, 2014

Глава 1 Характеристика налога на прибыль Общие положения о налоге на прибыль

|

|||||||||

|

Последнее изменение этой страницы: 2016-07-11; просмотров: 288; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.20.238.187 (0.08 с.) |