Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Инвестиции: сущность, виды, источники

С экономической точки зрения инвестиции - расходы на создание (приобретение), расширение, реконструкцию и техническое перевооружение основного капитала, а так же вызванное этим изменением расширение оборотного капитала. Следует отличать общее (в широком смысле) и экономическое (в узком смысле) определения понятия инвестиций. Первое из них основывается на ожидании от вложенных средств достижения не только экономических, но и других целей. Второе сводит цели инвестиций к приращению вложенных средств. Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, и иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта. Использование инвестиций происходит путем реализации инвестиционных проектов, направленных на достижение определенных, четко обозначенных целей и представляющих собой комплекс не противоречащих законодательству мероприятий и действий по реализации определенного объема инвестиций для достижения конкретных целей (результатов) в течение установленного периода времени. Инвестициями могут быть: 1. Денежные средства, целевые банковские вклады, акции и другие ценные бумаги; 2. Движимое и недвижимое имущество (здания, сооружения, оборудование и др. материальные ценности); 3. Имущественные права, вытекающие из авторского права, «ноу-хау», опыт и другие интеллектуальные ценности; 4. Права пользования землей и другими природными ресурсами, а также другие ценные имущественные права; 5. Другие ценности. Под инвестиционной деятельностью понимается совокупность практических действий граждан, юридических лиц и государства по реализации инвестиций. Субъекты инвестиционной деятельности - физические и юридические лица, осуществляющие целенаправленные действия по решению задач, поставленных в И П. 1. Инвесторы (частные и институциональные); 2. Наемные работники (исполнители работ); 3. Арендаторы объектов инвестирования. Объекты инвестиционнойдеятельности - вновь создаваемые и модернизированные основные фонды, оборотные средства, ценные бумаги, целевые денежные вклады, интеллектуальные ценности и имущественные права, научно-техническая продукция.

Источники инвестиций: 1. Внутренние источники (собственные средства: нераспределенная прибыль, уставный капитал, амортизационный фонд, фонд накопления); 2. Внешние источники (ассигнования из различных бюджетов, иностранные инвестиции, кредиты и займы, средства от продажи акций и др.). В соответствии с целями и задачами инвестиционной деятельности, инвестиции следует бывают: 1) По назначению: - производственные капиталовложения (объектом инвестирования выступают фонды производственного назначения: здания цехов, сооружения, машины, оборудование и т.д.); - непроизводственные капиталовложения (направлены на воспроизводство непроизводственных основных фондов: объекты соцкультбыта, административного значения, детские учреждения предприятий). 2) По направлению использования: - новое строительство; - реконструкция; - техническое перевооружение; - расширение действующих предприятий.

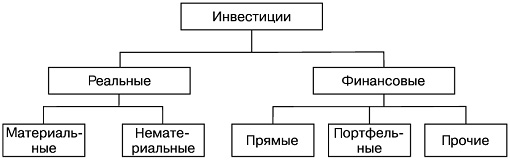

По объектам и.д. I. Капиталообразующие (реальные или капиталовложения) - это сумма средств, необходимых для строительства (расширения, реконструкции, модернизации) и оснащения оборудованием инвестиционных объектов, расходы на подготовку капитального строительства и прирост оборотных средств, необходимых для нормального функционирования объекта. II. Портфельные - это сумма средств, необходимых для приобретения совокупности различных фондовых ценностей (государственные и частные ценные бумаги), различных финансовых активов (страховые полюса, доли в уставном капитале в других предприятий, залоги и пр.), обеспечивающих высокий текущий доход и надежное размещение (защита от обесценения средств и ликвидность).

Материальные - инвестиции в осязаемые объекты (в здания, сооружения, машины, оборудование и т.д). Нематериальные (потенциальные, иногда называемые интеллектуальными) — это вложение средств на приобретение патентов, лицензий, оплату научно-исследовательских работ, реализацию программ переподготовки и повышения квалификации кадров и т.п. В статистической практике реальные инвестиции именуют инвестициями в нефинансовые активы.

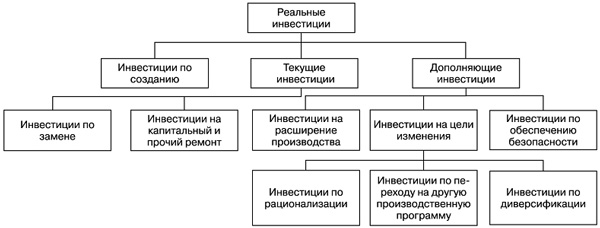

Финансовые инвестиции - это вложение капитала в акции, облигации, банковские вклады, инвестиционные сертификаты и другие ценные бумаги. Прямые - вложения в акции акционерных обществ с целью получения дивидендов и приобретения права на участие в управлении. Это инвестиции, сделанные юридическими и физическими лицами, полностью владеющими организацией или контролирующими не менее 10 % акций или уставного (складочного) капитала организации. К портфельным относятся инвестиции в разные виды ценных бумаг, принадлежащие разным эмитентам, с целью повышения вероятности получения дохода от вложенных средств. К ним относится покупка акций, паев, облигаций, векселей и других долговых ценных бумаг. Они составляют менее 10 % в уставном (складочном) капитале организации. Инвестиции, не подпадающие под определение прямых и портфельных, указываются как прочие — торговые кредиты, кредиты правительств иностранных государств под гарантии Правительства Российской Федерации, прочие кредиты (кредиты международных финансовых организаций и т.д.), банковские вклады. Соотношение в экономике страны между реальными и финансовыми инвестициями является важным показателем экономического развития. «В примитивных экономиках основная часть инвестиций относится к реальным, в то время как в современной экономике большая часть инвестиций представлена финансовыми инвестициями.». По срокам вложений: - краткосрочные (на период до одного года), - среднесрочные (от одного до трех лет) - долгосрочные (на срок свыше трех лет). По формам собственности: - государственные, - частные, - иностранные - смешанные инвестиции. - муниципальные инвестиции, - инвестиции потребительской кооперации, общественных и религиозных организаций (объединений). Ю. Блех и У. Гетце рекомендуют реальные инвестиции по признаку (критерию) их причины разграничивать на инвестиции по созданию, текущие и дополняющие. Инвестиции по созданию вкладываются на открытие нового предприятия или филиала существующего. Текущие инвестиции направляются на текущий и капитальный ремонт и на замену (обновление) парка машин и оборудования. Дополняющие инвестиции направляются на развитие производства и обеспечение безопасности на существующих производственных площадях предприятия. Классификация пожизненным циклам предприятия: - начальные инвестиции (нетто-инвестиции) — на создание предприятия - экстенсивные — на расширение существующего предприятия - реинвестиции — на воспроизводство основных фондов на действующем предприятии.

И.В. Липсиц и В.В. Коссов: 1 .Инвестиции в повышение эффективности. Их целью является прежде всего создание условий для снижения затрат фирмы за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства. 2. Инвестиции в увеличение производственных мощностей. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств. 3. Инвестиции в создание новых производственных мощностей. призваны обеспечить создание совершенно новых предприятий, которые будут выпускать ранее не изготавливавшиеся фирмой товары (или обеспечивать оказание нового типа услуг), либо позволять фирме предпринять попытку выхода с ранее уже выпускавшимися товарами на новые для нее рынки.

4 .Инвестиции ради удовлетворения требовании государственных органов управления. становится необходимой в том случае, когда фирма оказывается перед необходимостью удовлетворить требования властей в отношении экологических стандартов, либо безопасности продукции, либо иных условий деятельности, которые не могут быть обеспечены за счет только совершенствования менеджмента. основные факторы, влияющие на объем инвестиций: - распределение получаемого дохода на потребление и сбережения (рост удельного веса сбережений вызывает соответствующий рост объема инвестиций и наоборот) - ожидаемая норма чистой прибыли ( чем выше ожидаемая норма чистой прибыли, тем соответственно выше будет и объем инвестиций, и наоборот) - ставка ссудного процента (если ожидаемая норма чистой прибыли превышает ставку ссудного процента, то при прочих равных условиях инвестирование окажется эффективным) - предполагаемый темп инфляции (чем выше этот показатель, тем в большей степени будет обесцениваться будущая прибыль от инвестиций).

|

|||||||

|

Последнее изменение этой страницы: 2016-06-26; просмотров: 596; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.226.4.239 (0.012 с.) |