Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Економічна структура суспільства і оподаткування

Підприємці як «фізичні особи», а також підприємства – як «юридичні особи», вносять податки. Оподаткування є необхідним елементом державної організованості суспільства. Завдання податкової системи країни полягає в тому, щоб отримати найбільше податків при збереженні додаткових умов: високої рентабельності виробництва, високого платоспроможного попиту, високого рівня життя громадян, соціальної стабільності суспільства. Нині в різних країнах учасники економіки зобов'язані носити різноманітні податкові платежі. Хоч деякі з них прямо не пов'язані з економічною структурою суспільства, все ж податки з «фізичних осіб» безпосередньо залежать від економічної структури суспільства. Переважно оподаткування ґрунтується на втіленні такого принципу: бідніші особи вносять менші податки, багатші – вносять більші податки. Цей принцип історично привів до становлення так званої прогресивної шкали податків. Це означає, що частка Суспільні й економічні інтереси полягають в такій оптимізації податку

де Оптимальне оподаткування передбачає найбільшу кількість поступлень в бюджет протягом деякого проміжку часу

при умовах, які стосуються обмеження значень Формально співвідношення (4.17), (4.18) показують, що оподаткування має залежати від доходу фізичної особи

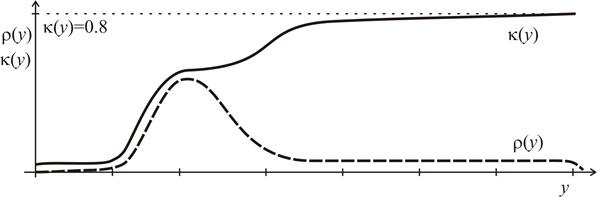

На рисунку 4.16 показано схематичну залежність податку

де

Рис. 4.16. Схематична ілюстрація до залежності ставки оподаткування В останні роки в Україні та Росії було встановлено рівномірну шкалу оподаткування. Це означає, що всі громадяни, не залежно від доходу, сплачують одну й ту ж частку

Для громадян з великими доходами такий податок становить частку

За таких умов відносна ставка оподаткування

Тобто, за «рівномірною шкалою оподаткування» насправді приховується оподаткування, побудоване на інверсії основного податкового принципу, ‑ бідніші громадяни сплачують більшу частку, від того, що потрібно для особистого проживання, а багаті громадяни – надзвичайно малу його частку від цього. Схематичний графік відносної ставки оподаткування

Рис. 4.17. Схематичний графік відносної ставки оподаткування Різниця між податком

Обсяг таких «незібраних податків» описує формула:

де Значне заниження абсолютних розмірів податків з власників великих підприємств Економічну структуру платників податків описують також показники. Так, співвідношення

де

Рис. 4.18. Схематична ілюстрація до розбіжності між «рівномірною шкалою» оподаткування і оподаткуванням, пристосованим до економічної структури суспільства. Розподіл, заданий співвідношенням

описує розмір податкових відрахувань, які припадають на дохід особи, виражений у кількості прожиткових мінімумів

Функція

Співвідношення (4.23) має соціальну й національно-історичну інтерпретацію. Учасники економіки з області втікаючого хвоста вносять в порівнянні з більшістю громадян вносять мізерний вклад в існування держави. Додамо, що при цьому вони користуються її інституціями як особистими інструментами регуляторного впливу на свою комерційну діяльність. Це ще одне з гострих протиріч, яке виникає в ринковій економіці. В країнах з високопродуктивною економікою оподаткування Зв'язок оподаткування з економічною структурою суспільства є актуальним для нашої країни і країн колишнього Радянського Союзу у зв'язку з задачею відновлення високопродуктивної економіки. Також ці питання є актуальними для країн, в яких можуть бути розпочаті ринкові економічні реформи. Питання до параграфу 4.7 Як основні ідеї оподаткування пов'язані з економічною структурою суспільства? Як математично виразити обсяг податків через розподіл кількості громадян за доходами? В чому полягає суть оптимального оподаткування? Який критерій відображає умову найкращого оподаткування? В чому складність задачі оптимального управління оподаткуванням? Як на практиці вибирають ставку оподаткування для громадян з малими доходами? Як в країнах з високопродуктивною економікою оподатковують надзвичайно великі доходи?

В чому полягає оптимізоване пристосування розміру податку до економічної структури суспільства? Які особливості рівномірної шкали оподаткування, введеної в нашій країні? Як описати оподаткування через розмір прожиткового мінімуму? Який соціальний зміст ставки податку, вираженої відношенням доходу до прожиткового мінімуму? Як при рівномірній податковій шкалі ставка податку, виражена через прожитковий мінімум, залежить від доходу? Як обсяги «незібраних податків» пов'язані з рівномірною ставкою оподаткування і оподаткуванням, прив'язаним, до економічної структури суспільства? Що називають «податковим раєм»? В які фінансові потоки потрапляють кошти з «незібраних податків» в умовах «податкового раю»? Який розподіл описує обсяги податкових поступлень в залежності від доходу громадян? Який розподіл описує розмір податкових поступлень в залежності від доходу, вираженого у кількості прожиткових мінімумів? Який соціальний зміст цього розподілу? Як соціально-економічна структура суспільства, виражена показниками оподаткування, пов'язана з економічними реформами, соціальною політикою держави?

|

|||||||

|

Последнее изменение этой страницы: 2016-06-19; просмотров: 238; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.137.181.52 (0.013 с.) |

доходу, яку підприємець переказує в бюджет, залежить від доходу

доходу, яку підприємець переказує в бюджет, залежить від доходу  , або від заощаджень

, або від заощаджень  .

. , при якому будуть досягнуті названі вище цілі. Податок за одиницю часу зі всіх підприємців легко виразити через розподіл

, при якому будуть досягнуті названі вище цілі. Податок за одиницю часу зі всіх підприємців легко виразити через розподіл

, (4.17)

, (4.17) ‑ параметри невідомої функції

‑ параметри невідомої функції  .

. (4.18)

(4.18) . Загальна постановка задачі оптимального управління податками в формі (4.18) далека від розв'язання. Крім вдосконалення власне розмірів податкових відрахувань, її складність полягає в тому, щоб створити підприємцям умови, при яких їхня діяльність даватиме найвищі відрахування. А не лише покладатися на їх індивідуальний підприємницький ентузіазм.

. Загальна постановка задачі оптимального управління податками в формі (4.18) далека від розв'язання. Крім вдосконалення власне розмірів податкових відрахувань, її складність полягає в тому, щоб створити підприємцям умови, при яких їхня діяльність даватиме найвищі відрахування. А не лише покладатися на їх індивідуальний підприємницький ентузіазм. доцільно піднести до 80-ти відсотків.

доцільно піднести до 80-ти відсотків. від фінансової спроможності

від фінансової спроможності  в порівнянні з графіком розподілу

в порівнянні з графіком розподілу  , (4.19)

, (4.19) ‑ невідома функція, що задає оптимальну залежність (4.18). В практиці окремих країн залежність (4.19) задають відповідними державними регуляторними нормами.

‑ невідома функція, що задає оптимальну залежність (4.18). В практиці окремих країн залежність (4.19) задають відповідними державними регуляторними нормами.

доходу в бюджет. Для громадян з малими статками такий податок становить приблизно десяту частину від доходу на рівні прожиткового мінімуму

доходу в бюджет. Для громадян з малими статками такий податок становить приблизно десяту частину від доходу на рівні прожиткового мінімуму  .

.

від прожиткового мінімуму.

від прожиткового мінімуму.

, виражена розміром податку в прожиткових мінімумах, спадає при збільшенні доходів.

, виражена розміром податку в прожиткових мінімумах, спадає при збільшенні доходів.

показано на рисунку 4.17.

показано на рисунку 4.17.

при «рівномірній шкалі» податку.

при «рівномірній шкалі» податку. , визначеним за «рівномірною шкалою», ‑ це ті кошти, які могли б поповнити бюджет без втрат для економічних інтересів суспільства. На рисунку 4.18 цей розмір можливих бюджетних поступлень позначений відрізком

, визначеним за «рівномірною шкалою», ‑ це ті кошти, які могли б поповнити бюджет без втрат для економічних інтересів суспільства. На рисунку 4.18 цей розмір можливих бюджетних поступлень позначений відрізком  .

. ,

, ‑ границі втікаючого хвоста розподілу

‑ границі втікаючого хвоста розподілу  є однією з фінансових складових виникнення втікаючого хвоста розподілу

є однією з фінансових складових виникнення втікаючого хвоста розподілу  (4.20)

(4.20) ‑ коефіцієнт нормування, описує, яку частку бюджетних поступлень вносять громадяни з доходом, що лежить в межах

‑ коефіцієнт нормування, описує, яку частку бюджетних поступлень вносять громадяни з доходом, що лежить в межах  .

.

(4.21)

(4.21) . Розподіл (4.21) має суттєвий соціальний зміст – він виражає міру пожертви громадянина від своїх статків на існування держави. При «рівномірній шкалі оподаткування» розподіл (4.21) набуває виду

. Розподіл (4.21) має суттєвий соціальний зміст – він виражає міру пожертви громадянина від своїх статків на існування держави. При «рівномірній шкалі оподаткування» розподіл (4.21) набуває виду . (4.22)

. (4.22) спадає до нуля при великих доходах

спадає до нуля при великих доходах  :

: . (4.23)

. (4.23)