Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Поняття та економічна сутність інвестиційСтр 1 из 2Следующая ⇒

Поняття та економічна сутність інвестицій Інвестиції – це частина ВВП, що не спожита в поточному періоді, і забезпечує приріст капіталу в економіці. Інвестиції це: - об'єкт економічного управління. - найактивніша форма залучення нагромадженого капіталу в економічний процес. - можливість використання нагромадженого капіталу у всіх його альтернативних формах. - альтернативна можливість вкладення капіталу в будь-які об'єкти господарської діяльності. Інвестиції підприємства - це вкладення капіталу в усіх його формах в різноманітні об'єкти (інструменти) його господарської діяльності з метою отримання прибутку, а також досягнення іншого економічного або позаекономічного ефекту, здійснення якого базується на ринкових принципах і пов'язане з факторами часу, ризику та ліквідності. Економічну сутність інвестицій можна одночасно розглядати з різних точок зору, що зумовлює можливість їх класифікації за різними ознаками. В сучасній економічній теорії існує ціла низка підходів до класифікації інвестицій. Серед існуючих поглядів щодо класифікації інвестицій найбільшого поширення набули наведені нижче підходи. Основні положення Закону України «Про інвестиційну діяльність» Класифікація інвестицій за територіальною ознакою За територіальною ознакою, тобто в залежності від того, де вкладається капітал (у межах країни чи за кордоном) виокремлюють: - До внутрішніх інвестицій відносять вкладення суб'єктів господарської діяльності даної держави в межах цієї держави; - до іноземних — вкладення іноземних юридичних та фізичних осіб, іноземних держав, міжнародних урядових та неурядових організацій; - зовнішніми інвестиціями вважають вкладення коштів в об'єкти інвестування за межами території даної країни.

Класифікація інвестицій в залежності від термінів вкладення В залежності від термінів вкладення капіталу виділяють: 2.1) короткострокові інвестиції; 2.2) середньострокові інвестиції; 2.3) довгострокові інвестиції. Інколи виділяють також безстрокові інвестиції, до яких відносять вкладення з невизначеним терміном (наприклад, у акції підприємств, нерухомість, антикваріат тощо), а також у цінні папери, які мають строк погашення більш як 10 років з моменту їх емісії.

Кількісна межа поділу інвестицій на довго-, середньо- та короткострокові до певної міри є умовною і постійно варіюється. Якщо за часів командно-адміністративної системи до довгострокових капітальних вкладень відносили проекти з терміном окупності 25 — 50 років, то вже з набуттям Україною незалежності і початком використання стандартів розвинених західних країн ця межа невпинно скорочується. У практиці великих інвестиційних компаній довгострокові інвестиції деталізуються таким чином: до 2-х років; від 2-х до 3-х років; від 3-х до 5-ти років; понад 5 років. Згідно з методологією НБУ в Україні короткостроковими вважаються інвестиції терміном до 1 року, середньостроковими — до 3-х років, довгостроковими — більше 3-х років. Зазначимо, що в сучасних умовах переходу України до ринкових відносин інвестори надають перевагу середньостроковим та короткостроковим інвестиціям, хоча за умов стабільної економіки у розвинених країнах найпривабливішими вважаються саме довгострокові вкладення.

Класифікація інвестицій за формами власності За формами власності на інвестиційні ресурси інвестиції поділяють на: 3.1) державні (інвестиції, що здійснюються державними та місцевими органами влади (управління) за рахунок бюджетних коштів, позабюджетних фондів, залучених коштів, а також державними підприємствами та закладами за рахунок власних і залучених коштів); 3.2) приватні інвестиції (вкладення капіталу фізичними особами, а також юридичними особами недержавних форм власності); 3.3) ноземні інвестиції (запозичені і кредитні ресурси міжнародних інвестиційних інституцій, зарубіжних корпорацій і фірм, іноземних інвесторів); 3.4) спільні або змішані інвестиції (здійснюються інвесторами різних форм власності: спільне інвестування засобів і цінностей громадянами і юридичними особами України, іноземними державами та їх суб'єктами господарювання)..

Класифікація інвестицій за характером участі інвестора в процесі інвестування За характером участі інвестора в процесі інвестування розрізняють: 4.1) прямі інвестиції

4.2) непрямі (опосередковані) інвестиції. Прямі інвестиції передбачають безпосередню участь інвестора у виборі об'єкта інвестування та процесі вкладення капіталу. Під непрямими (опосередкованими) інвестиціями розуміється інвестування, опосередковане іншими особами, тобто непрямі інвестиції здійснюються за допомогою різноманітних інвестиційних або фінансових посередників.

Поділ інвестицій на прямі та портфельні: якісна та кількісна характеристики Для іноземних інвестицій часто застосовують поділ на: - Прямі інвестиції, як правило, здійснюються без інвестиційних посередників з метою забезпечити інвестору контроль або участь в управлінні підприємством. Портфельні інвестиції здійснює пасивний інвестор, купуючи невелику частку компанії з метою отримання нехай і невеликих, зате стабільних доходів. Поділ інвестицій на прямі і портфельні має як якісну, так і кількісну характеристику. Зокрема, за визначенням МВФ, інвестиції вважаються прямими при умові, що інвестор володіє не менш ніж 25 % статутного капіталу акціонерного товариства. До портфельних інвестицій відносять, відповідно, ті, частка яких у капіталі нижче межі, визначеної для прямих інвестицій. Портфельні інвестиції не забезпечують контролю за діяльністю компанії, обмежуючи прерогативи інвестора отриманням частки прибутку (дивідендів).

Класифікація інвестицій за ступенем сумісності За ступенем сумісності здійснення інвестиції поділяють на: - незалежні інвестиції — вкладення капіталу в об'єкти інвестування (інвестиційні проекти, фінансові інструменти), які можуть бути реалізовані як автономні (незалежні від інших об'єктів інвестування і не є взаємовиключні); - взаємозалежні інвестиції — вкладення капіталу в об'єкти інвестування, черговість реалізації і наступна експлуатація яких залежить від інших об'єктів інвестування і може здійснюватися лише у комплексі з ним; - взаємовиключні інвестиції — мають аналоговий характер за цілями їх здійснення, характером технологій, номенклатурі продукції та іншим основним параметрам і потребують альтернативного вибору.

Класифікація інвестицій за рівнем інвестиційного ризику - безризикові інвестиції — вкладення коштів у такі об'єкти інвестування, за якими відсутній реальний ризик втрати капіталу чи очікуваного доходу і практично гарантовано отримання реальної суми чистого інвестиційного прибутку. До них відносять вкладення у державні короткострокові цінні папери, короткострокові депозитні сертифікати найбільш надійних банків тощо. Термін "безризикові" є певною мірою умовним, так як потенційний фінансовий ризик притаманний будь-яким інвестиціям, й без ризикові інвестиції фактично служать лише для формування точки відрахунку виміру рівня ризику за іншими вкладеннями. - низькоризикові інвестиції — вкладення капіталу в об'єкти інвестування, ризик за якими значно нижчий за середньо ринковий; - середньоризикові інвестиції — рівень ризику - за об'єктами інвестування цієї групи приблизно відповідає середньо ринковому; - високоризикові інвестиції — рівень ризику за об'єктами цієї групи значно вищий за середньо ринковий - спекулятивні інвестиції — вкладення капіталу в найбільш ризикові інвестиційні проекти або інструменти інвестування, за якими очікується найвищий рівень інвестиційного доходу. Прикладом таких високоризикованих фінансових інструментів є акції "венчурних" (ризикових) підприємств; облігації з високим рівнем відсотка, емітовані підприємством з кризовим фінансовим станом; опціонні та ф'ючерсні контракти тощо.

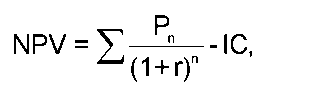

Фінансово-кредитні установи Державні цінні папери 30. Метод NPV Метод розрахунку чистого приведеного доходу (NPV). Це метод аналізу інвестицій, який базується на визначенні величини, отриманої шляхом дисконтування різниці між річними відтоками і притоками реальних грошей, які накопичуються впродовж всього життя проекту. Розрахунок чистого приведеного доходу (NPV) визначається по такій формулі:

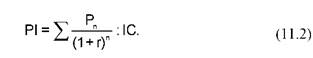

де Pn - річні грошові поступлення впродовж n років; r - дисконтна ставка; IC - стартові інвестиції; n - термін реалізації проекту/ У випадку: якщо NPV > 0, проект слід приймати до реалізації; якщо NPV < 0, проект слід відхилити, оскільки він збитковий; якщо NPV = 0, проект не є прибутковим і не є збитковим (ситуація невизначеності). Метод PL Метод визначення індексу рентабельності інвестицій (PI), який є продовженням попереднього. Проте, на відміну від показника NPV, показник PI - це відносна величина, яка характеризує рівень прибутковості інвестицій і визначається по такій формулі:

У випадку: якщо PI > 1, то проект прибутковий, його варто прийняти; якщо PI < 1, то проект збитковий, його варто відхилити; якщо PI = 1, то прибутковість інвестицій точно відповідає нормативу рентабельності (проект не є прибутковим і не є збитковим)

Метод IRR Метод визначення внутрішньої норми прибутковості -метод ставки дисконту, використання якого забезпечує рівність поточної вартості очікуваних грошових відтоків і грошових надходжень. Показник внутрішньої норми прибутковості (IRR) характеризує максимально допустимий відносний рівень витрат, які мають місце при реалізації інвестиційного проекту, та відображує верхню межу процентної ставки, за якою фірма може окупити вкладені в проект кошти. Практичне застосування цього методу зводиться до того, що в процесі аналізу вибирається два значення ставки дисконту r1 < r2 так, щоб в інтервалі (r1, r2) функція NVP = f (r) змінювала своє значення з «+» на «-» або навпаки. Таким чином, використовують таку формулу:

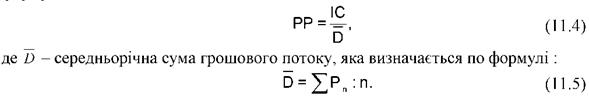

Метод періоду окупності

Термін окупності інвестицій - це тривалість часу, впродовж якого недисконтовані прогнозні надходження грошових коштів перевищують не дисконтовану суму інвестицій, тобто це число років, необхідних для відшкодування інвестицій Показник терміну окупності інвестицій можна визначити за такою формулою: Поняття та економічна сутність інвестицій Інвестиції – це частина ВВП, що не спожита в поточному періоді, і забезпечує приріст капіталу в економіці. Інвестиції це: - об'єкт економічного управління. - найактивніша форма залучення нагромадженого капіталу в економічний процес. - можливість використання нагромадженого капіталу у всіх його альтернативних формах. - альтернативна можливість вкладення капіталу в будь-які об'єкти господарської діяльності. Інвестиції підприємства - це вкладення капіталу в усіх його формах в різноманітні об'єкти (інструменти) його господарської діяльності з метою отримання прибутку, а також досягнення іншого економічного або позаекономічного ефекту, здійснення якого базується на ринкових принципах і пов'язане з факторами часу, ризику та ліквідності. Економічну сутність інвестицій можна одночасно розглядати з різних точок зору, що зумовлює можливість їх класифікації за різними ознаками. В сучасній економічній теорії існує ціла низка підходів до класифікації інвестицій. Серед існуючих поглядів щодо класифікації інвестицій найбільшого поширення набули наведені нижче підходи.

|

||||||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 555; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.118.137.243 (0.017 с.) |

(11.1)

(11.1)