Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оценка научного, технического и экономического уровня НИР

Для оценки экономической целесообразности науки чаще используется экспертный метод, т.е. используется бальный метод оценки тех или иных сторон научных исследований (субъективные, экспертные оценки качества, результатов, будущего использования) специалистов, знакомых с данным направлением исследований. Эти оценки дают возможность оценить результаты и в тоже время оценить будущее использование науки. Для оценки науки важными показателями являются: · Время проведения научно-технических и исследовательских работ (НИР) Годы 2 3 4 5 6 7 и более Баллы 6 2 1 0 -1 -2 · Технические показатели результатов: По сравнению с мировыми: выше на уровне ниже Баллы +2 0 -2 · Возможность получения авторских свидетельств на изобретение: уверен частично уверен не уверен Баллы +2 0 -1 · Капиталовложения; · Смета затрат на НИР; · Расчетный годовой экономический эффект. · Срок окупаемости капитальных вложений (табл. 11.1).

Таблица 11.1 – Бальная оценка срока окупаемости капитальных вложений

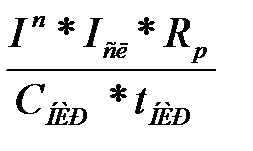

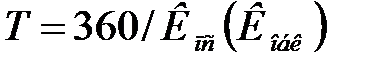

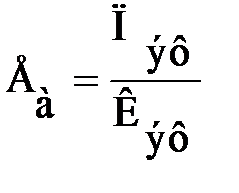

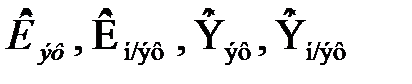

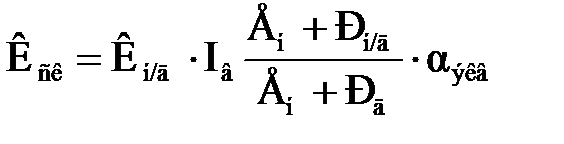

Полученные баллы складываются и по суммарной оценке или по оценке капитальных вложений на один балл определяется целесообразность проведения научных исследований. Комплексная оценка научного, технического и экономического уровня научных исследований может быть определена по формуле: КНИР = где I – определяет важность и степень решения поставленной проблемы, изменяется от 2 до 5 баллов: 2 балла – если проблема поставлена, но не решена; 3-4 балла – если решение удовлетворяет требованиям поставленных задач (или некоторых задач); 5 баллов – если решена проблема и наряду с поставленными задачами приводятся новые конструктивные и технико-логические решения. n – показатель использования новых решений: 0 – нигде не используется; 1 – используется частично; 2 – используется в опытно-конструкторских разработках; 3 – может сразу внедряться в практическое использование. IСЛ – индекс соответствия решения нормативным или параметрам лучших отечественных или зарубежных решений: 3 балла – лучше; 2 балла- соответствует; 1 балл – хуже; Rp – результативность показателя по сравнению с планируемым: Лучше – 4 балла; соответствует – 3 балла; удовлетворительный – 2 балла; результат не удовлетворяет – 1 балл;

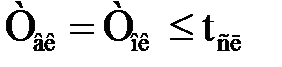

Снир – смета затрат на НИР; tнир – период проведения НИР, лет. Для принятия решения о проведении исследования или заключения соответствующего договора этот коэффициент должен быть больше или равен единице, т.е. Книр ≥ 1

Задача 11.1 Для заинтересованности инвесторов и обоснования эффективности инвестиционных проектов необходимо определить: общие инвестиционные издержки; общие производственные издержки; провести расчет и анализ чистой дисконтированной стоимости; прибыли; периоды погашения инвестиционных затрат и др. При проведении расчетов следует учитывать: · срок возврата кредита Твк (окупаемость инвестиций Ток) не может превышать срока службы проектируемого объекта tсл · возврат кредита производится за счет чистых поступлений от реализуемого проекта; · денежные потоки (затраты и поступления средств) в настоящее время и будущем не равнозначны, и поэтому необходимые расчеты ведутся с учетом современной (настоящей) их стоимости.

Исходные данные для расчета экономического эффекта при t = 0, 1, 2 … t

Задача 11.2 Определить комплексный показатель эффективности научно-исследовательской работы по следующим исходным данным: 1. Выполнение поставленной проблемы соответствует требованиям поставленных задач (I = 3 балла); при этом возможно использовать результаты в ОКР (n = 2); 2. Выполненная работа соответствует нормативным параметрам зарубежных решений (Iсл = 2); 3. Результативность соответствует планируемым показателям (Rр = 3 балла); 4. Сметная стоимость работы по договору 80 тыс.грн.; 5. Время выполнения НИР по договору – 5 лет.

По полученному результату сделать вывод о целесообразности заключения договора.

Задача 11.3 На основе исходных данных в задаче 11.2 и условий в пунктах 1, 2, 3, 5 определить сметную стоимость работы, чтобы коэффициент эффективности КНИР = 1

Задача 11.4 Рассчитать эффективность НИР по следующим условиям договора по вариантам:

Практическое задание №12.

1. Понятие бизнес-плана, его разделы. 2. Понятие инвестиций, их виды. 3. Определение эффективности инвестиционного проекта.

Под инвестиционными проектами следует понимать пакет документов, в которых описаны условия реализации и содержание комплекса взаимосвязанных мероприятий, предназначенных, для достижения определённых задач. Одной и главных задач инвестиционного проекта является получение прибыли или социального эффекта от инвестиций в течении заданного периода времени и при установленных финансовых ограничениях. Бизнес-план инвестиционного проекта разрабатывается с целью: - технико-экономического обоснования и финансовой оценки деятельности по реализации проекта; - выбор наиболее эффективного и оптимального варианта проекта; - привлечение дополнительных финансовых средств (иностанных инвестиций, кредитов в комерческом банке) и т.п. При составлении бизнес-плана инвестиционного проекта необходимо учитывать содержание и последовательность стадий проекта. Обычно инвестиционный проект рассматривается как состояние из 3-х основных стадий: предварительная, подготовительная и производственная. На предварительной стадии разрабатывается технико-экономическое обосновавние (ТЭО) проекта. Работа по составлению ТЭО проектов включают в себя сбор и обработку информации, а также предварительное исследование рынка (маркетинговое исследование), анализ данных, предварительный расчёт эффективности проекта. Подготовительная стадия включает работы по подготовке производства, которые называются инициативными инвестициями. К их разряду относятся: - организационные издержки; - проведение научно-исследовательских работ; - разработка проектной документации; - проведение строительных работ; - приобретение и монтаж оборудования; - мероприятия по подготовке рынка к выпуску продукции (услуги) (например, реклама). Производственная стадия проекта начинается, когда предприятие приступило к производству и сбыту продукции (услуг). Одновременно могут продолжаться работы в соответсвии с инвестиционным планом, направление на подготовку производства, и сбыта других видов продукции (услуг). Исходя из такой последовательности стадий проекта и логики комплексного экономического анализа, складывается структура бизнес-плана инвестиционного проекта. Каждый раздел бизнес-плана отображает определённые характеристики проекта, возможности и проблемы его эффективной реализации:

1. юридический статус; 2. резюме (обзорный раздел); 3. план маркетинга; 4. производственная деятельность; 5. организационный план; 6. инвестиционный план; 7. финансовый план; 8. анализ возможных рисков и страхование. Под инвестиционными затратами понимают инвестиции, которые обеспечивают подготовку и реализацию проекта. Характер и величина таких затрат зависит от того, на каком предприятии реализуется проект: на новом или действующем. Основные инвестиционные затраты и источники финансирования приведены в табл. 12.1.

Таблица 12.1 – Инвестиционные затраты и источники финансирования

Для расчета эффективности проекта используется ряд показателей, принятых в международной практике. При этом, если проект не очень крупномасштабный, то в рамках каждой группы показателей можно выбрать для расчета эффективности проекта один наиболее важный показатель (или несколько самых показательных).

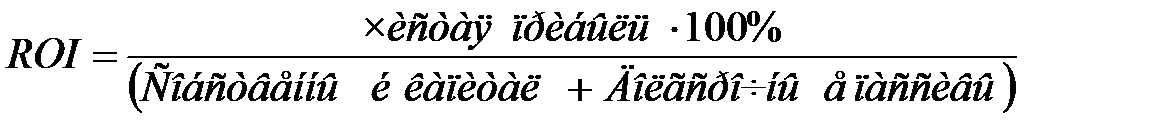

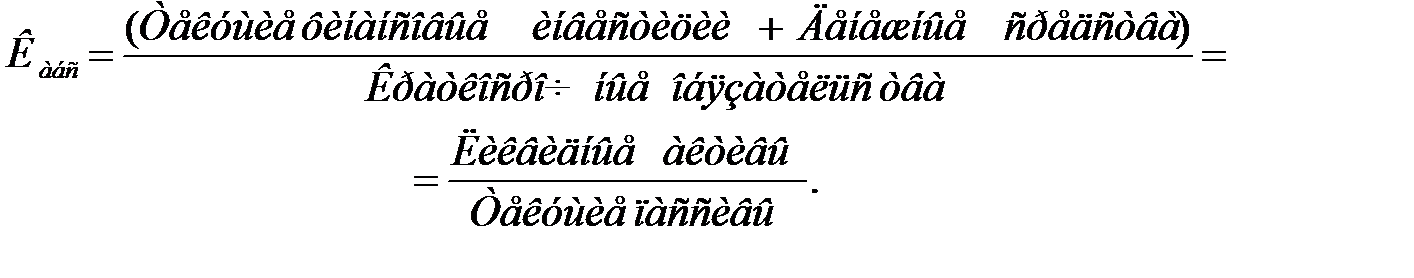

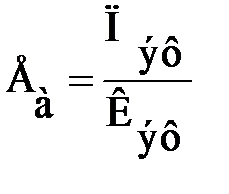

Показатели рентабельности:

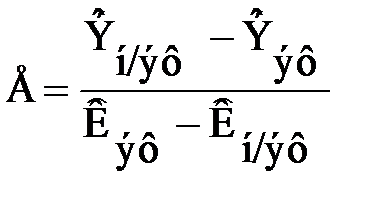

- Рентабельность собственного капитала, сравнивает доходы предприятия (после вычета налогов) с его активами, вовлеченными в деловые операции:

Обычно этот показатель считается удовлетворительным, если он превышает 12%. - Рентабельность активов – показатель, характеризующий эффективность использования активов компании:

- Рентабельность инвестиций:

Этот показатель можно сравнивать с банковским процентом. - Рентабельность продаж отражает эффективность производственной деятельности предприятия:

Показатели ликвидности; - Показатель текущей ликвидности характеризует способность предприятия выполнять краткосрочные обязательства и осуществлять непредвиденные расходы:

Обычно кредиторы допускают более низкие значения таких коэффициентов в стабильных отраслях, чем в нестабильных. И лучше если его значение будет находиться в границах: от 1,0 до 2,0. - Показатель абсолютной ликвидности – это вариант показателя текущего состояния, только в числителе стоят средства, которые в данный момент легко превратить в наличность (т.е. ликвидные). Должен быть не ниже 1:

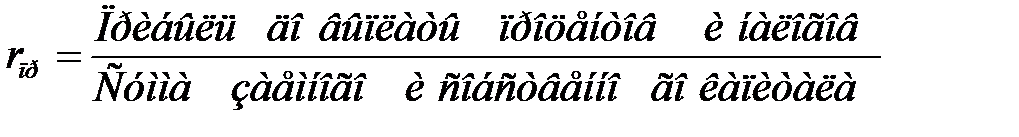

Показатели деловой активности: - Оборачиваемость дебиторской задолженности показывает, насколько быстро предприятие получает платежи от дебиторов:

- Оборачиваемость кредиторской задолженности показывает, насколько быстро предприятие погашает свои обязательства.

Примечание. Эти показатели можно преобразовать в соответствующее число дней периода погашения дебиторской (кредиторской) задолженности:

Точка безубыточности

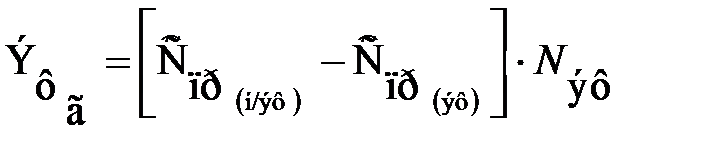

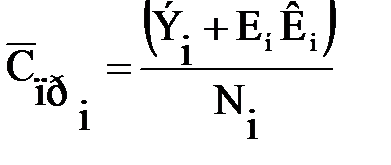

Точка безубыточности – это уровень физического объема продаж продукции (предоставления услуг), который необходимо произвести в течение определенного периода времени для покрытия издержек и начала получения прибыли. Для расчета точки безубыточности используются значения переменных и постоянных издержек. Точка безубыточности определяет объем предоставляемых услуг, ниже которого предприятие несет убытки, выше которого – получает прибыль. Расчет точки безубыточности производится следующим образом:

Анализ безубыточности позволяет определить: - требуемый объем продаж, обеспечивающий покрытие затрат и получение необходимой прибыли; - зависимость прибыли предприятия от изменений торговой цены, постоянных и переменных издержек; - значение каждого продукта (услуги) в доле покрытия общих затрат.

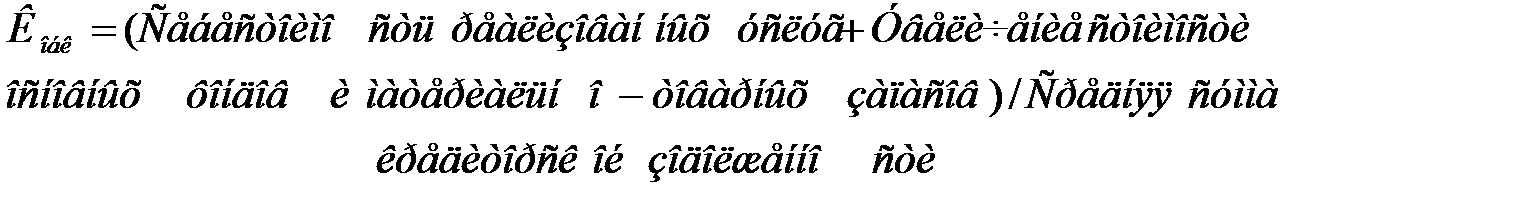

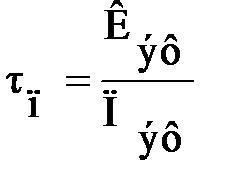

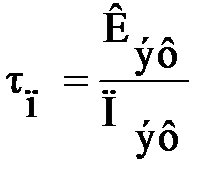

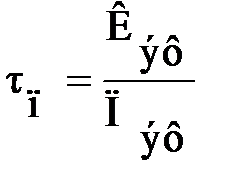

Срок окупаемости инвестиций

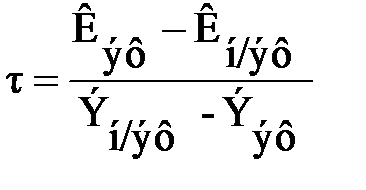

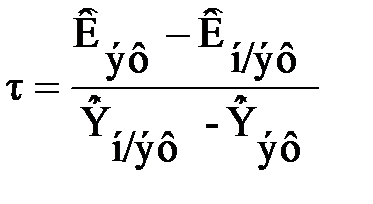

Показатель срока окупаемости (τ) – это период (годы, месяцы), в течение которого проект покроет свои первоначальные затраты на производство продукции (услуги) и начнет получать прибыль. Практической датой окупаемости проекта будет считаться день, когда аккумулированная сумма прибыли от производственной деятельности станет равной сумме затрат на инвестиции. Для отрасли связи наиболее приемлемой является следующая формула окупаемости:

где К – капитальные вложения; Дуст – установочная плата (единовременные доходы); Дтек – среднегодовые текущие тарифные доходы; Эгод – среднегодовые эксплуатационные расходы. Данные предоставляют планово-финансовый отдел, бухгалтерия.

Задача 12.1 Финансовому менеджеру необходимо выбрать наиболее привлекательный инвестиционный проект. По проекту А необходимо вложить: 1 год – 25 млн.грн; 2 год – 35 млн. грн (всего – 60 млн.грн); по проекту Б: 1 год – 55 млн.грн; 2 год – 10 млн.грн (всего – 65 млн.грн). Норматив рентабельности (норма доходности) – 10 %. Потоки ожидаемых доходов от проектов составляют:

Проект А: 1 год – 27 млн.грн; 2 год – 20 млн.грн; 3 год – 12 млн.грн; 4 год – 9 млн.грн; 5 год – 7 млн.грн. Проект Б: 1 год – 40 млн.грн; 2 год – 35 млн.грн; 3 год – 10 млн.грн; 4 год – 5 млн.грн.

Задача 12.2 Перед менеджером стоит необходимость выбора из двух альтернативных инвестиционных проектов. Первый проект предпологал первоначальные инвестиции в объёме 120 тыс.грн., другой-165 тыс.грн. От реализации первого проекта ожидается получение таких денежных потоков: за первый год – 30 тыс.грн., за второй – 60 тыс грн., за третий – 70 тыс.грн., за четвёртый – 50 тыс.грн., от реализации второго проекта на протяжении 6 лет ожидается постоянное поступление годовых денежных потоков в розмере 50 тыс.грн. Для дисконтирования сумм денежных потоков от реализации проектов менеджер принял такие ставки дисконтирования: для первого – 10%, для второго -12%. Какой из них можно рекомендовать менеджеру? Росчитать срок окупаемости проектов и показатели абсолютной экономической эфективности.

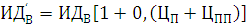

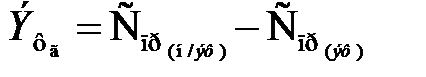

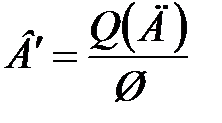

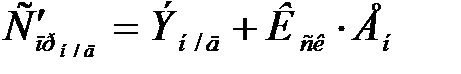

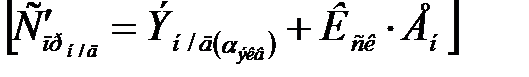

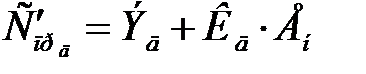

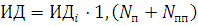

Содержание курсовой работы Задание №1. На основании исходных данных сделать выбор целесообразного к внедреннию планируемых инвестиций (капитальных вложений) на основе расчёта показателей сравнительной и абсолютной экономической эффективности без учёта влияния инфляционных процессов. Исходные данные приведены в табл. 1. Выбор варианта осуществляется по предпоследней цифре зачётки с корректированием показателей исходных данных – капитальных вложений, годовых эксплутационных затрат, доходов по формуле:

где

Основные этапы выполнения задания №1 1. Выбрать исходные данные по варианту (табл. 1). 2. Определить показатели экономической эффективности по основным исходным данным (схема на рис. 1, 2 или 3). 3. Выбрать и обосновать целесообразный вариант проектного объекта к внедрению. 4. Учесть дополнительные показатели для окончательного обоснования и выбора варианта к внедрению. 5. Сделать выводы.

Таблица 1 – Исходные данные к заданию №1

Дополнительные исходные данные к заданию 1 приведены в таблицах справочного материала.

Методическое руководство для выбора целесобразного варианта

Условные обозначения: 1, 2, 3 – первый, второй и третий варианты проектов; К – капитальные вложения (инвестиции), тыс.грн; Э – годовые эксплуатационные затраты, тыс.грн; Д – доходы, тыс.грн; НДС – налог на добавленную стоимость, тыс.грн; Нндс – ставка налога на добавленную стоимость от общей суммы доходов, %;

t – срок строительства объекта, лет; Тсл – срок службы объекта, лет; r w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>"> Ш – численность работников, чел;

ar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">

эф, н/эф – эффективеый, неэффективный;

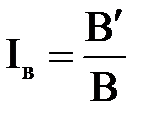

Е – расчётный коэффициент сравнительной экономической эффективности; Ен – нормативный коэффициент сравнтиельной экономической эффективности; Ен=0,12 – для капитальных вложений в строительство; Ен=0,15 – для капитальных затрат на оборудование; ЕА – коэффициент абсолютной экономической эффективности; П – прибыль; НДС = Нндс*Д / 100 %; IB – коэффициент (индекс) изменения пропускной способности (производительности труда) в одном варианте по сравнению с другими; (Кэф – Кн/эф) – дополнительные капитальные вложения для внедрения эффективного варианта; (Эн/эф – Ээф) – экономия годовых эксплуатационных затрат при внедрении эффективного варианта. Общий алгоритм решения задачи для выбора целесообразного варианта

Рисунок 1 Алгоритм выбора варианта из основных показателей

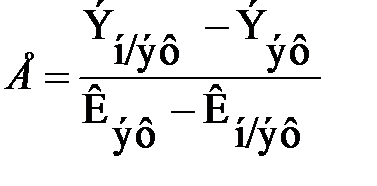

Выбор варианта при N1=N2=N3 Данный алгоритм выбора целесообразного варианта используется про условии равенства мощностей (объёма продукции) по вариантам:N1=N2=N3, или при условии, когда значение мощности не приводится.

Рисунок 2 Выбор варианта при N1≠N2≠N3 Если мощности объектасогласно проектным вариантамне равны: N1≠N2≠N3, то в этом случае используется такой алгоритм выбора:

Рисунок 3 Учёт дополнительных исходных данных

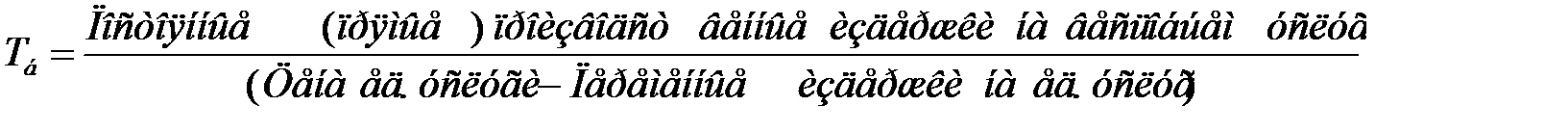

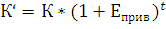

Срок строительства (t) Если нет данных про промежуточные этапы финансирования, тогда весь объём капитальных вложений выделяется на начало строительства и объект сдаётся в эксплуатацию через определённый срок (t) на полную мощность. В этом случае производится пересчёт исходных данных по капитальным вложениям до момента внедрения объекта с помощью коэффициента, который учитывает их разновременность:

где Еприв – нормативный коэффициент приведения; Еприв = 0,08 для капитальных вложений, связанных с вводом крупных объектов связи; Еприв = 0,1 для новой техники, изобретений и рационализаторских предложений; К – капитальные вложения, выделенные на начало работ;

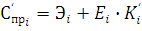

t – продолжительность периода от момента финансирования до момента начала, строительства, или до момента внедрения (ввода) решения, лет. Расчитываются годовые приведенные затраты:

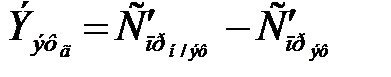

где Выбирается вариант для внедрения. Годовой экономичекий эффект определяется:

Полученый годовой экономический эффект сравнивается с размером годового экономического эффекта без учета срока строительства и делаются соответствующие выводы. Коэффицинет эквивалентности В этом случае проводится корректировка капитальных вложений того варианта, для которого они не приведены, чтоб определить их размер при условии обеспечения по этому варианту таких же показателей качества пропускной способности. Расчет скорректированого размера капитальных вложений производится по формуле:

где н/д, д – не добаляются или добавляются дополнительные исходные данные;

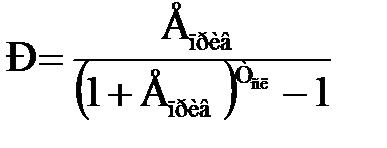

где Тсл – срок службы; нормативный коэффициент приведения; Еприв – нормативный коэффициент приведения; Ен – нормативный коэффициент сравнительной экономической эффективности; Ен = 0,15. Если в исходных данных приводитя норма амортизации, то корректируется и размер эксплуатационных затрат по формуле: Эн/д(αэкв) = На ∙ Кн/д ∙ αэквЕн+ЭОСТн/д где На – норма амортизации; ЭОСТн/д – размер других затрат по вариантам, в котором не даются дополнительные показатели: ЭОСТн/д = (Эн/д – На ∙ Кн/д) где Эн/д – эксплуатационные затраты по вариантам, где не даются дополнительные показатели; αэкв – комплексный показатель качества – коэффициент эквивалентности. Iв – индекс пропускной способности (производительности труда):

где В – пропускная способность (производительность труда Расчитываются годовы приведеные затраты по вариантам:

Определяетя годовой экономический эффект:

Полученный результат сравнивается с размером годового экономического эффекта без учета дополнительных показателей и делается соответствующий вывод.

Внимание! При наличии доходов и показателей изменения пропускной способности могут быть скорректированы и доходы. В этом случае (если не дана мощность) доходы могут быть одновременно и мощностью. Доходы по вариантам могут оказаться разными, что мешает расчету показателей экономической эффективности поставить варианты в сравнителные условия.

Задание №2

Исследовать изменение срока окупаемости капитальных вложений и возможности использования инвестиций в виде кредита банка с учетом инфляционных процессов по исходным данным приведенным в табл. 2.1. Исходные данные определяются: в п. 1-3 – по последней цифре студенческого билета, а в п. 4 и 5 – по предпоследней цифре студенческого билета.

Исходные данные изменить по формуле:

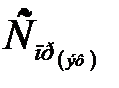

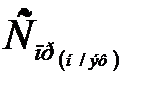

где

Таблица 2.1 – Исходные данные к заданию №2

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 394; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 52.14.240.178 (0.188 с.) |

,

, ;

;

или

или

, дней

, дней

,

, – исходные данные по вариантам в таблице;

– исходные данные по вариантам в таблице; и ar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">

и ar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">  – последняя и предпоследняя цифры зачётной книжки.

– последняя и предпоследняя цифры зачётной книжки. – мощность (объём продукции) объекта, ед.;

– мощность (объём продукции) объекта, ед.; – коэффициент эквивалентности, который определяет изменение качественных показателей объекта в одном варианте по сравнению с другим;

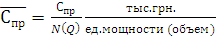

– коэффициент эквивалентности, который определяет изменение качественных показателей объекта в одном варианте по сравнению с другим; – удельные капитальные вложения на единицу мощности (объём продукции);

– удельные капитальные вложения на единицу мощности (объём продукции); – удельные эксплуатационные затраты на единицу мощности (объём продукции);

– удельные эксплуатационные затраты на единицу мощности (объём продукции); – годовые приведенные затраты, тыс.грн. (показатели сравнительной экономической эффективности);

– годовые приведенные затраты, тыс.грн. (показатели сравнительной экономической эффективности); – удельная величина годовых приведеных затрат на единицу мощности (объёма продукции):

– удельная величина годовых приведеных затрат на единицу мощности (объёма продукции):

– срок службы, лет;

– срок службы, лет;

;

;

;

;

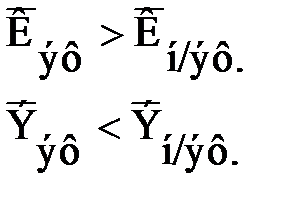

эф >

эф >  эф <

эф <  н/эф

н/эф

– приведенная сумма капитальных вложений к моменту внедрения;

– приведенная сумма капитальных вложений к моменту внедрения;

– пересчитаная сумма годовых приведен затрат до момента внедрения.

– пересчитаная сумма годовых приведен затрат до момента внедрения.

и коэффициент изменения пропускной способности

и коэффициент изменения пропускной способности  , срока службы

, срока службы

– каптальные вложения для варианта по которму эти дополнительные показатели не приводятся;

– каптальные вложения для варианта по которму эти дополнительные показатели не приводятся; ,

,  – коэффициент реновации для двух вариантов. Он расчитывается в зависимости от срока службы.

– коэффициент реновации для двух вариантов. Он расчитывается в зависимости от срока службы.

;

; , где Q, Д – объем продукции или доходы, Ш – численость работников).

, где Q, Д – объем продукции или доходы, Ш – численость работников). или

или

,

, – последняя цифра студенческого билета;

– последняя цифра студенческого билета; – предпоследняя цифра студенческого билета.

– предпоследняя цифра студенческого билета.