Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Способы учета инфляции при расчете NPV

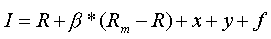

1. Дефлирование денежного потока до дисконтирования. В этом случае используемая ставка дисконтирования не должна включать инфляционную составляющую; 2. Учет инфляционной составляющей в ставке дисконтирования. При этом предварительное дефлирование денежного потока не производится. Пример расчета NPV при различных вариантах учета инфляции представлен на странице Уровень инфляции. Расчет NPV для различных субъектов инвестиционных отношений NPV может быть рассчитан: • в целом по проекту; • для инициатора проекта; • для сторонних инвесторов; • для государства (экономический эффект, получаемый государством за счет реализации рассматриваемого проекта). Особенности расчета NPV для различных участников проекта будут представлены на сайте в ближайшем будущем. Методы расчета ставки дисконтирования Наиболее распространены следующие методы расчета ставки дисконтирования: • метод оценки капитальных активов (CAPM); • модель средневзвешенной стоимости капитала (WACC); • метод кумулятивного построения (CCM). • Метод оценки капитальных активов CAPM Основан на анализе изменения доходности свободно обращающихся на фондовом рынке акций. Может быть использован открытыми акционерными обществами, разместившими свои акции на фондовом рынке. Для «закрытых» организаций, метод требует корректировок. Расчетная формула (2):

где: • I — ставка дисконтирования; • R — безрисковая ставка доходности; • β — коэффициент, являющийся мерой систематического риска и учитывающий макроэкономическую ситуацию в стране; • Rm — средняя доходность акций на фондовом рынке; • х — премия, учитывающая риски вложения в малые предприятия (риск невозможности погашения долгов по причине недостаточного имущественного обеспечения); • y — премия, учитывающая недостаток информации о реализуемом проекте. Если инвестор располагает всеми данными, необходимыми для оценки перспектив проекта, величина премии принимается равной нулю; • f — премия, учитывающая страновой риск. В качестве безрисковой ставки, как правило, используются: • ставка по депозитам в банках наибольшей надежности; • доходность по государственным долговым обязательствам. Фактически, коэффициент β представляет собой отношение изменчивости курса акций рассматриваемого предприятия к изменчивости аналогичного показателя по рынку в целом. Если курс акций рассматриваемой компании изменяется в два раза медленнее среднего показателя по рынку, коэффициент принимает значение 0,5.

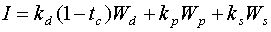

Примечания: 1. В большинстве пособий (и эта точка зрения отражена в формуле 2) при расчете ставки дисконтирования методом CAPM должен учитываться риск вложения в малые предприятия. В то же время, сам факт применения метода CAPM при оценке эффективности малого бизнеса сомнителен. Подробно подходы к оценке экономической эффективности малого бизнеса будут представлены на сайте в ближайшее время. 2. В ряде случаев безрисковая ставка может включать в себя страновой риск. Поэтому следует избегать возможного дублирования этого риска при установлении рисковой премии f (формула 2). Метод средневзвешенной стоимости капитала (WACC) Используется при расчете NPV в целом по проекту. Учитывает соотношение акционерного и заемного капитала. С экономической точки зрения представляет собой средневзвешенную стоимость используемого компанией капитала. Базируется на предположении, что альтернативным способом вложения денежных средств компании является финансирование своей текущей деятельности (замещение заемных средств при увеличении оборотного капитала). Расчетная формула(3):

• I — ставка дисконтирования; • kd — стоимость привлечения заемного капитала; • tc — ставка налога на прибыль; • kp — стоимость привлечения акционерного капитала (привилегированные акции); • ks — стоимость привлечения акционерного капитала (обыкновенные акции); • Wd — доля заемного капитала в структуре капитала предприятия; • Wp — доля привилегированных акций в структуре капитала; • Ws — доля обыкновенных акций в структуре капитала.

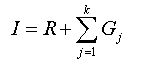

Метод кумулятивного построения (ССМ) Экспертный метод. Расчетная формула(4):

где: • I- ставка дисконтирования; • R - безрисковая ставка; • j=[1;k] - количество учитываемых инвестиционных рисков; • Gj — премия за j-ый риск. В ставке могут быть учтены следующие риски:

1. Недостаточная диверсифицированность продукции (в структуре выпуска преобладает продукция одного вида); 2. Недостаточная диверсифицированность рынков сбыта (ориентация деятельности на строго ограниченную категорию потребителей); 3. Размер предприятия (риски вложения в малые предприятия: дефицит имущественных средств при необходимости покрытия инвестированных средств); 4. Страновой риск; 5. Недостаточность информации о перспективах реализации проекта.

|

||||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 705; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.223.124.244 (0.007 с.) |