Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Поиск консалтинговых императивов

Школа позиционирования буквально создана для консультантов. Сотрудник кон-салтиноговой фирмы приходит к клиенту и, не обладая какими-то особыми знаниями бизнеса, анализирует экономические показатели, затем, «пожонглировав» набором генерическйх стратегий (основными строительными блоками), составляет отчет, оставляет в бухгалтерии счет за услуги и уходит. С начала 1960-х гг. то тут, то там стали появляться так называемые «стратегические бутики», настоящий подъем которых пришелся на 1970-1980-е гг. Каждый из бутиков нашел свою нишу на рынке концепций и каждый из них рекламировал свои собственные теории позиционирования. В некотором смысле они стали продолжателями дела военных максим. Современные авторы также пытаются привести в систему жизненный опыт (также занимаются расчетами), но зачастую интерпретируют его слишком узко. Многие из них с легкостью проходят мимо идей максим, превращая их в маркетинговых целях в императивы (возможно, нам следует сказать в максимумы). К примеру, показатель принадлежащей товару компании доли рынка превратился в нечто вроде чаши Грааля. Но до начала бума «бутиков стратегий» проблемы стратегий как таковых находились где-то на периферии внимания бизнес-консультантов. Так, компания McKinsey четко ориентировалась на высший менеджмент, а фирмы, подобные SRI, продвигали методики планирования. Коренные изменения в отношении к стратегиям связаны с деятельностью Бостонской консультационной группы (БКГ) и предложенными ее сотрудниками концепциями матрицы рост-доля рынка и кривой опыта. Значительный вклад внесла и разработанная по заказу General Electric Глава 4 база данных продаж PIMS. Здесь, как и в случае с БКГ, основа была эмпирической, но с пристрастием к императиву — найти «единственно верный путь». БКГ: Устойчивость соотношений рост-доля рынка Матрица рост-доля рынка была частью «портфельного планирования», т. е. па-правления исследования распределения фондов в соответствии с потребностями различных направлений бизнеса в диверсифицированной компании. До ее появления деятельность корпорации во многом определялась потребностями управления капиталовложениями и показателями эффективности инвестиций. Появление матрицы рост-доля рынка позволило ввести выбор в рамки системы. Ниже и на рис. 4.1 мы представляем эту методику в интерпретации Брюса Хендерсона — человека, который создал БКГ.

Условие преуспевания компании — наличие у нее портфеля товаров, характеризующихся различными темпами роста объемов продаж и различными долями рынка. Содержание портфеля — функция баланса денежных потоков. Очевидно, что обеспечение роста объемов продаж товара требует постоянных вливаний денежных средств, товары же, объем продаж которых характеризуется низкими темпами роста, генерируют избыточные денежные потоки. Компания, как правило, нуждается и в тех и в других видах товаров. Объемы сопряженных с товарами денежных потоков определяются следующими правилами: • Чистая прибыль и наличные денежные средства есть функция доли рынка. Высокий уровень прибыли и значительная доля рынка всегда сопутствуют друг другу. Это итог общих наблюдений, объясняемый кривой опыта. • Рост требует вливания денежных средств для финансирования дополнительных активов. Дополнительные денежные средства, требуемые для поддержания доли рынка, есть функция темпа роста. • Высокая доля рынка должна быть заработана или выкуплена. Покупка долей рынка требует дополнительных инвестиций. • Ни один из товарных рынков не может расти бесконечно. Отдача от роста должна поступать в период замедления роста, иначе на нее не стоит и рассчитывать. Отдача — это денежные средства, которые не могут быть инвестированы в тот же самый товар. Товары с высокой долей рынка на медленно растущих рынках — это «денежные дойные коровы» (см. рис. 4.1), которые приносят большой объем денежных средств, превышающий необходимые для поддержания их доли рынка реинвестиции. Нет ни потребности, ни необходимости вкладывать получаемый избыток в генерировавшие его товары. В действительности, если норма возврата превышает темпы роста, денежные средства не могут неограниченно реинвестироваться. Товары с низкой долей рынка на медленно растущих рынках — это «собаки», которые приносят некую прибыль, но она должна быть полностью реинвестирована в поддержание доли их рынка. Наиболее целесообразное решение — отказ от производства такого товара.

Школа позиционирования

Со о ш X Р) Ю СО н о о а X & с:

Высокая Низкая Текущая доля рынка бизнеса Рис. 4.1. Матрица рост-доля рынка Источник: Henderson, 1979. Все товары в итоге превращаются либо в «дойных коров», либо в «собак». Ценность товара всецело зависит от того, удастся ли ему завоевать лидирующие рыночные позиции до того, как темпы роста рынка начнут уменьшаться. Товары с низкой долей рынка и высокими темпами роста относятся к «трудным детям», как правило, требующим намного больше средств, чем они в состоянии самостоятельно генерировать. В отсутствие дополнительных инвестиций они «отстают в развитии» и «умирают». Если получаемые денежные средства не позволяют расширять принадлежащую «детям» долю рынка, то, по мере замедления темпов роста рынка, они превращаются в «собак». «Трудные дети» требуют больших денежных инвестиций для покупки доли рынка. Товар с низкой долей на быстро растущем рынке является обузой до тех пор, пока он не станет лидером. Товар с высокой долей рынка на быстро растущем рынке входит в категорию «звезд», п, как правило, приносит именно ту прибыль, на которую рассчитывала компания, но с генерацией денежных потоков дело обстоит сложнее. Если он останется лидером, то компания вправе ожидать огромного притока денежных средств в тот момент, когда рост рынка замедлится и потребность в реинвестициях сократится. Угасающая «звезда» постепенно «перерождается» в «дойную корову» — обеспечивающую большие объемы продаж, высокую прибыль, высокую стабильность, безопасность и излишек денежных средств, которые можно вкладывать куда угодно... Необходимость наличия бизнес-портфеля, таким образом, очевидна. Каждой компании необходимы товары, которые требуют вложения в них денежных средств. Каждой компании необходимы товары, которые генерируют денежные средства. И каждый товар должен в итоге превратиться в источник денежных средств; в противном случае он ничего не стоит. Глава 4 Только диверсифицированная компания со сбалансированным портфелем может использовать свои силы для правильной капитализации возрастающих возможностей (см. последовательность шагов, ведущих к успеху, на рис. 4.1). Сбалансированный портфель содержит: • «Звезды», обладающие высокой долей на быстрорастущем рынке, что гарантирует их успех в будущем. • «Денежные дойные коровы», поставляющие фонды для будущего роста. • «Трудные дети», условием превращения которых в «звезды» выступает дополнительное финансирование. • «Собаки» не обязательны; они являются доказательством ошибок либо при занятии лидирующих позиций во время периода роста рынка, либо при попытке выхода с рынка и сокращения убытков (Henderson, 1979:163-166). Обратите внимание на редукционистскую природу этой методики. БКГ взяла за основу две категории классической модели школы дизайна (внешняя среда и внутренние возможности), выбрала для каждой по одному ключевому параметру (темпы роста рынка и относительная доля рынка), расположила их вдоль двух осей матрицы, поделив на категории «высокие» и «низкие», а затем на каждый квадрант матрицы навесила по «ярлыку» четырех результирующих генерических стратегий. Вероятно все, что остается сделать компании, это схематично представить свои условия и выбрать стратегию или по крайней мере последовательность стратегий, а затем «обойти» матрицу, перебрасывая предписанным образом деньги от одного бизнеса к другому. Действительно, очень просто — проще, чем рецепт из поваренной книги, ибо для приготовления какого-либо блюда обычно требуется наличие многочисленных ингредиентов.

Однако, как указывал Джон Сигер в своей колоритной, но очень недружелюбной по отношению к подобным матрицам, статье, ведь бывает и так, что «звезда» оказывается черной дырой, в то время как «собака» может оказаться лучшим другом корпорации (Seeger, 1984). И «коровы» могут выдавать не только всем известный товар под названием «молоко», но одновременно и новый — под названием «телята», правда только в том случае, если фермер пожелает время от времени инвестировать средства для привлечения внимания быка к своим коровам. БКГ имеет возможность обогатить свою пеструю смесь метафор, так как в тяжелые для себя дни компания вполне способна перепутать обычную «дойную корову» с курицей, несущей золотые яйца. БКГ: опыт эксплуатации Появление «кривой опыта» как категории датируется 1936 г. (см. Yelle, 1979). Использовавшие ее исследователи пришли к выводу, что при удвоении совокупного объема выпуска некоего товара издержки его производства уменьшаются на определенный процент (обычно от 10 % до 30 %). Иными словами, если производство первого образца стоит $10, то второго (исходя из 20 %) — $ 8, четвертого — $ 6,40 и т. д., а десятимиллионный должен быть на 20 % дешевле пятимиллионного. Короче говоря, фирмы учатся на собственном опыте — с постоянным коэффициентом Школа позиционирования

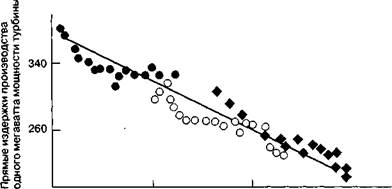

5 15 50 Суммарная мощность произведенных турбин Рис. 4.2. Кривая опыта для производства паротурбогенераторов (1946-1963) Источник: Boston Consulting Group, 1975. роста. На рис. 4.2 представлен заимствованный из публикации БКГ пример кривой опыта. Идея интересная. Кривая опыта предполагает, что при прочих равных условиях компания, первой прорвавшаяся на рынок, может резко увеличить объем и получить ценовое преимущество перед конкурентами (очевидно, при прочих равных условиях). С другой стороны, широкое применение кривой опыта часто приводит к концентрации внимания на объемах производства как конечной цели. В таких случаях важнее всего становится масштабная ннсала; компании вдохновляются на управление опытом напрямую. Предлагают, например, урезать цены для того, чтобы раньше других захватить долю рынка и таким образом опередить конкурентов при «спуске» по кривой опыта. В результате роста популярности этой методики и матрицы рост-доля рынка американский бизнес на какое-то время оказывается захваченным навязчивой идеей лидерства на рынке.

PIMS: от данных к официальным заявлениям Аббревиатура PIMS расшифровывается как воздействие рыночных стратегий на прибыль (Profit Impact of Market Strategies). Разработанная в 1972 г. для General Electric, а впоследствии превратившаяся в автономную базу данных о продажах, P/MS-модель идентифицировала ряд стратегических переменных (таких, как интенсивность инвестиций, рыночная позиция, качество товаров и услуг), которые использовались для оценки ожидаемой отдачи от инвестиций, доли рынка и прибыли (см. Schoeffler et a]., 1974; Schoeffler, 1980; Buzzell et al., 1975). На основе методики PIMS была создана база данных, содержавшая информацию о нескольких тысячах американских компаний, которые сначала заплатили исследователям деньги, затем предоставили финансовую отчетность и в результате смогли сравнить свои позиции с положением конкурентов и представителей других отраслей. Глава 4 Создатель PIMS Сидней Шоффлер утверждал, что «бизнес-ситуации во многом схожи между собой, так как следуют одним и тем же законам рынка», поэтому «обученный стратег может успешно действовать в любом виде бизнеса». Иными словами, «характеристики товара не имеют никакого значения» (Schoeffler, 1980:2, 5). В продолжении своей мысли С. Шоффлер дает определение, кого из стратегов следует назвать «хорошим парнем», а кого — «плохим». Интенсивность инвестиций «обычно оказывает отрицательное воздействие на процентные показатели прибыльности и на общий поток денежных средств» (норма возврата инвестиций (ROI) снижается), в то время как на долю рынка она «оказывает положительное влияние». Но попытки обнаружить корреляцию между переменными (такими, как доля рынка и прибыль (но не «прибыльность»])) — это одно, а поиск причинно-следственных связей и превращение их в императив — совсем другое. Данные — это еще не официальный отчет компании. Обусловливает ли высокая доля рынка объем прибыли, или же высокие прибыли позволяют расширить долю рынка (поскольку крупные фирмы могут себе позволить «купить» долю рынка)? Или — что более вероятно — к тому и к другому приводит нечто иное (например, высокий уровень обслуживания покупателей)? Доля рынка — зто награда, но никак не стратегия! PIMS, равно как и БКГ, с их явным пристрастием к крупным, прочно «стоящим на ногах» фирмам (у которых есть деньги для того, чтобы заплатить за базу данных и за общение с консультантами), по-видимому, не смогла разграничить такие понятия, как «попасть туда» и «быть там» («остаться там»). Вполне возможно, что молодые, агрессивные фирмы, следующие стратегиям быстрого роста, бывают слишком заняты для того, чтобы заполнить анкеты PIMS, а компании из развивающихся отраслей — с их беспорядочным набором то появляющихся, то исчезающих товаров — не способны поведать БКГ не только о том, какие доли рынка принадлежат им, но даже то, в чем конкретно состоит их «бизнес».

Общий результат всего этого состоит в том, что многие из следовавших простым императивам школы позиционирования второй волны компаний пошли на дно — совсем как тот, вошедший в поговорку, пловец, который утонул в озере на глубине 15 см (см. Hammermesh, 1986). Третья волна:

|

|||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-20; просмотров: 351; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.36.141 (0.025 с.) |