Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Место Центрального банка в кредитной системе и экономике страны

Центральный банк является ключевым элементом денежно-кредитной политики любого государства. В разных странах он именуется по-разному: центральный, народный, национальный, резервный, эмиссионный, банк страны, но абсолютно во все эти названия вкладывается определённый смысл - это не просто банк, а главный координирующий и регулирующий орган в банковских системе. Прежде чем приступить к подробному рассмотрению этого института я считаю необходимым рассмотреть возникновение банков и выделение из их общей массы центрального банка. Коммерческий банк и его функции Коммерческие банки - основное звено двухуровневой банковской си стемы. Сегодня к группе коммерческих банков в разных странах относится целый ряд институтов с различной структурой и разными отношениями собственности. Главным их отличием от центральных банков является отсутствие права эмиссии банкнот. Среди коммерческих банков различаются два типа - универсальные и специализированные. Универсальный банк осуществляет все ил почти все виды банковских операций: предоставление как краткосрочных, так и долгосрочных кредитов; операции с ценными бумагами; прием вкладов всех видов; оказание всевозможных услуг и т. п. Специализированный банк, напротив, специализируется на одном или нескольких видах банковской деятельности. В отдельных странах банковское законодательство препятствует или просто запрещает банкам осуществлять широкий круг операций. К специализированным банкам относятся: инвестиционные, ипотечные, сберегательные и другие банки. К странам, где преобладает принцип специализации банков, относятся Великобритания, Франция, США, Италия. Но в любых преградах, выставляемых законодательством на пути универсализации, находятся «лазейки». В США - это банковские холдинги. Функции коммерческого банка Одной из важнейших функций коммерческого банка является посредничество в кредите, которое они осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц. Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заемщику на условиях платности и возвратности. Плата формируется под влиянием спроса и предложения заемных средств.

50. Небанковская кредитная организация (НКО) — кредитная организация, имеющая право осуществлять отдельные банковские операции, устанавливаемые ЦБ РФ.[1] Особенности: § НКО в кредитной системе РФ узко специализированы: они существуют лишь в сфере расчетов. § Российские НКО не вправе привлекать денежные средства юридических и физических лиц во вклады в целях размещения от своего имени и за свой счет. § НКО запрещено заниматься производственной, торговой и страховой деятельностью. Лицензии: § Лицензия на осуществление банковских операций со средствами в рублях или со средствами в рублях и иностранной валюте для расчетных небанковских кредитных организаций § Лицензия на осуществление банковских операций со средствами в рублях или со средствами в рублях и иностранной валюте для небанковских кредитных организаций, осуществляющих депозитно-кредитные операции. НКО могут не иметь кредитной лицензии (а только расчетную).

52) Финансово-денежный сектор как самостоятельный элемент денежного хозяйства формирует финансовый рынок. Мировой финансовый рынок — это совокупность национальных и международных рынков, обеспечивающих направление, аккумуляцию и перераспределение денежных капиталов между субъектами рынка посредством финансовых учреждений с целью достижения нормального соотношения между предложением и спросом на капитал. Денежный сектор, в состав которого входят финансовый и кредитный, представляет собой специфический рынок с его оборотами и доходами. Мировой финансовый рынок показывает обществу финансовые услуги, снабжая его в нужный момент и в нужном месте деньгами. Другими словами, специфическим товаром на финансовом рынке выступают деньги. В качестве товара деньги обращаются в таких секторах мирового финансового рынка, как кредитный, рынок ценных бумаг, валютный, страховой и т. д. Мировой финансовый рынок по своей экономической сущности представляет собой систему определенных отношений и своеобразный механизм сбора и перераспределения на конкурентной основе финансовых ресурсов между странами, регионами, отраслями и институциональными единицами.

Финансовый рынок состоит из ряда секторов: инвестиционного, кредитного, фондового, страхового, валютного.

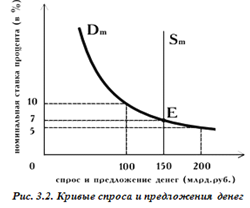

Суть финансового рынка заключается не просто в перераспределении финансовых ресурсов, но прежде всего в определении направлений этого перераспределения. Именно на финансовом рынке определяются наиболее эффективные сферы приложения денежных ресурсов. Денежный рынок — это часть финансового рынка; это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, "цену" денег; это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег. На денежном рынке деньги "не продаются" и "не покупаются" подобно другим товарам. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в единицах номинальной нормы процента. Участниками денежного рынка являются с одной стороны лица, предоставляющие деньги (кредиторы), а с другой стороны - лица заимствующие деньги на определённых условиях (заёмщики).

УЧЕТНЫЙ РЫНОК – доля денежного рынка, где краткосрочные денежные средства перераспределяются между кредитными институтами путем купли-продажи векселей и ценных бумаг со сроками погашения до одного года. Основными инструментами на учетном рынке являются казначейские и коммерческие векселя, другие виды краткосрочных обязательств.Институциональная структура учетного рынка включает следующие элементы:

-центральный банк (НБУ); -коммерческие банки; -специальные кредитные институты, средства которых формируются за счет привлечения онкольных кредитов и 7-дневных ссуд банков (под ценные бумаги). МЕЖБАНКОВСКИЙ РЫНОК - часть рынка ссудных капиталов, где временно свободные денежные ресурсы кредитных учреждений привлекаются и размещаются банками между собой преимущественно в форме межбанковских депозитов на короткие сроки. Межбанковский валютный рынок выполняет следующие основные функции: 1. обслуживание международного оборота товаров, услуг и капиталов; 2. формирование валютного курса на основе спроса и предложения на валюту; 3. хеджирование (страхование) от валютных и кредитных рисков; 4. проведение денежно-кредитной политики; 5. получение прибыли в виде разницы курсов валют и процентных ставок по различным долговым обязательствам. Межбанковские валютные рынки обеспечивают обслуживание международного оборота товаров, услуг, работ; своевременное осуществление международных расчетов; взаимосвязь различных рынков; стихийное определение валютных курсов путем балансирования спроса и предложения; предоставление механизмов защиты от валютных рисков; диверсификацию валютных резервов банков, предприятий и государства; валютную интервенцию; использование рынка государствами для целей их денежно-кредитной и экономической политики; получение прибыли в виде разницы курсов валют и процентных ставок; регулирование валютных курсов национальной валюты к иностранным валютам (государственное и рыночное); проведение валютной политики, направленной на государственное регулирование указанной области экономики и другие мероприятия.

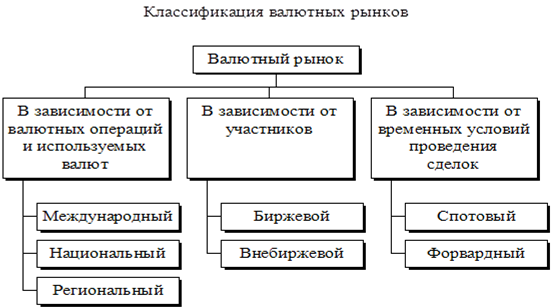

53) Валютный рынок - это сфера экономических отношений, проявляющихся при осуществлении операции по купли-продажи иностранной валюты и ценных бумаг в иностранной валюте, а также операций по инвестированию валютного капитала. Валютный рынок представляет собой официальный финансовый центр, где сосредоточена купля-продажа валют и ценных бумаг в валюте на основе спроса и предложения на них. К важнейшим функциям валютного рынка можно отнести следующие: - Своевременное осуществление международных расчетов -Регулирование валютных курсов -Диверсификация валютных резервов - Страхование валютных рисков - Получение прибыли участников валютного рынка в виде разницы курсов валют -Проведение валютной политики, направленной на государственное регулирование национальной экономики, и согласованной политики в рамках мирового хозяйства Участники: центральные банки; коммерческие банки; Фирмы, осуществляющие внешнеторговые операции; Международные инвестиционные компании, пенсионные и хеджевые фонды, страховые компании; Валютные биржи; Частные лица. Валютные рынки можно классифицировать по целому ряду признаков: по сфере распространения, по отношению к валютным ограничениям, по видам валютных ресурсов, по степени организованности.

Рынок Капиталов - финансовый РЫНОК, через посредничество которого реа- лизуются долгосрочные и среднесрочные кредитные операции. Основными субъектами рынка капиталов являются сфера бизнеса и сфера хаус-холда. Этот многообразный по своим формам рынок включает в себя: -фондовый рынок; -рынки недвижимости; -рынок заемных средств. Функции рынка капиталов определяются его сущностью и той ролью, которую он выполняет в системе общественного хозяйствования. Выделяют пять основных функций рынка ссудных капиталов[2]: Ø первая – обслуживание товарного обращения через кредит; Ø вторая – аккумуляция денежных сбережений юридических, физических лиц и государства, а также иностранных клиентов; Ø третья – трансформация денежных фондов непосредственно в ссудный капитал и использование его в виде капиталовложений для обслуживания процесса производства; Ø четвертая – обслуживание государства и населения как источников капитала для покрытия государственных и потребительских расходов; Ø пятая – ускорение концентрации и централизации капитала для образования мощных финансово-промышленных групп.

54)Особенности финансового рынка России

Так называемые новые финансовые рынки (emerging markets) в развивающихся странах и странах с переходной экономикой имеют некоторые особенности. Для них в настоящее время существует больше возможностей привлечения внешнего капитала и информации об опыте других стран, чем в период формирования финансовых рынков развитых стран в прошлом. Поэтому процессы на новых рынках характеризуются резкими колебаниями и более быстрым темпом развития. В ходе финансового кризиса в России выявилась необходимость формирования такой структуры финансовых инструментов, которая обеспечивает переориентацию финансовых потоков на обслуживание потребностей конечных заемщиков, повышение эффективности притока свободных ресурсов и их вложение в продуманные экономические проекты. В условиях, когда снижение конкурентоспособности государственных ценных бумаг создает реальные возможности для развития других финансовых инструментов, формируются предпосылки для выхода на российский финансовый рынок корпоративных эмитентов. Произошла также переоценка роли финансового рынка. Он уже не рассматривается в качестве локомотива дальнейшего развития экономики в целом. Более того, становится все очевиднее, что именно развитие реального сектора экономики, переход производителей к преимущественному использованию денежных форм расчетов должны стать прелюдией к эффективному расширению операций финансово-кредитных институтов с реальным сектором и последующему оживлению работы финансового рынка. К особенностям российского финансового рынка относится значимость его социальной составляющей. Граждане России требуют разнообразия способов инвестирования своих сбережений и обеспечения личной финансовой безопасности, поэтому при формировании политики в отношении рынка ценных бумаг государство не только исходит из потребностей экономики и доступности инвестиций, но и ориентируется на учет потребностей населения в целом. Острота социальных вопросов в сфере развития рынка капиталов обусловливается также тем, что российские граждане потеряли значительную часть своих сбережений в результате инфляции, а также деятельности финансовых пирамид, обманувших вкладчиков. Для решения этих вопросов был разработан и в марте 1999 г. вступил в силу Федеральный закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг». Рынок финансовых ресурсов, встроенный в структуру реального и финансового секторов как механизм их взаимодействия и функционирования, является неотъемлемым элементом структуры воспроизводства, который определяет состояние экономики в целом и выступает механизмом экономически оправданного движения финансовых потоков между секторами экономики через государственный бюджет, кредитную систему, стимулирует микроэкономические потоки внедрения инвестиционных ресурсов в инновационно активные отрасли.

Рынок финансовых ресурсов - это реально функционирующий элемент структуры, элемент относительно обособленный в силу выполняемых им в процессе функционирования социально-экономической системы функций; особое звено в механизме функционирования экономической системы; особый элемент, придающий динамику движения всей экономической системе на всех стадиях ее движения, поскольку через банковскую, фондовую, пенсионную, страховую, бюджетную составляющие охватывает функционирование всей национальной экономики; особая сфера, где деньги накапливаются, аккумулируются и в ранге потоковой величины -инвестиционных ресурсов направляются конечным пользователям; это рынок с «широким участием», наибольший эффект его жизнедеятельности получается тогда, когда в- организации его развития государство делает ставку на вовлечение широкого круга участников, в том числе непосредственно населения; этот рынок, особенно его фондовый сектор, чрезвычайно подвержен влиянию даже незначительных политических и социальных перемен. Рынок финансовых ресурсов, как и любой другой, выступает сферой, где государство реализует свои функции: системообразующую, системоорганизующую, системоуправляющую, системорегулирующую, системоконтролирующую, системовоспроизводящую. Системорегулирующая и системоуправляющая функции государства на рынке финансовых ресурсов реализуется в ходе осуществления качественно нового подхода к организации и утверждению рынка финансовых ресурсов, который состоит в обеспечении органической взаимосвязи кредитных, сберегательных, инвестиционных процессов с процессами потребления, достижения устойчивого баланса между финансовой, производственной и ресурсной сферами при активной роли государства. При реализации системовоспроизводящей функции на рынке финансовых ресурсов государство в реальную экономику вмешивается только косвенно, через экономические инструменты, создавая условия для развития и воспроизводства. При этом система формирует собственные механизмы устойчивого развития, воспроизводит, воссоздает себя как систему, развивая свои внутренние элементы. 55) Рынок ценных бумаг.

Рынок ценных бумаг (фондовый рынок) - это часть финансового рынка (наряду с рынком ссудного капитала, валютным рынком и рынком золота). Это рынок, на котором торгуют специфическим товаром - ценными бумагами. Ныне основными целями на российском рынке ценных бумаг являются цели становления и закрепления отношений собственности, а главными участниками этого рынка - коммерческие банки. Участники российского рынка ценных бумаг имеют общую задачу -получение прибыли. Именно под воздействием источников и условий, прикоторых она образуется, и складывается структура отечественного фондового рынка, одной из отличительных черт которой стало существенное преобладание государственных ценных бумаг. Кроме того, весьма характерно для отечественного фондового рынка и то, что основная часть ценных бумаг проходит только стадию первичного размещения, почти не обращаясь на вторичном рынке. РЦБ складывается из спроса, предложения и уравновешивающей их цены. виды цб: В Гражданском кодексе РФ перечисляются конкретные виды документов, которые относятся к ценным бумагам: -государственная облигация: -облигация; -вексель; -чек; -депозитный сертификат; -сберегательный сертификат; -банковская сберегательная книжка на предъявителя; -акция; -приватизационные ценные бумаги; Государственная облигация и просто облигация — это один и тот же вид ценной бумаги с единственным различием, состоящим в том, что государственную облигацию может выпустить только государство, а просто облигацию — любое юридическое лицо. Если облигацию выпускает государство, то такая облигация называется государственной. Если органы местного самоуправления — то муниципальной. Облигация- это ценная бумага, удостоверяющая единичное долговое обязательство эмитента (государства или любого другого юридического лица) на возврат его номинальной стоимости через определенный срок в будущем на условиях, устраивающих его держателя. Вексель - ценная бумага, удостоверяющая письменное денежное обязательство должника о возврате долга, форма и обращение которого регулируются специальным законодательством — вексельным правом; Чек - ценная бумага, удостоверяющая письменное поручение чекодателя банку уплатить чекополучателю указанную в ней сумму денег в течение срока ее действия. Банковский сертификат — ценная бумага, представляющая собой свободно обращающееся свидетельство о денежном вкладе (депозитном — для юридических лиц, сберегательном — для физических лиц) в банке с обязательством последнего о возврате этого вклада и процентов по нему через установленный срок в будущем. 56) Фондовый рынок - это рынок ценных бумаг; часть финансового рынка, связанная с эмиссией и куплей-продажей титулов собственности и долговых обязательств. Роль и значение фондового рынка в системе рыночных отношений определяются следующими факторами: — привлечение свободных средств в виде инвестиций для развития производства; — обеспечение перелива капитала из затухающих отраслей в быстро прогрессирующие отрасли; — привлечение средств для покрытия дефицита федерального и местного бюджетов; — возможность оценить состояние экономики по индикаторам фондового рынка; — влияние на изменение темпов инфляции. Любой фондовой рынок состоит из следующих компонентов: * субъекты рынка; * собственно рынок (биржевой, внебиржевой фондовые рынки); * органы государственного регулирования и надзора (Комиссия по ценным бумагам, Центральный банк, Минфин и т.д.); * саморегулирующиеся организации (объединения профессиональных участников рынка ценных бумаг, которые выполняют определенные регулирующие функции, например, НАСД (США) и т.п.); * инфраструктура рынка: а) правовая, б) информационная (финансовая пресса, системы фондовых показателей и т.д.), в) депозитарная и расчетно-клиринговая сеть (для государственных и частных бумаг часто существуют раздельные депозитарно-клиринговые системы), д) регистрационная сеть.

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 450; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.128.94.171 (0.043 с.) |