Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Порядок расчета лизинговых платежей

Под лизинговыми платежами понимается общая сумма, выплачиваемая лизингополучателем лизингодателю за предоставленное ему право пользования имуществом - предметом договора. В лизинговые платежи включаются: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плату за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей. Лизинговые платежи уплачиваются в виде отдельных взносов. При заключении договора стороны устанавливают общую сумму лизинговых платежей, форму, метод начисления, периодичность уплаты взносов, а также способы их уплаты. Платежи могут осуществляться в денежной форме, компенсационной форме (продукцией или услугами лизингополучателя), а также в смешанной форме. При этом цена продукции или услуг лизингополучателя устанавливается в соответствии с действующим законодательством. По методу начисления лизинговых платежей стороны могут выбрать: - метод «с фиксированной общей суммой», когда общая сумма платежей начисляется равными долями в течение всего срока договора в соответствии с согласованной сторонами периодичностью; - метод «с авансом», когда лизингополучатель при заключении договора выплачивает лизингодателю аванс в согласованном сторонами размере, а остальная часть общей суммы лизинговых платежей (за минусом аванса) начисляется и уплачивается в течение срока действия договора, как и при начислении платежей с фиксированной общей суммой; - метод «минимальных платежей», когда в общую сумму платежей включаются сумма амортизации лизингового имущества за весь срок действия договора, плата за использованные лизингодателем заемные средства, комиссионное вознаграждение и плата за дополнительные услуги лизингодателя, предусмотренные договором, а также стоимость выкупаемого лизингового имущества, если выкуп предусмотрен договором. В договоре лизинга стороны устанавливают периодичность выплат (ежегодно, ежеквартально, ежемесячно, еженедельно), а также сроки внесения платы по числам месяца.

По соглашению сторон взносы могут осуществляться равными долями, в уменьшающихся или увеличивающихся размерах. Согласно Методическим рекомендациям по расчету лизинговых платежей, утвержденными Минэкономики России 16 апреля 1996 г., расчет лизинговых платежей производится в следующем порядке: 1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга. 2. Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам. 3. Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты. Расчет общей суммы лизинговых платежей осуществляется по формуле:

ЛП = АО + ПК + КВ + ДУ + НДС, (1)

где ЛП - общая сумма лизинговых платежей; АО - величина амортизационных отчислений, причитающихся лизингодателю в текущем году; ПК - плата за используемые кредитные ресурсы лизингодателем на приобретение имущества - объекта договора лизинга; КВ - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга; ДУ - плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга; НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя. Если лизингополучатель является малым предприятием, в общую сумму лизинговых платежей налог на добавленную стоимость не включается. Амортизационные отчисления АО рассчитываются по формуле:

где БС - балансовая стоимость имущества - предмета договора лизинга, млн. руб.; На - норма амортизационных отчислений, процентов. Плата за используемые лизингодателем кредитные ресурсы на приобретение имущества - предмета договора рассчитывается по формуле:

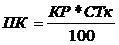

где ПК - плата за используемые кредитные ресурсы, млн. руб.; СТк - ставка за кредит, процентов годовых. При этом имеется в виду, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества - предмета договора.

Комиссионное вознаграждение может устанавливаться по соглашению сторон в процентах: а) от балансовой стоимости имущества - предмета договора; б) от среднегодовой остаточной стоимости имущества. В соответствии с этим расчет комиссионного вознаграждения осуществляется по формуле:

КВt = p x БС, (4)

где p - ставка комиссионного вознаграждения, процентов годовых от балансовой стоимости имущества; БС - балансовая стоимость имущества - предмета договора лизинга, млн. руб.; Плата за дополнительные услуги в расчетном году рассчитывается по формуле:

где ДУт - плата за дополнительные услуги в расчетном году, млн. руб.; Р, Р... Рn - расход лизингодателя на каждую предусмотренную договором услугу, млн. руб.; Т - срок договора, лет. Размер налога на добавленную стоимость определяется по формуле:

где НДСt - величина налога, подлежащего уплате в расчетном году, млн. руб.; Вt - выручка от сделки по договору лизинга в расчетном году, млн. руб.; СТn - ставка налога на добавленную стоимость, процентов. В сумму выручки включаются: амортизационные отчисления, плата за использованные кредитные ресурсы (ПК), сумма вознаграждения лизингодателю (КВ) и плата за дополнительные услуги лизингодателя, предусмотренные договором (ДУ):

Вт = АОt + ПКt + КВt + ДУt(7)

Расчет размера ежегодного лизингового взноса, если договором предусмотрена ежегодная выплата, осуществляется по формуле:

ЛВг = ЛП: Т,(8)

где ЛВг - размер ежегодного взноса, млн. руб.; ЛП - общая сумма лизинговых платежей, млн. руб.; Т - срок договора лизинга, лет. Расчет размера ежеквартального лизингового взноса, если договором лизинга предусмотрена ежеквартальная выплата, осуществляется по формуле:

ЛВк = ЛП: Т: 4, (9)

где ЛВк - размер ежеквартального лизингового взноса, млн. руб.; Расчет размера ежемесячного лизингового взноса, если договором предусмотрена ежемесячная выплата, осуществляется по формуле:

ЛВм = ЛП: Т: 12, (10) где ЛВм - размер ежемесячного лизингового взноса, млн. руб.; Приведем пример расчета лизинговых платежей. ЗАО «Лизингодатель» заключило договор лизинга с ООО «Лизингополучатель» сроком на 6 лет. Предметом договора является металлообрабатывающий станок, право собственности на который переходит к лизингополучателю по окончании срока действия договора. По указанию ООО «Лизингополучатель» лизинговая компания приобрела станок у ОАО «Поставщик» за 3 620 000 руб. без учета НДС. Согласно Классификации основных средств, включаемых в амортизационные группы, металлообрабатывающий станок относится к VII амортизационной группе со сроком полезного использования свыше 15 лет до 20 лет включительно. Срок полезного использования станка был установлен в размере 181 месяц. Амортизация по станку начисляется линейным способом. К основной норме амортизации применяется коэффициент 3. Сумма ежемесячной амортизации по станку составит 60 000 руб. (3 620 000 руб.: 181 мес. х 3). Процентная ставка по кредиту, использованному лизингодателем на приобретение имущества, - 12% годовых. Величина использованных кредитных ресурсов - 3 620 000 руб. Процент комиссионного вознаграждения лизингодателя - 10% годовых.

Дополнительные услуги лизингодателя - 180 000 руб., в том числе: - командировочные расходы - 70 000 руб.; - консалтинговые услуги - 30 000 руб.; - обучение персонала - 80 000 руб. Ставка налога на добавленную стоимость - 18%. Расчет ежегодных лизинговых платежей представлен в табл. 6. Таблица 6 Расчет лизинговых платежей

Лизинговые взносы перечисляются равными долями начиная с месяца, следующего за месяцем приобретения станка. Сумма ежемесячного лизингового платежа составляет 95 124,39 руб. (6 848 956 руб.: 6 лет: 12 мес.), в том числе НДС - 14 510,5 руб. Заключение

В дипломной работе было определено понятие лизинга.В общем виде лизинг можно охарактеризовать как комплексные экономико-правовые отношения по приобретению в собственность имущества и последующей сдаче его в аренду. Понятие договора финансовой аренды (лизинга) отражает тройственную природу лизинговой сделки: 1) лизингодатель заключает договор с поставщиком; 2) лизингодатель заключает (в большинстве случаев) договор с банком на получение кредита для приобретения имущества; 3) лизингодатель заключает договор с лизингополучателем на передачу данного имущества в лизинг. Из многочисленных функций лизинга общепризнанными являются четыре: 1) финансовая функция выражается в освобождении лизингополучателя от единовременной оплаты полной стоимости необходимого имущества; 2) производственная функция заключается в оперативном решении производственных задач путем временного использования, а не покупки дорогостоящего имущества; 3)сбытовая функция - это расширение круга потребителей и завоевание новых рынков сбыта посредством применения лизинговых схем; 4) функция получения налоговых льгот. Субъектами лизинговых отношений являются три основных лица: лизингодатель, лизингополучатель и продавец предмета лизинга.

Объектами лизинга в РФ могут выступать любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться в предпринимательской деятельности. В составе предметов лизинга можно выделить здания и помещения, передаточные устройства, силовые машины, рабочие машины, оборудование, измерительные и регулирующие приборы и устройства, лабораторное оборудование, вычислительную технику, транспортные средства, прочие машины и оборудование. В дипломной работе проведен анализ рынка лизинговых услуг за рубежом и в России. По оценке рейтингового агентства Эксперт РА лизинговый рынок в 2006г. побил все рекорды, рост основных показателей оказался самым большим за последние 5 лет. Объем нового бизнеса составил 14,7 млрд. долл. (8 млрд. в 2005 г.), а суммарный портфель лизинговых компаний - 19,5 млрд. долл. Доля лизинга в ВВП достигла 1,5% (в 2005 г. - 0,99%). В объеме средств, инвестированных в основной капитал, лизинг занял 8,7% (в 2005 г. - 5,7%). Лизинговые платежи, полученные лизингодателями в 2006 году, превысили 5 млрд. долл. Прирост объема нового бизнеса составил 83% - и это означает, что рынок вышел на новую стадию роста; первый цикл, начавшийся в 1999-2000 году, закончился в 2005 году - волна инвестиционного спроса и обновления основных фондов завершилась. Среди наиболее важных тенденций на рынке - диверсификация источников финансирования деятельности, оптимизация управления рисками и бизнес-процессами и экспансия лизинговых компаний в регионы. Диверсификация источников финансирования заставляет лизинговые компании активнее повышать свою кредитоспособность и подтверждать ее высокий уровень рейтинговыми оценками. Рост рынка в значительной степени был обусловлен избытком ликвидности у банков и необходимостью размещения ими своих свободных средств. А это значит, что увеличилось кредитование инвестиционных проектов, в том числе и лизинга, который является довольно надежным вариантом инвестиций. Во-вторых, существенно улучшилась осведомленность потенциальных клиентов о лизинге. Множество предприятий по достоинству оценили преимущества лизинга как удобного и выгодного финансового инструмента, и количество обращений в лизинговые компании росло в геометрической прогрессии. В условиях взросления рынка изменяются характеристики лизинговых сделок, проекты становятся более сложными по структуре, удлиняются сроки сделок. Среди факторов, которые в наибольшей степени повлияли на рост объемов отечественного лизинга, были отмечены: - улучшение экономической ситуации в стране; - рост числа потенциально-реализуемых лизинговых проектов; - обостренную потребность в обновлении и увеличении основных фондов в ряде ключевых отраслей и, как результат, резкий рост нового лизингового бизнеса в энергетическом оборудовании, машиностроении, строительстве, автотранспорте, железнодорожном транспорте;

- улучшение условий ценообразования лизинговых услуг (по срокам, стоимости, условиям погашения задолженности и др.); - увеличение объемов и источников финансирования лизинговых операций, в основном, как высокодоходных и с управляемыми рисками; - рост качества и числа предоставляемых услуг лизингодателями; - разработку и внедрение новых лизинговых продуктов и программ; - развитие конкуренции на рынке лизинговых услуг. Факторы, которые сдерживают рост объемов лизинга в стране: - недостатки в администрировании налогообложения; - большие проблемы с НДС; - произвол налоговых органов; - правовые и организационные вопросы по лизингу некоторых видов имущества (например, недвижимость). Есть менее значимые, но тоже важные факторы, тормозящие развитие лизинга: - ограничения по использованию предмета лизинга только для предпринимательских целей; - неурегулированность отдельных законодательных и нормативно-правовых норм по налоговому и бухгалтерскому учету; - отсутствие законодательных актов, регулирующих развитие отдельных направлений финансирования лизинговых операций, например, по секьюритизации лизинговых активов; - недостаточная прозрачность, транспорентность лизингодателей и лизингополучателей, ограниченная информация о клиентах; - проблемы с методологией формирования статистики лизинга в стране. К концу 2010 года рынок имеет реальный шанс вырасти в 5-7 раз, при условии, что будут решены налоговые и юридические проблемы, препятствующие полноценному развитию рынка. Прежде всего, это проблемы возмещения НДС, определения выкупной стоимости имущества, проработка необходимых юридических и налоговых аспектов, касающихся лизинга недвижимости и возвратного лизинга, признание оперативного лизинга в качестве инвестиционного инструмента. Если же до конца 2008 г. законодательная и налоговая инфраструктура рынка лизинга не улучшится, то к концу 2010 г. итоги будут куда более скромными - рынок вырастет всего в 2,5-3 раза. Список литературы 1. Федеральный закон от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)» 2. Методические рекомендации по расчету лизинговых платежей (утв. Минэкономики РФ 16.04.1996) 3. Александрова С.М. Лизинговые сделки: порядок отражения в бухгалтерском и налоговом учете // Аудиторские ведомости. - 2003. - № 3. – с. 21-25. 4. Балабанов И.Т. Основы финансового менеджмента. – М.: Финансы и статистика, 2005. – 321 с. 5. Бланк И.А. Основы финансового менеджмента. – в 2 т. – К.: Эльга, Ника-Центр, 2005. – 624с. 6. Бухгалтерский и налоговый учет по договору лизинга // Финансовая газета. - 2004. - № 11. – с. 32 – 38. 7. Володин А.А. Управление финансами (Финансы предприятия). – М.: Инфра –М, 2006. – 504с. 8. Газман В. Рынок лизинговых услуг России – 2006 // ЛИЗИНГревю. – 2007. - № 2. – с.16-23. 9. Гориславец Н. Лизинговые операции: учет у лизингодателя и лизингополучателя // Финансовая газета. - 2004. - № 25. – с. 31 – 35. 10. Караваев А.В. Теоретические основы управления лизинговой системой в российской экономике. - Саратов: ПАГС им. Столыпина, 2004. - 48 с. 11. Карпов А.В., Гусев Л.Ю. Анализ перспектив развития лизингового рынка в России // Дайджест-Финансы. - 2004. - №5(113). - с.18-23. 12. Кашкин В.Место в мире // Коммерсантъ. – 2006. - №184(3515). – с.23-28. 13. Кашкин В. Российский рынок лизинга в 2005 году // Банковское дело. – 2006. - №10. - С. 26-30. 14. Ковалев В.В. Введение в финансовый менеджмент.- М.: Финансы и статистика, 2001.- 768 с. 15. Леонтьев В.Е., Бочаров В.В. Финансовый менеджмент: Учебное пособие. – СПб.: ИВЭСЭП, Знание, 2004. – 520 с. 16. Лещенко М.И. Основы лизинга: Учеб. пособие для вузов. - М.: Финансы и статистика, 2006. - 328 с. 17. Лизинг: экономические и правовые основы: Учеб. пособие для вузов / Под ред. М.В.Карпа, Е.М. Шабалина, Н.Д. Эриашвили. - М.: ЮНИТИ-ДАНА, 2005. - 191 с. 18. Лизинг: экономические, правовые и организационные основы: Учеб. пособие для вузов / Под ред. А.М.Тавасиева, Н.М.Коршунова. - М.: ЮНИТИ-ДАНА, 2006. - 320 с. 19. Лизинг - механизм расширения Вашего бизнеса // Электроника: производство и торговля. - 2005. - №1 (13). - с.34-35. 20. Луговая Е. Лизинг как форма финансирования капитальных вложений // Консультант директора. - 2003. - №16 (196). - с.8-9. 21. Мельников В.С. Лизинговые сделки // Современное право. - 2004.- № 2. – с. 21 – 28. 22. Павлова Л. Н. Финансовый менеджмент. – М.: ЮНИТИ -ДАНА, 2006. - 269с. 23. Пупко В. Лизинг – дело тонкое // Двойная запись. - 2004. № 3. – с. 34 – 37. 24. Самиев П., Романовский Р. На всех парусах // Эксперт. – № 13 (554) от 02.04.07 25. Сомов Л. Лизинговые операции: бухгалтерский и налоговый учет // Финансовая газета. – 2003. - № 46. – с. 18 – 26. 26. Сайдулаев Д.Д. Правовое регулирование лизинговой деятельности в РФ // Научная сессия профессорско-преподавательского состава, научных сотрудников и аспирантов по итогам НИР 2002г. Факультет финансовых, кредитных и международных экономических отношений: Сб. докл. Т.1. - СПб.: Изд-во СПбГУЭФ, 2003. - С.24-35. 27. Сидорова В., Байкова Т. Экономико-правовые проблемы российского лизинга // Бюллетень нотариальной практики. – 2006. - № 2. – С.23. 28. Скрябиков М.В. Лизинг: становление, развитие, совершенствование // Развитие мировой экономики и внешнеэкономическая деятельность России: Сб. науч. тр. - Иркутск: Изд-во ИГЭА, 2002. - С.152-157. 29. Скрябиков М.В. Развитие лизинга в современных российских условиях // Развитие мировой экономики и внешнеэкономическая деятельность России: Сб. науч. тр. - Иркутск: Изд-во ИГЭА, 2002. - С.157-161. 30. Терентьев И. Успешный год лизинга // Финанс. - 2004. - № 12. – с. 32 – 36. 31. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – М.: Перспектива, 2004. – 656 с. 32. Финансы предприятий: Учебник / Под ред. М. В. Романовского. - СПб: «Бизнес-пресса», 2000. 33. Финансы / Под ред. В. М. Родионовой. Учебник. - М.: Финансы и статистика, 2005. – 432с. 34. Финансы: учеб. / Под ред. В.В. Ковалева. – М.: ТК Велби, Изд-во Проспект, 2005. – 634с. 35. Финансы. Денежное обращение. Кредит. / Под ред. проф. Л.А.Дробозиной. - М.: Финансы, ЮНИТИ, 2003.- 479 с. 36. http://leasinginfo.ru 37. www.expert.ru Приложение 1

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-01-08; просмотров: 125; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.223.172.252 (0.064 с.) |

(2)

(2) (3)

(3) (5)

(5) (6)

(6)