Изменении налогов

Уровень налогообложения достаточно часто изменяется. Политики на местном,

федеральном уровне или уровне штата постоянно рассматривают возможности

увеличения одного налога или снижения ставки другого. Мы рассмотрим, чтс

происходит с безвозвратной потерей и налоговыми поступлениями при изменении

размера налогов.

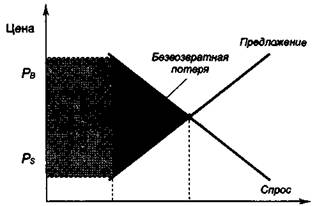

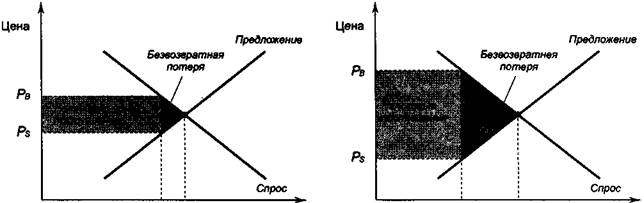

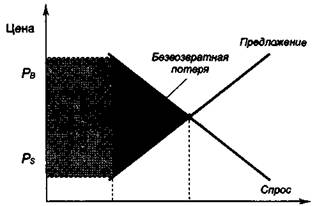

На рис. 8.6 представлено воздействие на величину безвозвратной потери не-

большого, среднего и крупного по размеру налога (кривые предложения и спроса

неизменны). Безвозвратная потеря — сокращение общего излишка потребителей

и производителей под воздействием налога, уменьшающего размеры рынка до уров-

ня ниже оптимального, — равна площади треугольника, расположенного межд>

кривыми спроса и предложения. Для небольшого налога на графике (а) площадь

треугольника, отражающего безвозвратную потерю, достаточно мала. Но по мере

того как налог увеличивается (графики (б) и (в)), безвозвратная потеря становит-

ся больше и больше.

В самом деле, величина безвозвратной потери увеличивается быстрее, чем раз-

мер налога. Причина заключается в том, что безвозвратная потеря выражается

площадью треугольника, которая зависит от размеров его основания и высоты

Если мы удваиваем размер налога, в два раза возрастают основание и высот;

треугольника, а безвозвратная потеря увеличивается в четвертой степени. Если ж

Глава 8. Практическое применение теории: издержки налогообложения

187

(а) Незначительный налог

(б) Средний налог

О Ог Qi Количество

О Q2 Q1 Количество

О Q2 Q1 Количество

утроим размер налога, основание и высота треугольника возрастут в три раза, а

безвозвратная потеря увеличится в девятой степени.

Налоговые поступления правительства исчисляются как произведение размера

налога и количества проданного товара. Как показано на рис. 8.6, налоговые

поступления равны площади четырехугольника, расположенного между кривыми

спроса и предложения. При небольшом налоге (график (а)) налоговые поступ-

ления невелики. По мере увеличения размера налога (график (б)) растут и

налоговые поступления. Но по мере того как размер налога еще больше увели-

чивается (график (в)), налоговые поступления сокращаются, так как высокий

Рис. 8.6

ВОЗДЕЙСТВИЕ

РАЗМЕРА НАЛОГА

НА ВЕЛИЧИНУ

БЕЗВОЗВРАТНОЙ

ПОТЕРИ

И НАЛОГОВЫХ

ПОСТУПЛЕНИЙ

Безвозвратная

потеря — уменьше-

ние общего излишка

под воздействием

налога. Налоговые

поступления —

произведение разме-

ра налога на количе-

ство проданного

товара. На графике (а)

небольшой налог

приводит к незначи-

тельной безвозврат-

ной потере; налого-

вые поступления

также невелики. На

графике (б) несколь-

ко больший по

размеру налог

приводит к увеличе-

нию безвозвратной

потери и налоговых

поступлений. На

графике (в) очень

большой налог

приводит к весьма

значительной безвоз-

вратной потере, а

размеры рынка

сокращаются до

такой степени, что

уменьшаются и

налоговые поступле-

ния.

___________________________ Часть 3. Спрос и предложение 2: рынки и благосостояние

налог существенно уменьшает размер рынка. При очень большом налоге поступ-

ления прекращаются, так как рынок покидают последние задержавшиеся на нем

участники.

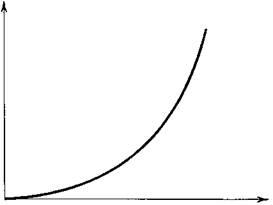

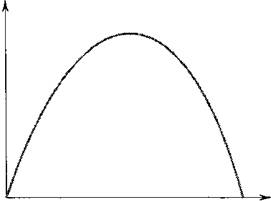

Полученные нами результаты обобщены на рис. 8.7. На графике (а) мм

видим, что по мере увеличения размера налога безвозвратная потеря быстрс

увеличивается. Напротив, на графике (б) показано, что первоначально при уве-

личении размера налога налоговые поступления растут; но затем, по мере егс

роста, размеры рынка уменьшаются настолько, что налоговые поступления на-

чинают сокращаться.

Практикум

Кривая Лаффера и экономическая теория

предложения

Однажды в 1974 г. экономист Артур Лаффер в компании известных журнали-

стов и политиков обедал в одном из вашингтонских ресторанов. Объяснял

собеседникам влияние ставки налога на величину налоговых поступлений, ом

взял салфетку и начертил на ней линию, очень похожую на график (б) рис. 8.7

А. Лаффер пытался доказать, что в данный момент времени США находятся ва

направленном вниз отрезке кривой. В этот момент налоговые ставки были таг

высоки, что их снижение действительно могло привести к увеличению налого-

вых поступлений.

Предложение А. Лаффера было критически встречено экономистами. То,

что уменьшение ставок налога может увеличить налоговые поступления, не

вызывает с точки зрения экономической теории сомнений, но его практический

эффект был труднопредсказуем. Подтверждения мнения А. Лаффера о чрез-

вычайно высоком уровне ставок налогов в США отсутствовали.

Однако кривая Лаффера (как ее теперь называют) захватила воображение

Рональда Рейгана. Дэвид Стокмэн, один из сотрудников первой администрациж

президента P. Рейгана, рассказывает:

(Рейган) однажды сам побывал на кривой Лаффера. «Я начал сниматься t

фильмах во время Второй мировой войны»; — любил вспоминать он. — В

то время высшая ставка подоходного налога приближалась к 90%. Вы

снимались в четырех фильмах, а затем попадали в категорию людей, под-

падавших под самое высокое налогообложение, — продолжал P. Рейган, —

поэтому мы все бросали работу после съемок в четырех фильмах и уезжа-

ли из страны». Высокий налог приводит к тому, что люди меньше работа-

ют. Низкий налог приводит к тому, что работают больше. Его опыт

доказал это.

Когда в 1980 г. P. Рейган был избран президентом, он поставил сокращение

налогов в центр своей политической платформы. P. Рейган утверждал, что

налоги настолько велики, что они превратились в антистимулы к работе. Ои

считал, что снижение налогов даст людям новые стимулы к работе, увеличит

экономическое благосостояние и, возможно, даже налоговые поступления. Та*

как сокращение налогов было направлено на побуждение людей увеличить

предложение труда, концепции А. Лаффера и P. Рейгана называли экономиче-

ской теорией предложения.

История опровергла предположение А. Лаффера о том, что снижение

налоговых ставок приведет к росту налоговых поступлений, напротив. Пос-

Глава 8. Практическое применение теории: издержки налогообложения

189

(а) Безвозвратная потеря

Безвозврат-

ная потеря

Размер налога

(б) Налоговые поступления (кривая Лаффера)

Рис. 8.7

КАК ИЗМЕНЯЮТСЯ

БЕЗВОЗВРАТНАЯ

ПОТЕРЯ И

НАЛОГОВЫЕ

ПОСТУПЛЕНИЯ ПРИ

ИЗМЕНЕНИИ

РАЗМЕРА НАЛОГА

На графике (а)

показано, что

при увеличении

размера налога

величина безвозврат-

ной потери возрастает.

На графике (б)

показано, что при

увеличении размера

налога налоговые

поступления растут,

а затем начинают

снижаться. Данную

зависимость иногда

называют кривой

Лаффера.

Налоговые

поступления

Размер налога

ле того как P. Рейгану удалось провести через Конгресс предложение об

уменьшении налогов, поступления от подоходного налога (в расчете на чело-

века, скорректированные к уровню инфляции) за 1980-1984 гг. сократились

на 9 %, хотя средний доход (на человека, скорректированный на уровень

инфляции) вырос за этот период на 4 %. Уменьшение налоговых поступле-

ний способствовало наступлению длительного периода, в течение которого

правительству США не удавалось оплачивать все расходы, а изменить нало-

говую политику было весьма сложно. Во время пребывания P. Рейгана на

посту президента в течение двух сроков и в течение многих лет после его

ухода бюджет США сводился с громадным дефицитом.

Впрочем, доводы А. Лаффера не остались без внимания. Общее сокращение

налоговых ставок ведет к снижению поступлений, но некоторые налогопла-

тельщики все-таки перемещаются на другую сторону кривой Лаффера.

190

Часть 3. Спрос и предложение 2: рынки и благосостоянии

ПРОВЕРЬТЕ СЕБЯ

ПРОВЕРЬТЕ СЕБЯ

Если правительство

удваивает налог на

бензин, может ли оно

быть уверено в том,

что в той же мере

возрастут и налоговые

поступления? Приведет

ли это к возрастанию

безвозвратной потери?

Объясните.

В 1980-х гг. после снижения налоговых ставок объем поступлений от бога-

тейших американцев действительно возрос, а значит, идея их уменьшения впол-

не применима по отношению к тем налогоплательщикам, которые платят налог:

по самым высоким ставкам. Кроме того, возможно, предложения А. Лаффер^

будут эффективны в странах, в которых налоговые ставки существенно выше

чем в США. В начале 1980-х гг. в Швеции, например, значительная част:

трудящихся рабочих платила налоги по предельной ставке — 80 %. Подобны-

ставки налогов существенно уменьшают желание людей работать.

Дискуссии о роли налогов не затихают ни на минуту. Как только в Бель:?

дом в 1993 г. переехал Билл Клинтон, он увеличил ставки федеральных налоге г

для получающих высокий доход налогоплательщиков почти до 40 %. Некото-

рые экономисты критиковали его политику, утверждая, что новый план уве-

личения налоговых поступлений обречен на провал. Они считали, что админис-

рация недооценивает влияние налогов на поведение людей. Соперник Клинто:-:.

на выборах 1996 г. Б. Доул предложил уменьшить ставки подоходного налои

Хотя он отвергал идею о том, что сокращение налогов полностью оправданн:

кандидат в президенты утверждал, что снижение налогов на 28 % будет компе:-:

сировано ускоренным экономическим ростом. Его предложение породило н>

вые дискуссии среди экономистов, обсуждавших обоснованность снижения Ki

логов.

Причина перманентной политической полемики частично объясняете;

расхождением во мнениях относительно эластичности. Чем более эласт?

чен спрос и предложение на рынке, тем в большей степени налоги искажу

ют поведение субъектов рынка и тем более вероятно, что снижение нал:

гов приведет к увеличению налоговых поступлений. Тем не менее экономиста

единодушны относительно общего правила: анализ величины налоговь::

ставок не позволяет сделать достоверный прогноз о воздействии их изуг

нения на величину налоговых поступлений. Многое зависит от того, Ki-

изменение ставок налога повлияет на поведение людей.

Заключение

Как сказал Оливер Уэнделл Холмс, налоги — цена, которую мы платим за вс:

можность жить в цивилизованном обществе. Современное общество немыслим:

без различных форм налогов. Мы все ждем, что правительство предоставит Hi»

определенные услуги, такие как дороги, парки, полиция, обеспечит националыгл.

безопасность. Для оплаты общественных услуг необходимы налоговые посгуг

ления.

В этой главе мы рассмотрели вопрос о цене цивилизованного общества. Одк=

из Десяти принципов экономике (гл. 1), гласит, что рынки обычно — хороши

способ организации экономической деятельности. Однако, когда правительств:

облагает налогом покупателей или продавцов товара, общество теряет некоторьг-

преимущества рыночной эффективности. Налоги дорого обходятся субъекта»

рынка не только потому, что налоги перемещают необходимые им ресурсы к nti-

вительству, но и потому, что они изменяют мотивы людей и искажают результата

функционирования рынка.

Глава 8. Практическое применение теории: издержки налогообложения

191

ПРИВЕДЕТ ЛИ СОКРАЩЕНИЕ

НАЛОГОВ НА УКРАИНЕ К

УВЕЛИЧЕНИЮ НАЛОГОВЫХ

ПОСТУПЛЕНИЙ?

Чем выше налоги, тем более вероятно, что

•кономика находится на убывающем уча-

стке кривой Лаффера. Совсем недавно в

этом положении находилась Украина.

РЕЗКОЕ СОКРАЩЕНИЕ НАЛО-

ГОВ С ЦЕЛЬЮ ПОВЫСИТЬ

ТЕМПЫ ЭКОНОМИЧЕСКОГО

РОСТА - НЕ У НАС, А НА

УКРАИНЕ

Питер Рэссел

Боб Доул считает, что снижение нало-

гов приведет к повышению темпов ро-

ста экономики США. Однако в Америке

подобные попытки никогда ни к чему

хорошему не приводили, в лучшем слу-

чае увеличивался дефицит государствен-

ного бюджета. Но сторонники эконо-

мической теории предложения живы и

здравствуют, по крайней мере на Укра-

ине.

В самом деле, украинское прави-

тельство пытается убедить западных

банкиров из Международного валют-

ного фонда и других институтов одоб-

рить значительное снижение налогов,

лель которого — попытка вытащить на

свет республику, погруженную во мрак

лосткоммунистической экономики. Что

поразительно, оно находит поддержку

, некоторых влиятельных экономистов.

«Украина может оказаться той страной,

в которой снижение налогов действи-

тельно позволит увеличить налоговые

поступления», — утверждает Джеф-

фри Сакс, директор Гарвардского ин-

титута международного развития.

Как и в других частях бывшей со-

ветской империи, крах коммунизма на

Украине привел к децентрализации по-

литической власти. Но в отличие от того,

что произошло, скажем, в Польше или

Чешской Республике, украинская бю-

рократия держит предприятия под сво-

им башмаком. Желающий заниматься

законным бизнесом на Украине должен

бороться с высокими налогами, жест-

ким регулированием, и какова окажется

цена победы — неизвестно.

Неудивительно, что упразднение га-

рантий сбыта продукции на украинском

рынке, как и в других республиках быв-

шего Советского Союза, привело к кол-

лапсу «официальной» экономики. Дэ-

ниэл Кауфманн, ученый из Гарварда,

возглавлявший группу представителей

Мирового банка на Украине, приводит

оценки, в соответствии с которыми объем

производства предприятий, занимающих-

ся законной экономической деятельно-

стью, сократился в сравнении с 1989 г.

на 66%.

Падение порождает падение, осо-

бенно в тех случаях, когда и так не-

большая налогооблагаемая ба^а отя-

гощается значительными социальными

обязательствами. Высокий бюджетный

дефицит не позволяет сдержать инфля-

цию. На сегодняшний день в легальной

экономике Украины один работник дол-

жен обеспечивать существование одно-

го пенсионера, а налоги на заработную

плату — никоим образом не единствен-

ный налог на предприятия — достигают

невероятного уровня в 52%. «Ни одна

компания не сможет выжить в таких

условиях», — считает Дж. Сакс.

Но многие компании выживают,

уводя свою деятельность в тень, из поля

зрения чиновников и фискалов. Исполь-

зовав для оценки производства показа-

тель потребления электроэнергии (один

из немногих надежных показателей),

Д. Кауфманн пришел к выводу, что се-

годня на Украине сектор теневой эконо-

мики превзошел легальную ее часть.

Это, конечно, плохая новость. Эко-

номика, в которой общение с правитель-

ством происходит преимущественно за

кулисами, едва ли способна к разви-

тию. Но это также и хорошая новость,

потому что уровень жизни населения

несомненно выше, чем показывают циф-

ры официальной статистики. Более того,

это говорит о том, что в тяжелых усло-

виях, в которых находятся украинцы,

работают только отличные компании.

Президент Украины Леонид Кучма,

самый популярный и самый квалифици-

рованный политик, прекрасно понимает

природу экономических трудностей. По

крайней мере, в данный момент рыноч-

ники, возглавляемые вице-премьером

правительства Виктором Пинзеником,

близки к победе над аппаратчиками, со-

здавшими своей стране репутацию наи-

более коррумпированной среди бывших

советских республик. Л. Кучма согла-

сился на проведение смелых реформ,

предложенных западными советника-

ми...

Основу этих реформ составляет

широкомасштабное снижение налогов

и дерегулирование экономики, направ-

ленные на извлечение подпольной эко-

номики на поверхность. Налог на зара-

ботную плату (52 %) будет снижен до

15%, а поступления от него будут пол-

ностью направляться на покрытие пен-

сионных обязательств. Кроме того, 10 %

заработной платы работников будет от-

числяться на индивидуальные накопи-

тельные счета, управление которыми по-

ручено иностранным специалистам по

частным инвестициям. Этот план напо-

минают реформу системы социального

страхования в Чили.

Появились некоторые основания для

оптимизма. Проведенное в марте 1996 г.

исследование показало, что через три

года приблизительно 40 % теневой эко-

номики выйдет на свет, еще 40 % — в

ближайшие шесть лет. Вероятность ус-

пеха реформ повышается. Д. Кауфманн

подчеркивает, что их исход зависит как

от последовательного дерегулирования

экономической деятельности, так и от

снижения налогов.

Источник: «The New York Times»,

November 14, 1996, p. D2.

192

Часть 3. Спрос и предложение 2: рынки и благосостояние

Выводы

Налог на товар уменьшает благосостояние по-

купателей и продавцов товара, а величина сокра-

щения потребительского излишка и излишка про-

изводителей обычно превышает налоговые

поступления. Уменьшение общего излишка —

суммы излишков потребителей и производите-

лей и налоговых поступлений — называется

безвозвратной потерей в результате введения

налога.

Налоги приводят к безвозвратной потере, так

как покупатели сокращают потребление, а про-

давцы — производство. Изменение поведения

субъектов рынка ведет к сокращению размера

рынка до уровня ниже оптимального, максими-

зирующего общий излишек. Реакцию субъектов

рынка на изменение внешних условий детерми-

нирует эластичность спроса и предложения

Большая эластичность приводит к высоким без-

возвратным потерям.

Рост налогов приводит ко все большему иска-

жению стимулов и увеличению безвозвратны:

потерь. Первоначально увеличение налога веде-

к росту налоговых поступлений. Однако в итс-

ге чрезмерные налоги сокращают налоговые по-

ступления, так как размеры рынка значительн:

уменьшаются.

Основные понятия

Безвозвратная потеря

Вопросы

Как воздействует на излишки потребителей и

производителей налогообложение товара? Как из-

менение величины излишка потребителей и про-

изводителей соотносится с налоговыми поступ-

лениями? Объясните.

Начертите график спроса и предложения при

налоге на продажу товара. Покажите безвоз-

вратную потерю. Покажите налоговые посту:

ления.

Как эластичность спроса и предложения влияе

на безвозвратную потерю в результате введен;;

налога? Почему она оказывает такое влияние-

Что происходит с безвозвратной потерей и на.-:

говыми поступлениями при повышении налог;

Задания для самостоятельной работы

Размер рынка пиццы характеризуется направлен-

ной вниз кривой спроса и восходящей кривой

предложения.

а. Начертите график равновесия рынка в усло-

виях конкуренции. Отметьте цену, количество

товара, излишек потребителей и излишек про-

изводителей. Есть ли безвозвратная потеря?

Объясните.

Предположим, что правительство объявилс:

введении налога в $ 1 с каждой проданнс:

пиццы. Проиллюстрируйте влияние этого на-

лога на рынок пиццы, отметьте излишек ис-

требителей, излишек производителей, налог:-

вые поступления и безвозвратную потери

Как они изменились в сравнении с рынком.:-::

котором не было налогов?

Глава 8. Практическое применение теории: издержки

в. Отмена налога приведет к повышению уров-

ня жизни потребителей и продавцов пиццы,

но правительство лишится налоговых поступ-

лений. Предположим, что потребители и про-

изводители добровольно перечисляют неко-

торую часть дохода правительству. Позволит

ли это повысить благосостояние всех сторон

(включая правительство)? Объясните с по-

мощью вашего графика.

2. Оцените следующие утверждения. Согласны ли

вы с ними? Почему?

а. Если правительство увеличит налог на землю,

землевладельцы возложат его бремя на плечи

арендаторов.

б. Если правительство увеличит налог на здания,

квартиры в которых сдаются в аренду, соб-

ственники возложат его бремя на плечи квар-

тиросъемщиков.

3. Оцените следующие утверждения. Согласны ли

вы с ними? Почему?

а. Налог, который не приводит к безвозвратной

потере, не приносит налоговых поступлений.

б. Налог, который не собирает налоговых по-

ступлений, не может привести к безвозврат-

ной потере.

4. Предположим, что правительство устанавливает

налог на топливо, используемое для обогрева по-

мещений.

а. Сравните величину безвозвратной потери от

введения налога в первый год его установле-

ния и на пятый год его действия? Объясните.

б. Сравните величину налоговых поступлений, со-

бранных в результате введения этого налога

в первый год после его установления и на

пятый год? Объясните.

5. Однажды после занятия экономической теорией

ваш друг заявляет, что налогообложение продук-

тов питания — прекрасный способ увеличения

налоговых поступлений, так как спрос на про-

дукты достаточно неэластичен. В каком смысле

обложение налогом продуктов питания — «хо-

роший» способ сбора поступлений? В каком смыс-

ле это «плохой» способ сбора поступлений?

6. В ноябре 1993 г. американский сенатор Д. П. Мой-

ниан представил закон, устанавливающий налог в

размере 10 000 % на работников, берущих чаевые.

а. Считаете ли вы, что такой налог гарантирует

высокие налоговые поступления? Почему?

б. Даже если сенатор не рассчитывает на высо-

кие поступления, что могло побудить его к

внесению такого закона?

Зак. № 524

193

7. Правительство устанавливает налог на покупку

носков.

а. Проиллюстрируйте влияние налога на равно-

весную цену и количество на рынке носков.

Определите общие расходы потребителей, об-

щий доход производителей и налоговые по-

ступления правительства.

б. Увеличится ли цена, которую получают про-

изводители? Можете ли вы объяснить, поче-

му изменяется выручка производителей?

в. Увеличивается или уменьшается цена, кото-

рую платят потребители? Можете ли вы объяс-

нить, почему общие расходы потребителей или

производителей увеличиваются или уменьша-

ются? (Подсказка: подумайте об эластично-

сти.) Если общие расходы потребителей умень-

шаются, увеличивается ли потребительский

излишек? Объясните.

8. Большинство штатов взимают налог с покупате-

лей новых автомобилей. Предположим, что пра-

вительство штата Нью-Джерси требует, чтобы

автомобильные дилеры уплачивали по $ 100 за

каждый проданный автомобиль, и планирует уве-

личить этот налог до $ 150 в следующем году.

а. Проиллюстрируйте влияние увеличения налога

на количество проданных автомобилей в Нью-

Джерси, на цену, которую платят потребите-

ли, и на цену, которую получают производи-

тели.

б. Начертите таблицу, в которой представлены ве-

личины потребительского излишка, излишка про-

изводителей, налоговые поступления и общий

излишек как до, так и после поднятия налога.

в. Как изменился объем налоговых поступлений?

г. Как изменилась величина безвозвратной по-

тери?

д. Приведите причину, по которой спрос на ав-

томобили в Нью-Джерси может быть элас-

тичным. Повышает ли это вероятность того,

что дополнительный налог приведет к увели-

чению налоговых поступлений? Имеет ли пра-

вительство штата возможность воздействовать

на эластичность спроса?

9. Несколько лет назад британское правительство

установило «подушный налог», который требо-

вал, чтобы каждый человек платил правитель-

ству некую сумму, размер которой определялся

величиной его дохода или состояния. Какое вли-

яние оказывает такой налог на экономическую

эффективность? Как он влияет на экономиче-

ское равенство? Насколько популярным может

быть такой налог?

194

Часть 3. Спрос и предложение 2: рынки и благосостояш*

10. В этой главе мы проанализировали экономиче-

скую роль налога на товар. Рассмотрим проти-

воположную политику. Предположим, что пра-

вительство субсидирует производство: за

каждую единицу проданного товара оно выпла-

чивает покупателю $ 2. Как влияет субсидия на

потребительский излишек, излишек производите-

лей, налоговые поступления и общую прибыль?

Приводит ли субсидия к безвозвратной потере?

Объясните.

11. Предположим, что рынок товара описывается

следующими уравнениями спроса и предложения:

Qs = 2Р, QD = 300 - P.

а. Найдите равновесную цену и равновесное ко-

личество товара.

б. Предположим, что с покупателей взимается на-

лог Г, следовательно, новое уравнение спроса

выглядит следующим образом:

QD = 300 - (P + T).

Найдите новое равновесие. Что происходит:

ценой, которую получают продавцы, ценой, кото-

рую платят покупатели, и объемом продаж?

в. Налоговые поступления составляют TxQ

Используйте ваш ответ на вопрос (б), чтобы се-

ставить функцию налоговых поступлений. На-

чертите график зависимости для Г от 0 до 3Ot

г. Безвозвратная потеря — площадь треуголь-

ника, расположенного между кривыми спро-

са и предложения. Вспомните, что площадь

треугольника равна произведению одной вто-

рой основания на высоту, найдите безвоз-

вратную потерю как функцию от T. Начер-

тите зависимость для Г от 0 до 30С

(Подсказка: основание треугольника — T. а

высота — разница между объемом продаж

при налоге и в отсутствие налога.)

д. Правительство взимает налог на ваш товар *

размере $ 200 за единицу. Как вы оцениваеж

такую политику? Способны ли вы предложи»,

лучшую?

ПРОВЕРЬТЕ СЕБЯ

ПРОВЕРЬТЕ СЕБЯ