Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Работа банка с проблемными ссудами

Банк осуществляет контроль за выполнением условий кредитного договора, главная цель которого — обеспечить регулярную уплату очередных взносов в погашение ссуды и процентов подолгу. Разумеется, по каждой ссуде существует риск непогашения из-за непредвиденного развития событий. Банк может проводить политику выдачи кредитов только абсолютно надежным заемщикам, но тогда он упустит много прибыльных возможностей. В то же время, если возникнут трудности с погашением кредита, это обойдется банку очень дорого. Поэтому разумная кредитная политика направлена на обеспечение баланса между осторожностью и максимальным использованием всех потенциальных возможностей доходного размещения ресурсов. Трудности с погашением ссуд чаше всего возникают не случайно и не сразу. Это процесс, который развивается в течение определенного времени. Опытный работник банка может еще на ранней стадии заметить признаки зарождающегося процесса финансовых трудностей, испытываемых клиентом, и принять меры к исправлению ситуации и защите интересов банка. Эти меры следует принять как можно раньше, прежде чем ситуация выйдет из-под контроля и потери станут необратимыми. При этом следует учесть, что убытки банка не ограничиваются лишь неуплатой долга и процентов. Ущерб, нанесенный банку, значительно больше, и он может быть связан с другими обстоятельствами: - подрывается репутация банка, так как большое число просроченных и непогашенных кредитов приведет к падению доверия вкладчиков, инвесторов; - увеличиваются административные расходы, поскольку проблемные ссуды требуют особого внимания кредитного персонала; - повышается угроза ухода квалифицированных кадров из-за снижения возможностей их стимулирования в условиях падения прибыльности кредитных опеpaций; - средства могут быть заморожены в непродуктивных активах; - возникает опасность встречного иска должника к банку, который может доказать, что требование банка об отзыве ссуды привело его на грань банкротства. Основные причины возникновения трудностей с погашением ссуд могут быть как по вине банка, так и заемщика. Рассмотрим некоторые из них. На 16.11 Ошибки, допущенные персоналом банка при рассмотрении кредитной заявки, разработке условий соглашения и последующем контроле. Наиболее часто встречаются следующие нарушения:

- недостаточно строгое отношение к заемщику; - непрофессионально проведенный финансовый анализ; - плохое структурирование ссуды как следствие недостаточного знакомства кредитного работника с потребностями предприятия, спецификой отрасли; - недостаточное обеспечение ссуды; - ошибки в документальном оформлении ссуды; - плохой контроль над заемщиком в период погашения ссуды. - неэффективная работа компании, получившей ссуду: слабое руководство; ухудшение качества продукции и вытеснение ее с рынка; неэффективный маркетинг из-за отсутствия плана рекламной кампании, ошибок в оценке будущих рынков; слабый контроль за финансами компании. Кроме того, важную роль могут сыграть факторы, которые не находятся под контролем банка: ухудшение экономической конъюнктуры. изменение законодательства, технологические прорывы. ______________________________________________________ Как уже говорилось, трудности с погашением кредитов редко возникают внезапно. Как правило, имеются многочисленные тревожные сигналы, позволяющие заподозрить, что финансовое положение заемщика ухудшается и что выданный ему кредит может быть не погашен в срок или вообще превратится в безнадежный долг. Эти тревожные сигналы обнаруживаются путем анализа финансовых отчетов; личных контактов с должником; сообщений третьих лиц; сведений из других отделов банка. В период действия кредита заемщик обязан представлять банку балансы, отчеты о прибылях и убытках, отчеты о поступлении наличности и другие материалы. Их тщательный анализ и сопоставление с прошлыми отчетами может указать на возникающую опасность. Банк должен обратить внимание на: - непредставление финансовых отчетов в установленные сроки; - резкое увеличение дебиторской задолженности; - замедление оборачиваемости оборотных средств; - снижение коэффициентов ликвидности; - снижение объема продаж; - рост просроченных долгов; - неуплату налогов и платежей во внебюджетные фонды; - частые просьбы по изменению срока гашения ссуды;

- наличие тенденции к снижению прибыльности предприятия и т.д. Для банка важно постоянно поддерживать персональные контакты с клиентом: посещать компанию и ее филиалы, встречаться с руководящими кадрами, что позволяет выявить наличие неустановленного оборудования, незанятого персонала, избыточных запасов. Банковских работников должны насторожить такие факты, как: -изменение поведения или привычек высшего руководящего состава; -резкое изменение отношений с банком, нежелание сотрудничать; -замена ключевых сотрудников; -плохое составление финансовых отчетов; -установление нереалистичных цен на продукцию; -создание спекулятивных запасов. Банк может насторожить изменение взаимоотношений заемшика с другими деловыми партнерами, что выражается в получении: - запросов о кредитоспособности заемщика в связи с его просьбами о предоставлении льгот в оплате товаров; - запросов о компании со стороны новых ее кредиторов; - извещений страховой компании об аннулировании страховки из-за неуплаты страховых премий. Наконец, другие отделы банка могут сообщить важные сведения о значительном сокращении остатков на банковском счете клиента. При выявлении неблагополучной (проблемной) ссуды необходимо немедленно принять меры для обеспечения погашения кредита. Наилучший вариант — разработка совместно с заемщиком плана мероприятий для восстановления стабильности компании, который может включать: продажу активов; сокращение накладных расходов; изменение маркетинговой стратегии; смену руководства и назначение новых лиц на ключевые посты. Если намеченная программа проходит успешно, то ссуда достаточно быстро погашается. Если ситуация осложняется, то могут быть следующие варианты: - ссуду удастся вернуть после продажи залога; - погашению ссуды предшествует решение суда о банкротстве и реализации активов заемщика; - если банком не были приняты меры своевременно, он несет убытки. При продаже залога следует прежде всего проверить все документы и установить безусловное право банка на распоряжение залогом. При этом выясняются возможности реализации залога с целью покрытия всех издержек банка, связанных с данным кредитом. В случае объявления заемщика банкротом банк должен действовать без промедлений, поскольку при необходимости платить ГНИ, внебюджетным фондам, страховой компании он окажется в длинной очереди кредиторов, требующих возмещения долга. В этом случае гарантии возвращения средств нет. 6.3Реструктуризация кредита: определение, требования банков, порядок оформления

Финансовые проблемы и сложности, возникшие в процессе погашения кредита, могут стать причинами дефолта заемщика. Как результат – судебные разбирательства, процедура принудительного взыскания долга или же процесс банкротства, добровольно начатый самим должником. Согласно проекту закона «О банкротстве» суд обязан назначить проведение реструктуризации кредита проблемного заемщика. Также к реструктуризации прибегают и сами банкиры, если не хотят доводить дело до суда. Является ли реструктуризация выгодным решением и действенным способом избавиться от финансовых проблем? Попробуем разобраться в данных вопросах. Реструктуризация кредита заключается в изменении условий кредитного договора с целью уменьшения нагрузки на заемщика и сокращения величины ежемесячного платежа. В отличие от рефинансирования реструктуризацию можно выполнить лишь в том банке, который предоставил кредит. Если при рефинансировании наличие просрочек, неоплаченной неустойки и т.д. являются поводами отказать в перекредитовании, то при реструктуризации наличие долга, напротив, часто является главной причиной внесения изменений в кредитный договор. Иногда финансовые организации даже обещают «аннулировать» начисленные штрафные санкции, чтобы помочь клиенту «вернуться в график».

Реструктуризация долга – хорошая возможность избежать проблем, неминуемо возникающих у заемщика при ухудшении финансового состояния (при потере работы, сокращении уровня доходов и т.д.). Изменяя условия кредитного договора таким образом, чтобы ежемесячный плановый платеж заемщика сократился, банк преследует несколько целей. Во-первых, он заботится о качестве своего кредитного портфеля (предотвращая увеличение доли просроченной задолженности), во-вторых, получает возможность не обращаться в суд и не тратить средства на подготовку иска. Преимущества реструктуризации для заемщика более существенные. Клиент, условия кредитного договора которого банк соглашается изменить, может: -сохранить свою положительную кредитную историю (при непродолжительной просрочке); - не допустить начала судебных разбирательств с банком (которые впоследствии станут «несмываемым темным пятном» на кредитном досье); - сэкономить свои средства (это преимущества получают не все заемщики); - избежать дефолта, так как банк минимизирует ежемесячный плановый платеж и предоставляет возможность погашать кредит по новому графику; - получить возможность избавиться от неоплаченной неустойки; - избежать принудительного взыскания суммы долга в ходе исполнительного производства. Основные виды реструктуризации кредита При своевременном обращении в банк (до того, как финансовая организация подаст в суд иск о досрочном взыскании всей суммы долга) заемщик может рассчитывать на следующие варианты реструктуризации: 1) Пролонгацию кредита (увеличение срока договора, в результате чего снижается плановый ежемесячный платеж, но увеличивается сумма переплаты по кредиту). К примеру, если сумма долга изначально составляла 200 000 рублей, срок – 24 месяца, а ставка 30% годовых, то в месяц пришлось бы платить 11 182,56 руб., сумма переплаты составила бы 68 381,54 руб. Предположим, что через 6 месяцев заемщик не справился с погашением и обратился в банк с заявлением о пролонгации на 12 месяцев. Тогда его платеж сократится до 7 668,65 руб., однако общая сумма переплаты увеличится практически до 92 600 рублей (больше, чем на 24 000 рублей). Персональные расчеты можно выполнить в кредитном калькуляторе.

2)Изменение валюты кредитования. Например, в связи с ростом курса доллара многим заемщикам стало сложно погашать займы, выданные в американской валюте. Перевод кредита в рубли по ставке, которая соответствует действующей программе кредитования, может быть выгоден клиенту. Однако это не популярный вариант реструктуризации. 3)Предоставление кредитных каникул (только «телу» кредита, только по процентам или же каникул, предполагающих избавление должника на время от любых платежей по кредиту). То есть, заемщик в течение 3-12 месяцев может оплачивать только «тело» кредита (наиболее выгодный вариант, позволяющий снизить переплату по кредиту) или только проценты (напротив, наименее выгодный случай – проценты начисляются на фиксированную, неуменьшающуюся сумму). Редким случаем считается предоставление права в течение 3-6 месяцев не платить кредит вообще. Для лучшего понимания вопроса рекомендуем ознакомиться с основными методиками расчета кредитов. 4)Перевод карточного кредита в кредит наличными (используется не часто, выгоден за счет того, что ставка по потребительским ссудам наличными обычно ниже, чем по карточным займам). 5)Списание неустойки. 6)Снижение ставки по кредиту. Относится к программам рефинансирования, как правило, выполняется лишь при условии идеальной кредитной истории. 6)Комбинированный вариант. К примеру, часто сочетается пролонгация с изменением валюты кредита. Если у заемщиков имелась просрочка по «телу» кредита или по процентам, кредитор предлагает либо погасить долг, либо его капитализировать. Отметим, что реструктуризация с капитализацией всегда невыгодна: за счет просроченных процентов увеличивается остаток по «телу» кредита. К примеру, остаток задолженности составляет 100 000 рублей, просрочка – 5 000 рублей, в том числе 3 000 – по «телу» кредита, 2 000 – по процентам. При капитализации сумма «тела» кредита увеличится и составит 102 000 рублей (так как 3 000 рублей долга по «телу» уже входили в 100 000 рублей, а 2 000 рублей по процентам к ним были прибавлены). Вполне очевидно, что реструктуризацию можно считать оптимальным вариантом решения финансовых проблем только в том случае, когда обслуживание долга на прежних условиях для заемщика оказывается невозможным в силу уважительных причин. Для того чтобы выполнить реструктуризацию, заемщику необходимо подать в банк заявление и ряд документов. Их перечень и порядок рассмотрения заявления мы опишем далее. Требования банков и порядок оформления Обычно для проведения реструктуризации (независимо от того, вы сами обратились в банк с этой целью, или кредитный менеджер связался с вами и предложил изменить условия договора) требуются следующие документы:

· общегражданский паспорт; · заявление-анкета; · трудовая книжка (с отметкой об увольнении, если с момента оформления ссуды вы потеряли работу); · справку с места работы по форме 2-НДФЛ за 6 (12) месяцев (с места бывшей работы, если вы уволены); · справку от органов службы занятости о постановке на учет (с указанием размера выплачиваемого пособия); · соглашение супруга (супруги) на изменение условий договора (при ипотечном кредитовании). · Главным условием, которое предъявляется к заемщикам, подающим заявление на реструктуризацию, является уверенность банка в том, что должник действительно нуждается в помощи, и в том, что изменение договора поможет ему «войти в график». В противном случае финансисты рискуют лишь зря потерять время (несмотря на то, что чаще всего получают дополнительную прибыль в виде увеличившихся процентов при пролонгации кредита или кредитных каникулах по «телу» кредита). К примеру, ПАО «Сбербанк» соглашается рассматривать заявления заемщиков только при ухудшении их финансового состояния в результате: · снижения уровня доходов в результате увольнения или изменения уровня оплаты труда; · потери дополнительного источника доходов; · наступления отпуска по уходу за ребенком; · призыва в армию; · серьезного заболевания, получения инвалидности, смерти (в таком случае реструктуризации подлежит долг, который должны будут выплачивать наследники). Помимо стандартных условий реструктуризации Сбербанк может предложить изменить порядок погашения кредита в рамках льготного периода (при некоторых видах кредитования) или же изменить очередность погашения долга (обычно в первую очередь взимается пеня, затем проценты и лишь потом – платежи по «телу»). Преимущество реструктуризации заключается в том, что выполняется она чаще всего бесплатно: лишь при ипотечных кредитах заемщик может понести сопутствующие расходы, связанные с необходимостью подписания дополнительного соглашения к нотариально заверенному договору залога. Существенным недостатком реструктуризации считается увеличение переплаты по кредиту (за исключением использования 2-ух вариантов: перевода валютного займа в рублевый и предоставления каникул «по процентам). Итоговые тесты и задания

Тест 1

1. Какое из указанных условий относится к кредитному договору? а) по договору одна сторона (кредитор) передает в собственность другой стороне (заемщику) деньги или другие вещи, а заемщик обязуется возвратить такую же сумму денег или равное количество других полученных им вещей того же рода и качества; б) по договору одна сторона (кредитор) обязуются предоставить денежные средства другой стороне (заемщику) в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее; в) по договору одна сторона (кредитор) обязуются предоставить денежные средства в валюте РФ или иностранной валюте, а также иные валютные ценности другой стороне (заемщику) в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. 2. Какие из указанных условий являются обязательными для кредитного договора? а) участие в качестве кредитора банка или иной кредитной организации; б) платность предоставления кредита; в) ответственность сторон за нарушение договора; г) обязанность заемщика целевого использования кредита; д) все перечисленные условия. 3. Какое лицо может являться Заёмщиком по кредитному договору? а) любое юридическое лицо; б) любое физическое лицо; в) банк; г) небанковская кредитная организация; д) лица, указанные в п.п.а) и б); е) все указанные лица. 4. Что означает термин «лимит выдачи по кредитной линии»? а) лимит выдачи кредитных ресурсов, установленный на заемщика; б) в период действия кредитного договора размер единовременной задолженности клиента-заемщика не превышает установленного ему данным договором лимита. 5. Принципы кредита: а) банковский, коммерческий; б) потребительский, государственный, ростовщический, международный; в) возвратность, платность, срочность, обеспеченность, целевой характер. 6. К залогодержателю-кредитору право на залог: а) переходит после предоставления ему кредита; б) переходит в случае неисполнения заемщиком обязательств по кредитному договору; в) не переходит ни при каких условиях. 7. Залог предприятия: а) требует государственной регистрации; б) не требует государственной регистрации. 8. Залогодатель... распоряжаться заложенным имуществом: а) может; б) не может. 9. Договор об ипотеке вступает в силу с момента: а) его подписания; б) выдачи кредита; в) страхования; г) государственной регистрации. 10. По договору ипотеки не могут быть заложены: а) жилые дома; б) предприятия; в) сельскохозяйственные угодья; г) воздушные, морские и речные суда.

Задача. Фирма обратилась в Акционерный коммерческий банк с целью получить кредит на покупку торгового оборудования, предназначенного для реализации продовольственных товаров. Между сторонами был заключен кредитный договор на предоставление суммы 1 000 000 р., сроком на 2 года под 16% годовых. Сделайте необходимые расчёты.

Тест 2

1. Ипотечный кредит – это ссуда, выдаваемая под залог недвижимости, которая: а) остается в распоряжении заемщика; б) передается банку-кредитору. 2. В случае невозврата кредита заемщиком недвижимость: а) переходит в собственность кредитора; б) продается и из полученных от реализации средств погашается задолженность перед кредитором. 3. С какого момента в соответствии с действующим законодательством у кредитора и заемщика возникают обязательства по кредитному договору? а) с момента подписания договора; б) с момента, указанного в договоре; в) с момента фактической передачи денежных средств. 4. В какие сроки заемщик обязан уплатить банку-кредитору начисленные проценты по предоставленному кредиту? а) в течение 5 дней с момента получения расчета начисленных процентов и/или платежного документа в уплату начисленных процентов; б) не позднее последнего рабочего дня месяца, за который начислены проценты; в) в течение первых пяти рабочих дней месяца, следующих за месяцем, за который начислены проценты; г) уплата процентов производится в сроки, предусмотренные кредитным договором. 5. Потребительский кредит – это: а) ссуды, представляемые населению; б) кредит торговым организациям на потребительские товары; в) кредит на создании предприятий по производству товаров народного потребление; г) ссуды по факторинговым операциям. 6. Обращение взыскания на заложенное имущество производится: а) на основании договора залога; б) на основании кредитного договора; в) по решению суда или Арбитражного суда. 7. Какое лицо может являться Кредитором по кредитному договору? а) любое юридическое лицо; б) любое физическое лицо; в) банк; г) небанковская кредитная организация; д) все вышеперечисленные. 8. Последующие залоги уже заложенного имущества: а) допускаются; б) не допускаются. 9. Договор об ипотеке вступает в силу с момента: а) его подписания; б) выдачи кредита; в) страхования; г) государственной регистрации. 10. В первую очередь при ипотечном жилищном кредитовании производится: а) оценка рыночной стоимости жилья; б) заключение договора купли-продажи между продавцом и покупателем; в) передача жилья в залог банку; г) получение заемщиком ипотечного кредита.

Задача. Банк предоставил юридическому лицу кредит. Сумма кредита – 2 000 000 р.; срок – 3 года; процентная ставка – 17 % годовых. Сделайте необходимые расчёты. Кроссворд "Кредитование"

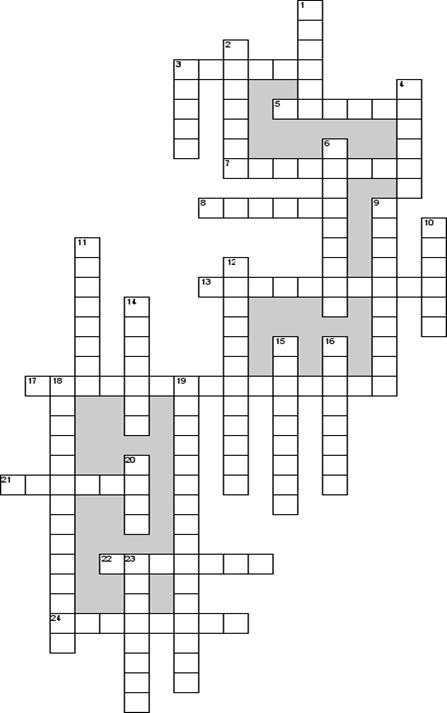

По горизонтали 3. «Цена» кредита 5. Одновременно с оформлением кредитного договора в банке оформляют также в зависимости от вида обеспечения договор поручительства или договор … 7. Одним из видов кредитования физ. Лиц является кредитование с использованием кредитных банковских … 8. Максимальная сумма кредита зависит от суммы маскимального месячного ….. Кредитополучателя 13. Лицо, участвующее в кредитовании, к которому применяются такие же требования, как и к заёмщику 17....кредит — выступает в форме займов государства у населения, юридических лиц, иностранных государств в целях покрытия дефицита госбюджета или финансирования государственных расходов. 21. Форма движения ссудного капитала 22. Один из методов оценки кредитоспособности физических лиц - расчёт на основе … -систем 24. …. рабочих дней – это максимальный период времени рассмотрения пакета документов, необходимых для получения кредита По вертикали 1. После оформления кредитного договора осуществляется … кредита физическому лицу 2. Субъект, получающий ссуду 3. В исключительных случаях, по усмотрению банка в расчет платежеспособности заемщика могут быть включены доходы, получаемые не только по месту работы, но и совокупный доход … 4. Первым этапом получения розничного кредитя является подача ….. клиентом 6. Последней стадией кредитования является … кредита заёмщиком 9. Метод оценки кредитоспособности экспертами без учета действия факторов 10. Тенденцией на рынке потребительского кредитования является усиление конкурентной … 11. Вид потребительского кредита, позволяющего купить в кредит любую технику прямо в магазине 12. Этот принцип кредитования выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком 14. Одной из льготных программ банков является кредит … специалистам 15. Допущение дебетового остатка на счете клиента 16. Последним этапом кредитования физических лиц является …... за исполнением кредитной сделки 18. Закрывает один из основных кредитных рисков - риск непогашения ссуды 19. Одним из основных факторов, который современные банки учитывают при установлении платы за кредит, является ставка … 20. Одним из условий получения кредита для физического лица является …. на последнем месте работы не менее определённого банком срока 23. Субъект, предоставляющий стоимость (денежные средства) во временное пользование.

Перечень источников

1. Гражданский кодекс Российской Федерации с изменениями идополнениями. Ч. 1, II. Федеральный закон от 02.12.90 № 394-1 «О Центральном банке Российской Федерации (Банке России)» с изменениями и дополнениями. 2. Федеральный закон от 02.12.90 № 395-1 «О банках и банковской деятельности» с изменениями и дополнениями. 3.Закон Российской Федерации от 29.05.92 № 2872-1 «О залоге». 4.Положения Банка России Интернет-ресурсы: www.minfin.ru www.Bankir.ru

Приложение 1 Договор Залога имущества г. ___________ «___»_________ 201_ г.

ПАО «____________», именуемое в дальнейшем «Залогодержатель», в лице Генерального директора _______________, действующего на основании Устава, с одной стороны, и ООО «___________», именуемое в дальнейшем «Залогодатель», в лице Генерального директора _________________, действующего на основании Устава, с другой стороны, заключили настоящий договор (далее – «Договор») о нижеследующем: ПРЕДМЕТ ДОГОВОРА 1.1. Залогодержатель предоставляет Залогодателю согласно договору N ______ от «___»_________ 201_ г. краткосрочный кредит на сумму ______ (_________) рублей на срок до __________, а Залогодатель в обеспечение возврата полученного кредита передает в залог принадлежащее ему на праве собственности следующее имущество: ______________ (наименование и количество заложенного имущества) на общую сумму ______ (________) рублей. 1.2. Имущество, указанное в п. 1.1, остается у Залогодателя на весь срок действия настоящего договора и находится по адресу: _________________________________. 1.3. В случае частичного исполнения Залогодателем обеспеченного залогом обязательства залог сохраняется в первоначальном объеме до полного исполнения им обеспеченного обязательства. 1.4. На момент заключения настоящего договора имущество, передаваемое в залог, принадлежит Залогодателю на праве собственности, что подтверждается __________ от «___»_________ 201_ г., __________, не заложено или арестовано, не является предметом исков третьих лиц. 1.5. Передаваемое в залог имущество находится в нормальном состоянии, отвечающем требованиям, предъявляемым к такого рода имуществу. 1.6. Без согласия Залогодержателя указанное имущество не может быть сдано Залогодателем в аренду или пользование иным лицам, передано в залог. 1.7. Залогодержатель вправе потребовать расторжения настоящего договора и возмещения убытков в случаях, когда им будут установлены факты хранения или использования имущества не в соответствии с условиями договора. 1.8. Залогодатель несет ответственность за недостатки переданного им в залог по настоящему договору имущества, полностью или частично препятствующие его использованию в качестве предмета залога, несмотря на то, что при его передаче (заключении договора) Залогодатель мог и не знать о наличии указанных недостатков. 1.9. В случаях существенного нарушения Залогодателем установленного договором порядка хранения или использования имущества Залогодержатель может потребовать от Залогодателя предоставления иного обеспечения по кредитному договору. 1.10. Настоящий договор залога имущества считается заключенным с момента подписания его сторонами и передачи Залогодержателю имущества по акту приема-передачи. В акте приема-передачи указываются принадлежности и документы. 1.11. Действие настоящего договора прекращается после полного выполнения Залогодателем взятых на себя обязательств или прекращения действия кредитного договора.

ПРАВА И ОБЯЗАННОСТИ СТОРОН 2.1. Залогодержатель имеет право: 2.1.1. Проверять по документам и фактически наличие, размер, состояние и условия хранения имущества, являющегося предметом залога. 2.1.2. Требовать от Залогодателя принятия мер, необходимых для сохранения имущества, являющегося предметом залога. 2.1.3. Требовать от любого лица прекращения посягательств на предмет залога, угрожающих его утратой или повреждением. 2.2. Залогодержатель приобретает право обратить взыскание на предмет залога, если в момент наступления срока исполнения обязательства, обеспеченного залогом, оно не будет исполнено либо когда в силу закона Залогодержатель вправе осуществить взыскание ранее. 2.3. Залогодержатель вправе по своему выбору получить удовлетворение за счет всего заложенного имущества либо за счет какой-либо из вещей, сохраняя возможность впоследствии получить удовлетворение за счет других вещей, составляющих предмет залога. 2.4. Залогодатель гарантирует, что на день заключения настоящего договора имущество, указанное им в п. 1.1 настоящего договора, принадлежит ему на праве собственности. Соответствующие документы, подтверждающие право собственности, прилагаются к настоящему договору и являются его неотъемлемой частью. Залогодатель гарантирует, что закладываемое имущество не является предметом залога по другим договорам и не может быть отчуждено по иным основаниям третьим лицам, в споре и под арестом не состоит. 2.5. Залогодатель на период погашения полученного от Залогодержателя кредита сохраняет право на владение и пользование имуществом, являющимся предметом залога. 2.6. Залогодатель обязан: 2.6.1. Обеспечить сохранность имущества, являющегося предметом залога, включая капитальный и текущий ремонт. 2.6.2. Немедленно уведомить Залогодержателя о сдаче предмета залога в аренду. 2.6.3. При отчуждении имущества, являющегося предметом залога и находящегося согласно настоящему договору в его пользовании, немедленно уведомить Залогодержателя об отчуждении имущества, являющегося предметом залога, с переводом на приобретателя долга по обязательству, обеспеченному залогом. 2.6.4. Вести книгу записей залогов; не позднее _____ дней после возникновения залога внести в книгу запись, содержащую данные о виде и предмете залога, объеме обеспеченности залогом взятого обязательства; по первому требованию Залогодержателя представлять книгу записи залогов для ознакомления. 2.7. Залогодатель несет ответственность за своевременность и правильность внесения сведений о залоге в книгу записи залогов. 2.8. В случае нарушения п. 2.6.1 настоящего договора Залогодержатель вправе обратить взыскание на предмет залога до наступления исполнения обеспеченного залогом обязательства.

ОСОБЫЕ УСЛОВИЯ 3.1. Предусмотренный настоящим договором предмет залога может быть заменен другим имуществом по соглашению сторон. 3.2. Реализованное Залогодержателем имущество перестает быть предметом залога с момента его перехода в собственность, полное хозяйственное ведение или оперативное управление приобретателя, а приобретенное Залогодателем имущество, предусмотренное п. 3.1 договора, становится предметом залога с момента возникновения на него у Залогодателя права собственности. 3.3. Взаимоотношения сторон, прямо не урегулированные настоящим договором, регламентируются действующим законодательством. 3.4. Ответственность сторон по настоящему договору наступает в случаях и по основаниям, предусмотренным Законом РФ "О залоге", другими законодательными актами. 3.5. Залогодержатель вправе наложить свои знаки, свидетельствующие о залоге имущества. 3.6. По согласию сторон предмет залога может быть передан Залогодателем на время во владение или пользование третьему лицу. При этом имущество считается оставленным у Залогодателя.

ФОРС-МАЖОР 4.1. Ни одна из Сторон не несет ответственности перед другой Стороной за невыполнение обязательств, обусловленных обстоятельствами непреодолимой силы, возникшими помимо воли и желания Сторон и которые нельзя предвидеть или избежать, включая объявленную или фактическую войну, гражданские волнения, эпидемии, блокаду, эмбарго, землетрясения, наводнения, пожары и другие стихийные бедствия и т.д. 4.2. Сторона, которая не может исполнить своего обязательства вследствие действия обстоятельств непреодолимой силы, должна известить другую Сторону об имеющихся препятствиях и их влиянии на исполнение обязательств по настоящему Договору.

ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ 5.1. Договор заключён в 2-х экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой Стороны. 5.2. Любая договоренность между Сторонами, влекущая за собой новые обязательства, которые не вытекают из Договора, должна быть подтверждена Сторонами в форме дополнительных соглашений к Договору. Все изменения и дополнения к Договору считаются действительными, если они оформлены в письменном виде и подписаны надлежащими уполномоченными представителями Сторон. 5.3. Сторона не вправе передавать свои права и обязательства по Договору третьим лицам без предварительного письменного согласия другой Стороны. 5.4. Ссылки на слово или термин в Договоре в единственном числе включают в себя ссылки на это слово или термин во множественном числе. Ссылки на слово или термин во множественном числе включают в себя ссылки на это слово или термин в единственном числе. Данное правило применимо, если из текста Договора не вытекает иное. 5.5. Стороны соглашаются, что за исключением сведений, которые в соответствии с законодательством Российской Федерации не могут составлять коммерческую тайну юридического лица, содержание Договора, а также все документы, переданные Сторонами друг другу в связи с Договором, считаются конфиденциальными и относятся к коммерческой тайне Сторон, которая не подлежит разглашению без письменного согласия другой Стороны. 5.6. Для целей удобства в Договоре под Сторонами также понимаются их уполномоченные лица, а также их возможные правопреемники. 5.7. Уведомления и документы, передаваемые по Договору, направляются в письменном виде по следующим адресам: 5.7.1. Для Залогодержателя: ________________________________________________. 5.7.2. Для Залогодателя: ___________________________________________________. 5.8. Любые сообщения действительны со дня доставки по соответствующему адресу для корреспонденции. 5.9. В случае изменения адресов, указанных в п. 5.7. Договора и иных реквизитов юридического лица одной из Сторон, она обязана в течение 10 (десяти) календарных дней уведомить об этом другую Сторону, при условии, что таким новым адресом для корреспонденции может быть только адрес в г. Москве, Российская Федерация. В противном случае исполнение Стороной обязательств по прежним реквизитам будет считаться надлежащим исполнением обязательств по Договору. 5.10. Все споры и разногласия, которые могут возникнуть между Сторонами и вытекающие из настоящего Договора или в связи с ним, будут разрешаться путем переговоров. В случае невозможности путем переговоров достичь соглашения по спорным вопросам в течение 15 (пятнадцати) календарных дней с момента получения письменной претензии, споры разрешаются в Арбитражном суде г. Москвы в соответствии с действующим законодательством РФ. 5.11. Стороны заявляют, что их официальные печати на документах, составляемых в связи с исполнением настоящего Договора, являются безусловными подтверждениями того, что должностное лицо подписавшей Стороны было должным образом уполномочено данной Стороной для подписания данного документа. 5.12. Условия Договора обязательны для правопреемников Сторон.

|

|||||||||

|

Последнее изменение этой страницы: 2020-12-17; просмотров: 104; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.143.239 (0.231 с.) |