Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оценка риска ликвидности должна обеспечить необходимый уровень доходности по проекту, возмещающий возможное замедление денежного оборота при реинвестировании капитала.⇐ ПредыдущаяСтр 14 из 14

Рассмотрим базовые понятия методологии учета фактора ликвидности. Ликвидность – способность отдельных видов имущественных ценностей быть быстро конверсируемыми в денежную форму без потери своей текущей стоимости в условиях сложившейся конъюнктуры рынка. Такое понятие ликвидности характеризует ее как функцию времени (периода возможной продажи) и риска (возможной потери стоимости имущества при срочной его продаже). Ликвидность инвестиций – характеристика объектов инвестирования (как реальных, так и финансовых) по их способности быть реализованными в течение короткого периода времени без потери своей реальной рыночной стоимости при изменении ранее принятых инвестиционных решений и необходимости реинвестирования капитала. Уровень ликвидности инвестиций – показатель, характеризующий возможную скорость реализации объектов (инструментов) инвестирования по их реальной рыночной стоимости. Соотношение уровня доходности и ликвидности инвестиций – одна из основных базовых концепций финансового менеджмента, определяемая обратной взаимосвязью этих двух показателей. В соответствии с этой концепцией снижение уровня ликвидности инвестиций должно сопровождаться при прочих равных условиях повышением необходимого уровня их доходности. Премия за ликвидность – дополнительный доход, выплачиваемый инвестору с целью возмещения риска возможных финансовых потерь, связанных с низкой ликвидностью объектов (инструментов) инвестирования. Конкретные показатели для учета риска (фактора) ликвидности при оценке эффективности инвестиционных решений следующие. 1. Относительный показатель оценки уровня ликвидности инвестиций – коэффициент ликвидности определяется по формуле КЛи = где КЛи – коэффициент ликвидности инвестиций; ПКа – технический период конверсии инвестиций с абсолютной ликвидностью, принимается равным 7 дням; ПКв – возможный период конверсии конкретного объекта инвестирования, в днях. Пример 1. Рассчитать коэффициент ликвидности инвестиций при условии возможной реализации в течение 35 дней. КЛи = 2. Необходимый уровень премии на ликвидность составляет: ПЛ =

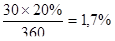

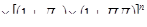

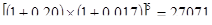

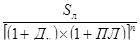

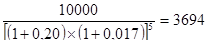

где ПЛ – необходимый уровень премии на ликвидность; ОПл – общий период ликвидности объекта инвестирования, в днях; Дн – средняя годовая норма доходности по инвестиционным объектам, в процентах. 3. Необходимый общий уровень доходности с учетом фактора ликвидности рассчитывается по формуле: ДЛн=Дн+ПЛ, (2.17) где ДЛн – необходимый общий уровень доходности с учетом ликвидности, в процентах; Дн – средняя годовая норма доходности по инвестиционным объектам, в процентах. Пример 2. Общий уровень ликвидности конкретного объекта инвестирования составляет 30 дней; среднегодовая норма доходности по инвестиционным объектам составляет 20%. Определить ПЛ, ДЛн. ПЛ = 4. Будущая стоимость денежных средств с учетом фактора ликвидности определяется по формуле: Sл = Р где Sл – будущая стоимость денежных средств с учетом ликвидности; Р – настоящая стоимость объекта инвестиций; Дн – средняя годовая норма доходности по инвестиционным проектам, выраженная десятичной дробью; ПЛ – необходимый уровень премии на ликвидность, выраженный десятичной дробью; n – количество интервалов, по которым осуществляется каждый конкретный платеж в течение обусловленного срока. Пример 3. Необходимо определить будущую стоимость при следующих условиях: - настоящая стоимость объекта 10000 рублей; - общий период намечаемого использования объекта составляет 5 лет при предусмотренных выплатах текущего дохода один раз в год; - значения Дн и ПЛ принимаются из предыдущего примера. Подставив значения всех составляющих в формулу (2.18), получим: Sл = 10000 5. Настоящая стоимость денежных средств с учетом фактора ликвидности рассчитывается по формуле Рл = где Рл – настоящая стоимость денежных средств, руб. Пример 4. Необходимо определить настоящую стоимость денежных средств при условиях: - ожидаемая будущая стоимость данного объекта инвестирования 10000 рублей; - общий период использования объекта составляет 5 лет, выплата дохода один раз в год;

- значения Дн и ПЛ принимаются из примера 2. Подставив значения всех составляющих в формулу (2.19), получим:

Рл=

[1] Применительно к инвестициям в реальные активы могут быть использованы понятия минимальная норма прибыли на капитал или рентабельность инвестиций. [2] Цена капитала выступает и в иных (кроме процента) формах: дивиденд на акцию, прибыль на собственный капитал. [3] В ряде работ совокупность вариантов такой оценки носит название «шесть функций сложного процента».

|

||||||

|

Последнее изменение этой страницы: 2020-11-28; просмотров: 73; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.224.73.125 (0.008 с.) |

, (2.15)

, (2.15)

, (2.16)

, (2.16) . ДЛн = 20%+1,7% = 21,7%

. ДЛн = 20%+1,7% = 21,7% , (2.18)

, (2.18) руб.

руб. , (2.19)

, (2.19) руб.

руб.