Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Бюро кредитных историй в банковской инфраструктуре РФ

Во многих странах важный элемент банковской инфраструктуры и участник рынка просроченной задолженности - бюро кредитных историй (БКИ). Эти организации располагают крупными базами данных, где аккумулируется структурированная достоверная информация. В отличие от кредитных рейтинговых агентств, занимающихся в основном крупными коммерческими организациями, БКИ предоставляют информацию о небольших фирмах и заемщиках - физических лицах. Оказываемые ими услуги имеют большое значение для кредитного менеджмента в секторе потребительского кредитования. Итак, бюро кредитных историй (БКИ) - юридическое лицо, зарегистрированное в соответствии с законодательством Российской Федерации, являющееся коммерческой организацией и оказывающее услуги по формированию, обработке и хранению кредитных историй, а также ион редоставлению кредитных отчетов и сопутствующих услуг. Крупнейшие БКИ предлагают банкам следующие услуги: • получение кредитных отчетов в режиме он-лайн (до 1 минуты); • дисциплинирование заемщиков банка путем передачи данных об их финансовой дисциплине в бюро; • получение информации из Центрального каталога кредитных историй; • получение информации из Федеральной миграционной службы; • мониторинг финансовой дисциплины заемщиков; • скоринг бюро, построенный по данным бюро; • разработка индивидуальных скоринговых карт с использованием своей базы данных; • дисциплинирование заемщиков банка путем рассылки им писем от имени бюро или банка при нарушении финансовой дисциплины или увеличении долговой нагрузки; • отчеты, характеризующие кредитный портфель банка и сравнивающие портфель банка с данными бюро в целом (при условии передачи банком данных в базу данных бюро); • системы борьбы с мошенничеством; • системы обработки кредитных заявок; • системы интеграции к нескольким бюро кредитных историй. Спектр услуг бюро расширяется, и они постепенно удаляются от функции обычного хранилища данных и предлагают все больше и больше аналитических услуг. Когда активная борьба за рынок потребительского кредитования (банки ведут ее с 2004 г.) перешла из экспансивной в интенсивную стадию, были исчерпаны возможности расширения и банкам при ходилось Активно бороться за привлечение новых клиентов, снижая требования к заемщикам и облегчая условия кредитования. В но добных условия возросла востребованность БКИ.

Основная задача БКИ - предоставление кредитору подробной информации о кредитной истории заемщика, о сроках предоставления и погашения кредитов. Она (информация), имеет исключительно ретроспективный аспект и может служить основой качественной оценки надежности потенциального клиента банка. Само существование БКИ позволяет снизить общий уровень риска кредитования, способствует формированию кредитной культуры граждан и юридических лиц. На основании информации, поставляемой БКИ, можно определить математическую зависимость между наличием кредитной истории и вероятностью вернуть вновь полученную ссуду. При большом объеме выдаваемых кредитов и еще большем количестве запросов необходим соответствующий математический аппарат, позволяющий сопоставлять основные факторы, например возраст заемщика, стаж и место работы (если речь идет о физическом лице) а также зависимость структуры активов, сферы деятельности, срока кредита и т.д. (в отношении юридических лиц), с процентом невозврата кредита, а также различного рода нарушениями условий кредитного договора. Естественно, крупные кредитные организации обладают большим объемом данных, касающихся кредитования как граждан, так и предприятий, позволяющим говорить о достаточно ре презентативной выборке. Информация, предоставляемая БКИ, может оказаться наиболее полезной для небольших банков и кредитных организаций, только начинающих развивать какое-то направление кредитования. Давно работающие крупные БКИ с разветвленной филиальной сетью содержат большой объем информации о кредитных сделках, способны предоставить точную и объективную статистику по всем регионам, отраслям и видам кредитования. Другой важный аспект - БКИ в течение длительного времени, как правило, используют одну и ту же методику расчета уровня надежности того или иного заемщика. Это позволяет нивелировать расхождения в оценке надежности ссудополучателя только из-за разницы подходов, что позволяет дать более точную оценку деятельности субъекта кредитной истории на протяжении значительного отрезка времени. Функций БКИ может быть значительно больше, чем просто сбор и выдача данных о кредитных историях граждан и юридических лиц. БКИ по желанию предприятий может проводить рейтинговую оценку его финансового положения, используя либо общепринятые методики, либо разработав собственные.

Ведущие мировые БКИ достаточно крупные, известные и уважаемые организации. Поэтому длительное сотрудничество с ними в этой области даже небольших предприятий может стать для них важным подтверждением их состоятельности как делового партнера. Методики составления рейтинговых оценок должны затрагивать наиболее существенные аспекты финансового положения предприятия, основанные на количественной оценке показателей баланса и других финансовых документов. Экспертные оценки требуют больше времени и средств. Этот процесс может быть полностью автоматизирован за счет представления ежеквартальной отчетности в электронном формате, что упростит и удешевит данную процедуру, сделает ее применение возможным для большого количества предприятий. Оценка финансового состояния предприятия ведущими рейтинговыми агентствами, как правило, дорогостоящее мероприятие, доступное в основном крупным фирмам. Безусловно, такая оценка финансового состояния предприятия не может претендовать на глубокое изучение деятельности оцениваемого объекта, однако может охарактеризовать основные тенденции его развития. Подобная информация особенно полезна, когда необходимо быстро получить данные о финансовом положении предприятия, не проводя собственных оценок, либо когда конкретные цифры баланса и других финансовых документов коммерческая тайна, а допустимо использование только относительных показателен. Такую информацию могут использовать также граждане, не имеющие специальной подготовки, но по каким-либо причинам желающие иметь представления о надежности того или иного юридического лица. Справки из БКИ могут использовать кредитные организации, поставщики, подрядчики и другие деловые партнеры субъекта кредитной истори которым необходимо удостовериться в его состоятельности. Данные БКИ могут иметь существенное влияние на процесс анализа кредитоспособности предприятия (гражданина), могут послужить причиной отказа в выдаче ссуды, дополнительного обеспечения уменьшения объема кредита или проведения более тщательной верки. Не только кредитная, но и судебная история потенциального заемщика представляет большую ценность при определении надежности ссудополучателя. Однако хранение информации о судебных историях физических лиц, помимо правовых, имеет и ряд морально-этических противоречий. Поэтому представляется верным аккумулирование информации о судебных разбирательствах только в отношении юридических лиц, выступающих в арбитражном суде в качестве ответчика. Такая информация может пролить свет на наличие в прошлом невыполненных обязательств перед деловыми партнерами, налоговыми органами, работниками. При этом получателями ее могут не только кредитные организации, но и потенциальные инвесторы, поставщики, подрядчики и т.д. Таким образом, существенно расширяется круг пользователей услугами БКИ. Однако мы считаем, подобная информация должна выдаваться БКИ только с согласия субъекта кредитной истории. Нецелесообразно обобщать данные о судебных актах, в которых юридическое лицо выступает в качестве истца и третьей стороны, поскольку эти сведения напрямую не детельствуют о добропорядочности предприятия, но при этом могут носить конфиденциальный характер.

Разумным представляется хранение данных в отношении руководителей юридических лиц. Нередки случаи, когда отдельные граждане умышленно не выполняют свои обязательства, разоряют организацию, вскоре становятся руководителями новых юридических лиц, тем самым нанося существенный вред экономике в целом. Целесообразно обобщать данные о судебных историях лиц, совершивших экономические преступления, а также руководивших предприятиями, признанными банкротами. Другая составляющая комплекса мер по управлению кредитным риском - диверсификация кредитного портфеля. БКИ дает возможность оценить уровень кредитного риска в отдельных отраслях, регионах и формировать кредитный портфель банка, оптраясь на эти сведения. Важную роль БКИ могут играть при анализе и прогнозироании уровня кредитного риска коммерческого банка, так как, помимо анализа надежности ссудополучателя, БКИ могут проводить оценку качества кредитного портфеля банка (процент просрочки, качество обеспечения, структура выданных кредитов, наличие рискованных или проблемных ссуд, диверсификация кредитов). БКИ располагают уникальной информацией о кредитной деятельности коммерческого банка (кому, когда и на каких условиях выдавались ссуды), с которым подписано соглашение о передаче данных. Подобные оценки важны для акционеров, вкладчиков и кредиторов банка, если соглашение между БКИ и банком допускает их опубликование. В связи с системным характером процесса управления банковскими рисками и центральным положением в данной системе кредитного риска функционирование БКИ косвенно связано с управлением и другими банковским рисками: процентным, инвестиционным, риском ликвидности. При эффективном развитии системы БКИ данная структура становится важным элементом управления кредитным риском, а также способствует повышению качества управления всем комплексом банковских рисков. Расширение перечня предоставляемых услуг и объема собираемой информации дает возможность говорить о повышении общественной значимости БКИ как особого института, способствующего повышению уровня ответственности всех участников хозяйственных отношений.

Экономико-организационные принципы организации системы БКИ: • конфиденциальность данных, хранящихся в БКИ, - непременное условие их функционирования; • создание необходимого комплекса нормативных актов для государственного регулирования работы частных БКИ; однозначное правовое определение правил распространения информации, перечня сведений, подлежащих предоставлению в БКИ, степени ответственности БКИ в случае несанкционированного разглашения сведений, а также степени ответственности кредитора или БКИ за предоставление заведомо ложных сведений; • законодательно закреплен ная возможность беспрепятственного доступа субъекта кредитной истории к собственным данным; возможность субъекта кредитной истории оспорить информацию, хранящуюся в БКИ; возможность получения кредитором, субъектом кредитной истории или БКИ компенсации в случае нанесения ущерба. В соответствии с данными принципами возможны различные варианты организации системы БКИ. Процесс создания БКИ сталкивается с определенным набором сложностей. Нежелание банков разглашать информацию. Это, с одной стороны, может привести к потере надежного заемщика, с другой - к ухудшению репутации банка, если имеет место разглашение информации о большом количестве просроченных кредитов либо нарушений со стороны заемщиков. В большей степени не заинтересованы в разглашении информации крупные банки со значительной долей рынка, препятствуя тем самым развитию конкуренции с мелкими, но более гибкими кредитными организациями. Кроме того, необходимость приобретать данные, предоставляемые БКИ, связана с дополнительными расходами. Однако БКИ может быть также источником дополнительных доходов для кредитных организаций, так как кредитные истории, предоставляемые банками, платные. Проблема защиты информации. Потенциальные поставщики данных опасаются незаконного их использования; сомневаются в эффективности системы защиты информации, собранной в БКИ. Полностью исключить возможность незаконного использования данных нельзя: даже самая эффективная система защиты может быть взломана, возможны также противоправные действия со стороны сотрудников БКИ. Неэффективная работа БКИ: несвоевременное предоставление информации, неразвитость дополнительных услуг, завышенные тарифы. Эти проблемы возникают при существовании государственной монополии на осуществление данной деятельности, однако и частные структуры не всегда удовлетворяют запросы потребителей. Проблема качества государственного регулирования деятельности БКИ. БКИ затрагивают интересы большого количества хозяйствующих субъектов, их деятельность связана с обработкой и хранением огромного массива данных, зачастую представляющих коммерческую тайну. В этих условиях важно грамотное государственное регулирование работы БКИ. Данное регулирование включает в себя: четкие требования, предъявляемые к системе защиты данных (качество, вид, разработчик программного доступа; система контроля доступа; наличие внутренних инструкций и правил; определение ответственных лиц за обеспечение безопасности и т.д.); требования к финансовому положению БКИ, составу акционеров; величине уставного капитала; системе контроля за различного рода претензиями, жалобами на работу БКИ со стороны субъектов кредитных историй, за соблюдением БКИ законодательства и т.д. Создание грамотного государственного регулирорвания системы БКИ - достаточно сложный и длительный процесс.

Открытое акционерное общество «Национальное бюро кредитных историй» (ОАО «НБКИ») - крупнейшее на рынке кредитных историй в Российской Федерации. Учреждено 30 марта 2005 года по инициативе Ассоциации российских банков и действует на основании Федерального закона «О кредитных историях». ОАО «НБКИ» имеет лицензию Федеральной службы по техническому и экспертному контролю на деятельность по технической защите конфиденциальной информации (серия КИ 0071 №003509, регистрационный номер 0400 от 18 октября 2005 года). Срок действия данной лицензии в 2011 году продлен лицензирующим органом на очередные пять лет (до 18.10.2015 г.). Приказом Федеральной службы по финансовым рынкам №06-341/пз-и от 21.02.06 ОАО «НБКИ» включено в государственный реестр бюро кредитных историй под номером 077-00003-002. В соответствии с требованиями ФСТЭК ОАО НБКИ получило Аттестат соответствия информационной системы персональных данных «Автоматизированная система обработки кредитных историй» №ЗИТ-23-10 от 15.06.2010 г. Уставный капитал ОАО «НБКИ» 126 млн. рублей. На сегодняшний день база кредитных историй физических и юридических лиц НБКИ создана в результате сотрудничества с более чем 1000 организациями по всем регионам страны, что во многом превышает аналогичные показатели у всех остальных кредитных бюро в РФ вместе взятых. Из первой десятки банковских рейтингов с бюро работают все 10 банков, из первой сотни - 100. ОАО «НБКИ» придает большое значение развитию партнерских взаимоотношений, совместному поиску решения вопросов в области технологического развития бизнес-процессов. Бюро развивает долгосрочные взаимовыгодные отношения со своими партнерами TransUnion (США), CRIF(Италия) и Fair Isaac(США), мировыми лидерами в области разработки информационных решений, предлагающих клиентам самые современные, передовые и согласованные технологии. Благодаря этому сотрудничеству НБКИ опережает другие кредитные бюро по качеству предоставляемых услуг, соответствующих самым высоким мировым стандартам.

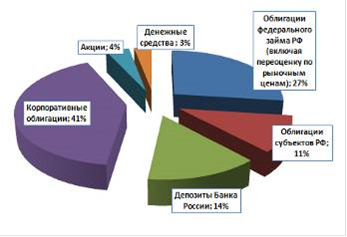

Агентство по страхованию вкладов, как институт банковской инфраструктуры. Его роль и значение в развитие банковской системы РФ Агентство по страхованию вкладов создано в январе 2004 года на основании Федерального закона от 23 декабря 2003 года №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Агентство наделено следующими функциями: - обеспечение функционирования системы страхования вкладов; осуществление функций конкурсного управляющего (ликвидатора) несостоятельных кредитных организаций; финансовое оздоровление (санация) банков. Агентство ведет реестр банков-участников системы обязательного страхования банковских вкладов (ССВ), выплачивает вкладчикам страховое возмещение по вкладам при наступлении страхового случая, управляет фондом обязательного страхования вкладов (ФОСВ). Во исполнение Федерального закона от 20 августа 2004 года №121-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве) кредитных организаций» и признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации» в России введен институт корпоративного конкурсного управляющего (ликвидатора) несостоятельных кредитных организаций, имевших лицензию Банка России на привлечение денежных средств физических лиц, а также при банкротстве отсутствующих кредитных организаций-должников. В соответствии с Федеральным законом от 27 октября 2008 года №175-ФЗ «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года» на Агентство возложена функция финансового оздоровления (санации) системно значимых банков, являющихся участниками ССВ. Система обязательного страхования банковских вкладов населения (ССВ) создана в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации». Её основная задача - защита сбережений населения, размещаемых во вкладах и на счетах в российских банках на территории Российской Федерации. Участие в системе страхования обязательно для всех банков, имеющих право на работу с частными вкладами. Вклады считаются застрахованными со дня включения банка в реестр банков - участников системы обязательного страхования вкладов. Для страхования вкладов вкладчику не требуется заключения отдельного договора страхования: оно осуществляется в силу закона. АСВ, возвращая за банк вкладчику сумму его накоплений, занимает его место в очереди кредиторов и в дальнейшем само выясняет отношения с банком по возврату задолженности. трахованию подлежат все денежные средства во вкладах и на счетах физических лиц в банках (включая дебетовые пластиковые карты) за исключением: • средств на счетах физических лиц - предпринимателей без образования юридического лица, адвокатов и нотариусов, если они открыты в связи с указанной деятельностью; • вкладов на предъявителя; • средств, переданных банкам в доверительное управление; • вкладов в зарубежных филиалах российских банков. Страхованию также не подлежат средства на металлических счетах, поскольку действующее законодательство относит к денежным средствам только российскую валюту и валюту иностранных государств, а не драгоценные металлы. Кроме того, страхованию не подлежат электронные денежные средства и денежные переводы, осуществляемые без открытия счёта. Финансовой основой ССВ является Фонд обязательного страхования вкладов. Размер Фонда по состоянию на 1 января 2013 года составлял 190,6 млрд руб. Источники формирования фонда: страховые взносы банков (80,6%) прибыль от инвестирования средств фонда (14,1%) имущественный взнос Российской Федерации (5,3%) Ставка страховых взносов едина для всех банков. Она устанавливается советом директоров АСВ и не может превышать 0,15 процента среднего размера страхуемых вкладов физических лиц в банке за квартал. В случае дефицита Фонда ставка страховых взносов может быть увеличена до 0,3 процента, но не более чем на два расчетных периода в течение 18 месяцев. В настоящее время страховые взносы уплачиваются банками ежеквартально по ставке, установленной советом директоров АСВ 23 сентября 2008 года, в размере 0,1 процента. Показатель достаточности Фонда определяется как отношение размера Фонда к объёму страховой ответственности Агентства без учета Сбербанка России. Целевой ориентир достаточности Фонда - 5,0%. На 1 января 2012 года фактическое значение этого показателя составило 4,5%. Агентством разработана система анализа рисков, позволяющая оценивать достаточность средств Фонда. Анализ учитывает сценарные условия функционирования экономики, основные параметры прогнозов социально-экономического развития Российской Федерации, подготовленных Минэкономразвития России. Для прогнозирования потоков средств Фонда применяется методика оценки финансовой устойчивости системы обязательного страхования вкладов, использующая статистическую обработку данных отчетности банков, а также исторические данные об их банкротствах. Для ежеквартальной оценки страховых рисков ССВ наряду с эконометрической моделью используются модели, позволяющие оценить финансовую устойчивость банков на основании информации об их кредитных рейтингах, а также о текущих рыночных котировках эмитированных банками ценных бумаг и экспертные оценки. Инвестирование средств Фонда осуществляется на принципах возвратности, прибыльности и ликвидности приобретаемых активов. Для АСВ, как и для всех остальных государственных корпораций, Правительством Российской Федерации устанавливаются общий порядок и условия инвестирования, а также порядок и механизмы контроля за инвестированием временно свободных средств. В перечень разрешенных активов для инвестирования средств Фонда включены: государственные ценные бумаги Российской Федерации и субъектов Российской Федерации; депозиты Банка России; облигации российских эмитентов; акции российских эмитентов, созданных в форме ОАО; ипотечные ценные бумаги российских эмитентов; ценные бумаги международных финансовых организаций, допущенные к размещению и (или) публичному обращению в Российской Федерации. Не допускается инвестирование средств Фонда в депозиты и ценные бумаги российских кредитных организаций. Структура вложений Фонда обязательного страхования вкладов определяется советом директоров АСВ ежегодно с учётом текущей и перспективной конъюнктуры на инвестиционных рынках. Структура вложений средств Фонда обязательного страхования вкладов на 1 января 2012 года:

Если в отношении банка наступает страховой случай (у него отзывается лицензия на осуществление банковских операций), его вкладчику выплачивается денежная компенсация - возмещение по вкладам в размере до 700 тыс. рублей. В случае ликвидации банка (признания его банкротом) его расчеты с вкладчиком в части, превышающей указанную выплату, проводятся позднее, в ходе ликвидационных процедур (конкурсного производства) в банке (при наличии у банка средств). Для получения возмещения по вкладам гражданин должен представить в АСВ (или уполномоченному банку-агенту) заявление и документ, удостоверяющий его личность (как правило, паспорт). Сделать это можно в любое время со дня наступления страхового случая до завершения ликвидации (конкурсного производства) банка, которая, как правило, длится два-три года. В исключительных случаях, при наличии уважительных причин, страховое возмещение выплачивается также и лицам, не обратившимся в эти сроки. Выплата возмещения производится непосредственно в АСВ либо через уполномоченный банк-агент в соответствии с реестром обязательств банка перед вкладчиками. Выплаты начинаются не позднее 14 дней со дня наступления страхового случая. Этот период необходим для получения от банка информации о вкладах и организации расчетов. Средний срок фактического начала выплат ещё меньше - 11,5 суток. Постепенное снижение срока начала выплат является стратегическим ориентиром АСВ, направленным на сглаживание негативных последствий наступления страхового случая. По заявлению вкладчика выплата может производиться как наличными деньгами, так и путем перечисления средств на счет в банке, указанный вкладчиком. В соответствии с действующим законодательством возмещение по вкладам выплачивается вкладчику в размере 100 процентов суммы вкладов в банке, но не более 700 тысяч рублей. Валютные вклады пересчитываются по курсу Банка России на дату наступления страхового случая. При расчете размера страхового возмещения суммы встречных требований банка к вкладчику вычитаются из общей суммы вкладов. Сумма компенсации в одном банке не может превышать 700 тысяч рублей, даже если вкладчик хранит деньги на нескольких счетах. Однако если он имеет вклады в разных банках, в каждом из них максимальная сумма возмещения будет составлять 700 тысяч рублей. Государственная корпорация АСВ - востребованный инструмент внутренней политики государства, эффективный стабилизирующий элемент банковской системы России. Она защищает права и интересы вкладчиков и кредиторов, поэтому пользуется доверием общества. Чтобы быть в числе лидеров мирового сообщества страховщиков депозитов, следует постоянно совершенствовать свою работу, использовать передовой международный опыт, эффективно выполнять поставленные государством задачи, активно взаимодействовать с зарубежными коллегами с целью обмена опытом.

|

|||||||||

|

Последнее изменение этой страницы: 2020-03-14; просмотров: 240; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.140.190.147 (0.049 с.) |