Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Организация маркетинга в коммерческих банкахСтр 1 из 10Следующая ⇒

СОДЕРЖАНИЕ

Из всех секторов российской экономики, начавшись преобразовываться с началом экономических реформ, на сегодняшний день наиболее закончившимися считаются преобразования банковской сферы России. Даже по признанию западных специалистов в банковском деле российские банки уже сейчас отвечают многим мировым стандартам. А крупнейший коммерческий банк России – Сбербанк – по размерам активов входит в сотню самых крупных банков мира (1997г.). История развития коммерческих банков в постсоветской России знает два довольно отличающихся друг от друга этапа: этап бурного роста числа банковских структур и этап постепенного сокращения их числа и одновременного роста самих банков. Первый этап включает 1990-1995 годы, за которые число банков в России выросло с нескольких десятков отраслевых банков до более чем двух с половиной тысяч. Этот этап отличался отсутствием нормативно-правовой базы банковской деятельности, высокой скорость обращения денег вследствие инфляции, низкой экономической культурой населения, верившего рекламе и многими другими признаками переходного периода. В эти годы образовывалось множество не только банков, но и других коммерческих структур. Из-за превышения спроса над предложением, между всеми этими организациями практически не существовало конкуренции, что, в конечном счете, привело к образованию паразитических, полузаконных структур типа МММ, РДС, Русская недвижимость, банк «Чара», концерн «Тибет» и др. К сожалению, обманутые однажды государством люди надеялись получить прибыль от не вполне понятных им операций. Это привело к еще одному краху надежд и потере состояний многих людей, и к приобретению стойкого иммунитета к различным финансовым инструментам и вложениям у всего населения страны.

Второй этап продолжается с 1995 года и до наших дней. Он характеризуется прямо обратными процессами. Дело в том, что Центробанк России, отвечающий за состояние всей банковской сферы страны, строго следит за ситуацией, и каждый год отзывает все большее число лицензий на оказание банковских услуг. Так, в 1995 году было отозвано около 250 лицензий, в 1996 году – около 280, а в 1997 году уже около 300 банковских лицензий. [1] Среди банковской общественности ходят слухи, что Центробанк планирует к 2000-му году сократить число банков в России до 300. Это означает, что только каждый пятый из существующих сейчас банков будет существовать в XXI веке. И надо сказать, что Банк России не бросает слов на ветер, потому что уже вышло положение о том, что после 1 января 1999 года будут отозваны лицензии у тех банков, чей Уставный капитал будет меньше одного миллиона экю (около семи миллионов рублей). По подсчетам Ассоциации Российских банков число таких организаций на сегодняшний день составляет около 700 из 1700 действующих банков России. В случае развития событий по сценарию Центробанка должно произойти или слияние малых банков, или их поглощение более крупными соседями. Чтобы выжить в данной ситуации, банку необходимо произвести увеличение своего Уставного капитала. По действующему законодательству это можно сделать двумя путями: произвести дополнительную эмиссию своих акций либо закончить финансовый год с прибылью и перечислить ее на увеличение Уставного капитала. Оба варианта связаны с тем, как банк будет работать с клиентами, будь они покупателями его акций или покупателями услуг банка. В условиях жесткой конкуренции между финансовыми учреждениями банку будет очень сложно привлечь новых клиентов, если он не будет использовать маркетинговые приемы в своей деятельности. Так как я считаю, что сегодня банки практически не используют маркетинг в своей деятельности, работая в большинстве случаев по схеме, которая была конкурентно способна на первом этапе развития банков в России. Поэтому те банки, которые первыми применят комплекс маркетинга в своей работе, могут «снять сливки» с клиентов и выжить в конкурентной борьбе.

Тому, как можно применять маркетинг в работе коммерческого банка, и будет посвящена данная курсовая работа.

Банковские услуги

Особенности маркетинга в банковской сфере обусловлены, прежде всего, спецификой банковской продукции. В коммерческих банках продукция представляет два основных раздела: услуги по пассивным и по активным операциям. Следовательно, банковский маркетинг является маркетингом в сфере услуг. Услуги по пассивным операциям осуществляются в целях аккумуляции средств, прежде всего сбережений и временно свободных средств населения и предприятий. Посредством оказания услуг по активным операциям коммерческие банки распределяют мобилизованные средства так, чтобы обеспечить себе необходимый уровень прибыли. По своему характеру банковские услуги делятся на кредитные, операционные, инвестиционные и прочие. Кроме того, российские банки развивают и другие операции по поручению клиентов: факторинговые услуги, лизинговые, доверительные, консультационные, информационные и прочие. Факторинг представляет собой особую форму деятельности на рынке, связанную с взысканием средств с предприятий-покупателей, являющихся клиентами учреждения. Эта деятельность особо популярна и прибыльна для банка в условиях тотальных неплатежей, которые сложились на российском рынке. Лизинг представляет собой выступление банка в роли арендодателя или посредника между арендодателем и арендатором. При этом арендатор является клиентом банка. Лизинг отличается от обычной аренды тем, что арендатор в итоге выкупает арендуемое имущество. Получается, что лизинг – это покупка товара в рассрочку. Банк, таким образом, дает арендатору кредит на покупку товара, причем товар сразу переходит во владение покупателя.

Доверительные услуги (траст). Об этом я хочу рассказать поподробнее. По договору доверительного управления имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодоприобретателя)[4]. Объектом доверительного управления может быть в общем случае только имущество учредителя управления. Причем деньги сами по себе не могут быть объектом доверительного управления. В чем же выгода банка от доверительного управления? Дело в том, что с формированием в России рынка ценных бумаг у многих юридических и физических лиц в собственности оказываются ценные бумаги. Собственники ценных бумаг встают перед выбором: либо просто держать ценные бумаги и ждать получения по ним дивидендов или иного дохода, либо передать эти бумаги в доверительное управление банку, чтобы тот, руководствуясь конъюнктурой рынка, получал дополнительный доход по этим ценным бумагам. Доверительное управление делает возможным для мелких держателей ценных бумаг доступ не рынок ценных бумаг, так как банк аккумулирует в своем портфеле ценные бумаги всех учредителей управления, а в этом случае снижаются операционные расходы на операции с ценными бумагами.

Банки могут оказывать клиентам информационные и консультационные услуги. Многие российские банки (ИНКОМБАНК, Авто-банк, ОНЭКСИМБАНК, МФК, Ренессанс-Капитал)[5] уже сейчас создали мощные и хорошо оснащенные аналитические отделы. Эти отделы обслуживают в основном собственные нужды банка, так как в наше время при управлении большими суммами денег не обойтись без анализа рисков, доходностей финансовых инструментов, финансовой устойчивости кредитополучателей, будущего курса валют и ценных бумаг. Для этих целей банки первыми в нашей стране стали использовать суперсовременные методы искусственного интеллекта (нейронные сети, генетические алгоритмы, нечеткую логику, экспертные системы и пр.). В настоящее время некоторые из этих банков стали продавать продукты своего аналитического отдела другим организациям, так, насколько мне известно, поступают банки МФК и Ренессанс-Капитал. Также банки могут оказывать клиентам консультационные услуги по повышению кредитоспособности, по формированию собственного портфеля ценных бумаг, по разработке бизнес-плана для получения банковского кредита, по оптимизации денежных потоков организации для наиболее эффективного их использования.

БАНКОВСКИЕ УСЛУГИ

Как я уже говорил, банки оказывают клиентам множество услуг, которые подразделяются на депозитные, кредитные, инвестиционные и прочие. Депозитные услуги имеют несомненные приоритет в банковском маркетинге, так как без привлечения ресурсов коммерческий банк функционировать не может. Источником денежных средств банка может выступать собственный капитал банка, депозиты, займы. Депозиты подразделяются на вклады до востребования и срочные. Так как рынок банковских услуг в России только развивается и клиентам предоставляются только немногие услуги из тех, которые может получить клиент западного банка, то я считаю целесообразным рассмотреть те банковские услуги, которые предоставляются на западе. Думаю, что вскоре российские банки тоже расширят свой ассортимент.

Населению США, например, открываются следующие виды счетов: переводные счета, NOW-счета, счета депозитов денежного рынка, сберегательные счета, счета по срочным вкладам до одного месяца, более месяца. Существуют и так называемые счета-пакеты, по которым предлагается целый пакет услуг, например, обычный чековый счет, на который при необходимости переводят средства со сберегательного вклада, выставляют аккредитивы, кредитные карточки. Обычный чековый счет позволяет клиенту вести расчеты чеками. Ежемесячно его владельцу отправляется счет к оплате. Банк взимает плату за ведение счета, а также за обработку каждого чека, стимулируя клиента сокращать число выписываемых чеков. NOW -счета - новинка среди банковских услуг. NOW-счета выставляются против вклада до востребования, но по ним платится процент, размер которого ограничивается. Банк взимает плату за ведение счета и за обслуживание каждого вклада или изъятия. Счета депозитов денежного рынка получили право на существование в последнее время. Средний баланс ограничивается 1000 долларами. По этому счету не оговаривается минимальный срок его неприкосновенности для владельца, но снять деньги можно только три раза в месяц. Сберегательные счета. Изъятие вклада со счета осуществляется немедленно по требованию владельца. Банки имеют возможность конкурировать, используя процент. Счета по срочным вкладам. Если вклад помещается на срок до одного месяца, то размер выплачиваемого процента ограничивается в 5,5%. Если срок вклада превышает один месяц, то размер процента не ограничивается. Банк взимает штраф в случае изъятия вклада до срока. Коммерческие банки всегда стремятся получить максимальную прибыль с каждого клиента и поэтому предлагают комплексы услуг. Так, появилось новшество: были разрушены некогда незыблемые границы между счетами и появились «счета связанных услуг». В комплекс услуг включается неограниченная выписка чеков, бесплатное чековое обслуживание, предоставление сейфа, кредитной карточки, овердрафта, сокращение процента по некоторым типам потребительского кредита. За предоставление такой услуги клиент платит банку фиксированную плату в три-пять долларов.

Рассмотрим далее счета, открываемые по вкладам компаний и государства. Коммерческие и индустриальные вклады существуют в двух основных видах: депозитах до востребования и депозитных сертификатах. Депозиты до востребования. По ним открывается обычный текущий счет. Услуги по данному депозиту включают инкассацию, расчетные услуги, электронный перевод средств, управление наличностью, управление инвестициями, обмен валюты и т.д. Обычно при открытии такого рода счета оговаривается минимальный компенсационный баланс. Депозитные сертификаты явились активным средством ускорения оборачиваемости денег, что очень важно для всех агентов финансового бизнеса, так как тем самым повышаются доходы всех участников. Для корпорация – это гибкий инструмент управления наличностью. Депозитные сертификаты обладают разной срочностью и нелимитируемым процентом, который точно отражает состояние спроса и предложения на денежном рынке. Банк выплачивает владельцу сертификата проценты, определяемые колебаниями вторичного рынка, а также несет операционные издержки. Взамен он получает крупные суммы на определенный срок для активных операций.

Срочные депозиты. Правительства штатов и местные органы власти делают в местные банки вклады, по которым открываются обычные текущие счета. С этого счет выплачивается зарплата служащим, совершаются безналичные расчеты, управление наличностью, инвестициями и т.п. Правительственные органы, так же как и предприниматели, поддерживают компенсационный баланс, а также могут выплачивать гонорар за каждую услугу. Финансовое положение муниципалитетов и более крупных правительственных организаций редко бывает стабильным. Поэтому банки вынуждены страховать себя от возможного риска, в основном через помещение части средств в ценные бумаги. Депозиты Казначейства. Казначейству коммерческие банки открывают налоговый заемный счет. На этот счет банк инкассирует поступающие налоги. Сюда также поступает выручка от продажи ценных бумаг Казначейства. Поступившие на данный счет средства движутся дальше двумя путями: либо через переводной опцион, либо через вексельный опцион. Переводной опцион означает, что банк в конце каждого делового дня переводит все поступления на счет Казначейства. В течение дня поступающие средства находятся в распоряжении банка как обычные депозиты до востребования. При вексельном опционе банк переводит поступления прошлого дня на особый процентный вексельный счет, средства с которого Казначейство снимает по требованию. Депозиты финансовых институтов. Это прежде всего – депозиты до востребования банков-корреспондентов, по которым открываются корреспондентские счета. Размер вклада определяется интенсивностью связей. По корреспондентским счетам осуществляются клиринг чеков, участи в предоставлении кредитов, инвестиционные услуги. Пользование корреспондентским счетом оплачивается в основном поддержанием компенсационного баланса и частично – выплатой гонорара. Корреспондентские счета составляют межбанковский рынок, и их размер является чутким индикатором колебания спроса и предложения.

На этом я закончу рассмотрение депозитных услуг коммерческого банка и теперь перейду к кредитным услугам. Банки собирают денежные средства путем депозитных услуг (пассивные операции) и распределяют их прежде всего путем предоставления кредитов (активные операции). Коммерческие кредиты наиболее разнообразны по форме среди других типов кредитов. Выделяют краткосрочные коммерческие кредиты (сроком до одного года) и срочные кредиты (свыше одного года). И те и другие могут быть фиксированными, то есть сумма оговорена при оформлении кредитного соглашения, в течение зафиксированного срока заемщик регулярно платит проценты, а по истечении срока – всю сумму. Существуют также возобновляемые кредиты: фиксируются срок и предельная сумма кредита. В течение этого срока заемщик может использовать весь кредит, вернуть его, опять использовать и так далее. Возможны кредиты с периодической выплатой как процентов, так и основной части долга. Поддерживающий кредит предоставляется фирме, выпускающей коммерческие бумаги. Банк гарантирует резервную, поддерживающую сумму этой фирме для возможного последующего выкупа бумаг. Коммерческие бумаги стали важным источником финансирования нефинансовых корпораций. При первичном размещении банк выступает гарантом, при вторичном – покупателем или продавцом. Невозобновляемый открытый кредит предоставляется в качестве проектного кредитования, кредита под строительство недвижимости, то есть там, где суммы изымаются не сразу, а уменьшаются в соответствии с этапами строительства. Лизинг-кредиты. Банк либо кредитует аренду оборудования, либо сам является его владельцем и сдает его в аренду. Договор об аренде заключается обычно на 10-15 лет и предусматривает выкуп оборудования по остаточной стоимости. Кредитование аренды – это логическое развитие других средств финансирования оборудования. С точки зрения оптимизации производства – это огромный шаг вперед.

Обычно компаниям предоставляется пакет кредитных услуг. Большинство из них обращается к возобновляемому кредиту. Но и компания, и банк находятся в постоянно меняющейся динамической среде, поэтому жесткие связи между ними невозможны.

БАНКОВСКИЙ МАРКЕТИНГ-МИКС: ЦЕНООБРАЗОВАНИЕ

Важное место в системе банковского маркетинга и маркетинга вообще занимает ценовая политика. Возможность снизить цену за услуги и потеснить таким образом конкурентов определяется для банка уровнем затрат и рентабельностью услуги. Бесспорно, что ниже определенного уровня цена опуститься не может, так как операция может стать убыточной. В маркетинговой деятельности банка цена выполняет исключительно важную роль, которая состоит в обеспечении для него выручки от реализации услуг. Помимо этого цена имеет большое значение для клиентуры, определяя выбор клиентом банка, но при этом нельзя оставлять без внимания и неценовые факторы. Поэтому перед банками особую важность имеет назначение наиболее рациональной цены на оказываемые услуги. Последовательность действий при этом следующая. Сначала определение основных целей маркетинга, как-то: обеспечение выживаемости банка, максимизация текущей прибыли, завоевание лидерства на местном рынке. Затем следует оценка динамики спроса, определение вероятных объемов услуг, которые реально реализовать на рынке в течение конкретного отрезка времени по предполагаемым ценам. При этом, чем не эластичнее спрос, тем выше может быть цена услуг банка. Далее производится оценка изменений суммы издержек банка при различных уровнях объема предоставляемых услуг, исследование цен конкурентов для использования их в качестве ориентира при ценовом позиционировании собственных услуг, а также выбор методов ценообразования. Важность ценообразования в деятельности банков связана со следующим: 1. Ценообразование является одной из ключевых проблем рыночной экономики, выступая не только гибким инструментом, но и важным рычагом ее управления. 2. Целевая направленность предприятия, ориентированного на маркетинг, отводит цене одно из основных мест в маркетинговой деятельности, так как позволяет формировать прибыль в заданном объеме. 3. Свободное установление цен выдвинуло в России ряд проблем, среди которых критерии, порядок образования цен в новых рыночных условиях, а также порядок регулирования со стороны государственных органов. 4. Методы ценовой конкуренции в условиях становления рыночного механизма в России не исчерпали себя. Поэтому цена способна выступать орудием конкурентной борьбы за рынки сбыта, за потенциальных клиентов, рост объема услуги и так далее. 5. Большинство мелких, средних банков не обладают еще достаточными ресурсами для того, чтобы активно использовать методы неценовой конкуренции.

В процессе формирования цены банком используются методы ценообразования, основанные на учете затрат и на учете спроса. При определении спроса банк должен использовать результаты маркетинговых исследований, проведенных аналитическим отделом. Так, чтобы определить общую величину совокупного спроса на банковские услуги, необходимо знать, какую долю совокупного дохода население потратило на сбережение:

MRS= S/Y,

Где S - сбережения граждан, Y – совокупный доход населения.

Эти сведения можно получить в Госкомстате Иркутской области. Зная объем сбережений населения, банк может подсчитать, на сколько за это время выросли его пассивы, в частности: сколько новых вкладов было открыто за этот период. Из соотношения этих чисел банк может определить, какую долю он занимает на местном рынке банковских услуг:

SOM = P/S,

где P – вклады населения в банке, S - сбережения населения.[9]

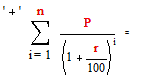

Далее, зная свою долю на рынке, необходимо определить эластичность спроса на банковские услуги. Для коммерческого банка эта задача значительно проще, чем для организации, торгующей реальными товарами. Обычно нельзя назначить на один и тот же товар разные цены с целью определить эластичность спроса, так как в этом случае потребители будут покупать только товар с меньшей ценой. Банк же может предлагать несколько депозитов с разными процентными ставками и с разными сроками хранения. В этом случае тоже получается, что банк предлагает вроде бы разные товары по разным ценам. Но здесь легко можно перейти к одному «виртуальному вкладу»[10], предполагая, что в результате дисконтирования и перевкладывания полученного дохода полезности различных вкладов для клиента будут отличаться только на величину так называемого «финансового трения», то есть расходов на совершение вышеуказанных операций. Таким образом, доходность по «виртуальному вкладу» сроком на один году будет вычисляться из формулы[11]:

где С – будущая стоимость денежных средств через один год, N – сумма денежных средств, помещаемая на вклад в начале года, P – сумма получаемого дохода в конце каждого периода, r - искомая процентная ставка по «виртуальному вкладу».

Чтобы найти r, надо решить это уравнение. В общем случае оно не разрешимо аналитическим путем, поэтому для его решения используют численные методы. После нахождения всех процентных ставок по всем «виртуальным вкладам» можно построить графическую зависимость между процентной ставкой по «виртуальному вкладу» и величиной привлеченных на него денежных средств. Полученная кривая будет представлять собой кривую спроса на банковские услуги. Отсюда уже можно найти и ее эластичность. Если спрос на данную банковскую услуги (в нашем случае, на депозит) неэластичен, то банк может поднять его цену (то есть снизить процентную ставку) без существенного снижения спроса.

Исключительно важное значение для банка приобретает определение правильной методики ценообразования. Исходя из уровня спроса, структуры затрат банка и цен, установленных конкурентами, банк может установить верхнюю и нижнюю границы цены за оказываемые услуги. Широкое распространение на российском рынке получила ориентация банков при установлении цен за свои услуги на уровень, сложившийся на рынке. Многие банки опираются на цены, устанавливаемые наиболее крупными банками. Так как по некоторым видам операций мелкие банки имеют меньшие операционные расходы, то тем самым они имеют возможность получать немалую прибыль. Значительно реже банки используют при ценообразовании формулу «средние издержки плюс прибыль». Для ее применения банк должен точно и оперативно определять структуру своих расходов, что у большинства банков вызывает значительные трудности. Большое влияние здесь еще имеет продолжительность периода оказания банком услуг клиентам, определенная тем, что и кредиты, и депозиты являются срочными инструментами. Никакой банк не может точно определить свои издержки на весь период действия договора о депозите или кредите. Поэтому банки предпочитают формулу «безубыточность плюс целевая прибыль». В этом случае банк ориентируется на желательный для него уровень рентабельности услуг и фиксированную прибыль.

Очень интересной частью ценообразования является ценовая дискриминация клиентов по различным критериям, которая при правильном использовании дает значительный эффект, проявляющийся в приобретении значительных дополнительных выгод от клиентов с неэластичным спросом при очень низком уровне дополнительных издержек на организацию дискриминации. Ценовая дискриминация возникает тогда, когда у продавца существует дешевый способ определения покупателей с более эластичным спросом и одновременно с этим предотвращения перепродаж определенных благ другим потребителям с менее гибким спросом. Основная задача банковских работников сводится к поиску дешевых методов различать разных клиентов – тех, кто готов платить дорого и тех, кто купит только по низкой цене, а затем предложить скидку тем, кто в противном случае не сделает покупки.

Описание ситуации

Акционерный Восточно-Сибирский коммерческий банк является старейшим банком в Иркутской области. Его история насчитывает более шестидесяти лет успешной деятельности. Востсибкомбанк является преемником Промстройбанка в Иркутской области. В настоящее время ВСКБ имеет 26 филиалов различных городах Иркутской области, прочем большая их часть была открыта уже после преобразования банка (1989г.). Востсибкомбанк в силу преемственности до сих пор занимается кредитованием промышленности региона. В частности, одним из последних совместных его проектах с Областной Администрацией можно назвать «оживление» Саянсхимпрома. Востсибкомбанк также является кредитором таких иркутских предприятий, как ИАПО, Востсибуголь, ИркАз и др. Востсибкомбанк – это единственный из иркутских и областных банков, который с момента основания входит в сотню крупнейших банков России[13] и сегодня по разным источникам от 78 до 96 места. Кроме того, ВСКБ находится на 28 месте среди самых надежных банков России. Таким образом, можно сказать, что вся политика руководства банка направлена на повышение надежности банка. Балансовые данные Востсибкомбанка на 01.01.98 можно посмотреть в следующей таблице.

Таблица 1. (в тыс. рублей)

По оценкам экспертов[14], ВСКБ является крупным оператором на рынке вкладов частных лиц. Об этом говорит то, что вклады частных лиц почти равны собственному капиталу банка (81%) и что вклады физических лиц составляют 25% от чистых активов банка. Банк привлекает вклады частных лиц несколькими путями: через депозиты, через доверительное управление активами на рынке ценных бумаг, через валютные депозиты. Несмотря на большую долю в активах вкладов физических лиц, в ВСКБ не существует Отдела маркетинга. Поэтому в данной части своего курсового проекта я предложу основные направления в организации маркетинга в банке, опишу задачи, которые должен решать Отдел маркетинга, предложу подходы к разработке новой банковской услуги и к проведению рекламной кампании.

Позиционирование на рынке

За последний год в Иркутске усилилась конкурентная борьба между банками за сферы влияния. В этот период отличается большим количеством открываемых филиалов крупнейшими московскими банками. Например, в 1997 году в Иркутске были открыты представительства Инкомбанка, банка Менатеп, банка «Российский кредит», банка «СБС-Агро», преобразование банка «Ангарский» в банк «ОНЭКСИМбанк-Иркутск». Это значительно повысило сложность привлечения новых клиентов: как физических, так и юридических лиц. Теперь у них появился более широкий, чем раньше, выбор банковских услуг и их продавцов. В такой ситуации ВСКБ для привлечения новых клиентов должен четко позиционировать свои услуги. Насколько мне известно, все перечисленные выше банки, за исключением «СБС-Агро», являются так называемыми «оптовыми банками», то есть они ориентируются на крупного клиента, в основном на юридических лиц. Потому что работа с физическими лицами требует увеличения персонала по обслуживанию клиентов, для этого нужны просторные помещения и специальная подготовка сотрудников. Чтобы создать все это, потребуется много средств и времени. К тому же такие капиталовложения принесут прибыль не в скором времени, а только через несколько лет. Для крупных банков гораздо проще выгоднее и быстрее вложить деньги в рынок ценных бумаг или дать кредиты экспортно-ориентированным предприятиям, чем работать с мелкими клиентами. К тому же такая ориентация объясняется тем, филиалы крупных банков удобны для перевода денежных средств в Москву, где находятся контрагенты большинства иркутских торговых фирм. Некоторые иркутские банки в свое время потеряли клиентов как раз из-за отсутствия такой услуги, как перевод денег в Москву за достаточно короткий срок (1-3 рабочих дня). Банк СБС-Агро после объединения с Агропромбанком России получил в наследство более 3000 его филиалов в различных регионах страны. Банк получил развитую сеть филиалов практически бесплатно и сразу. Поэтому он, напротив, намерен активизировать свою работу с физическими лицами, привлечь больше мелких клиентов. Это можно видеть по рекламе СБС-Агро в иркутской печати, в которой банк предлагает вклады «Пенсионный», «Акционер», кредиты студентам и др. Но в то же время ни один из московских банков не имеет филиалов в городах области. Обычно открывается только один филиал в центре региона, так как именно здесь концентрация финансовых ресурсов максимальна. Поэтому я предлагаю Востсибкомбанку позиционировать новые услуги таким образом: вклады и кредиты для физических лиц, проживающих как в г. Иркутске, так и в других городах Иркутской области. Так же предлагать новые услуги для предприятий области, которые осуществляют платежи в пределах региона. Это, например, может быть заработная плата шахтерам Востсибугля, оплата электроэнергии Иркутскэнерго, плата за доставку грузов ВСЖД и прочее. На этом рынке у банка еще нет конкурентов и, из-за дороговизны открытия филиалов, еще продолжительное время их не будет.

Ожидаемые результаты

В результате применения маркетинга в Востсибкомбанке я ожидаю увеличение числа клиентов, увеличения активов банка, диверсификации оказываемых услуг, а также появления имиджа банка, его лучшей узнаваемости в Иркутской области. Внедрение приемов маркетинга в работе всех подразделений банка позволит увидеть новые способы оказания услуг, получения прибыли. Если раньше банк ориентировался только на свой товар, то после перехода к рыночным отношениям банк должен ориентироваться на нужды и потребности клиентов. Если сегодня клиенты предпочитают вкладывать деньги на короткий срок, то нужно предлагать им «короткие» вклады, если клиент предпочитает более рискованные, но в то же время и более доходные инструменты, то следует предложить ему именно такие. Вообще, маркетинг должен подразумевать новую психологию мышления, новую мотивацию работников. И Востсибкомбанк, по-моему, просто обязан применять маркетинг в своей работе, так как его ближайшие конкуренты, а это Сбербанк, Инкомбанк, СБС-Агро, давно его уже применяют[15]. Если вовремя не стартовать вместе со всеми, то потом догнать будет очень сложно.

ЗАКЛЮЧЕНИЕ В работе рассмотрены принципы применения маркетинга в банковской деятельности. Отдельно посвящены разделы обоснованию применения маркетинга в банке, процессу и задачам организации маркетингового исследования, а также для каждой составляющей системы маркетинг-микс. При написании курсового проекта по причине отсутствия разнообразной литературы по этой теме я выдвигал свои собственные предложения, сомнения в утверждениях цитируемых авторов, некоторые формулы, а также возможность применения одного из направлений развития искусственного интеллекта – нейронных сетей. Хочу отметить, что я встречал примеры применения нейронных сетей только в статьях о московских банках, а в Иркутске я не знаю только одного человека, который о них что-то знает. Поэтому предложение о применении нейросетей исходит от меня лично. В второй части курсового проекта я рассмотрел возможности применения маркетинга в работе Акционерного Восточно-Сибирского Коммерческого Банка. Из-за отсутствия Отдела маркетинга в банке и не применения маркетинговых приемов в деятельности банка я ограничился общим обзором ситуации, описанием внешней среды банка и предложил собственное решение для организации службы маркетинга в ВСКБ.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации, 1996 год 2. Э.А. Уткин Банковский маркетинг, М.:Инфра-М, 1995 3. Андреев Н. Обострение банковского кризиса // Маркетинг, №5 1997 4. Банковский рейтинг //Профиль, №9 1998 5. А. Масалович, ТОРА-Центр, http://www.tora.ru/library/nnfin.htm 6. Кулагин В.Г. Карточная игра: «зарплатный проект» //Маркетинг в России и за рубежом, №9-10 1997 7. Маркова В. Маркетинг услуг, М.:Инфра-М,1995 8. Банковский рейтинг //КоммерсантЪ-Деньги, №10 1998 9. Н.А. Кузнецова Особенности маркетинга в сберегательном банке (информационно-аналитический обзор) //Банковские услуги, №4 1997 10. Банковский рейтинг //КоммерсантЪ-Деньги, №46 1997 [1] Андреев Н. Обострение банковского кризиса // Маркетинг, №5 1997

1 Профиль, №9 1998 [2] Профиль №9 1998 [3] Уткин Э.А. Банковский маркетинг М.:Инфра-М, 1995 с.60 [4] ГК РФ, статья 1012, п.1

[5] А. Масалович, ТОРА-Центр, http://www.tora.ru/library/nnfin.htm [6] Кулагин В.Г. Карточная игра: «зарплатный проект» //Маркетинг в России и за рубежом, №9-10 1997

[7] Маркова В. Маркетинг услуг, М.:Инфра-М,1995

|

||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-03-02; просмотров: 168; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.58.82.79 (0.12 с.) |