Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Учет расчетов с бюджетом по акцизам

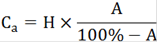

Налогоплательщики: 1. организации; . индивидуальные предприниматели; . лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом Российской Федерации. Отчетный период: календарный месяц Налоговые ставки для различных товаров разные как по величине, так и по виду: . на спирт, алкогольную продукцию, пиво, табачные изделия, бензин - твердые ставки за единицу измерения. Единицей измерения служат: 1 литр, 1 килограмм, 1 тонна, 1штука, 1000 штук; 1 лошадиную силу. . на ювелирные изделия - процентные ставки по отношению к их стоимости(включающую сумму акциза). В настоящее время установлены следующие налоговые ставки акцизных сборов, единые на всей территории РФ (см. Приложение №7). Объект налогообложения акцизами считаются: . для товаров, на которые установлены адвалорные ставки - стоимость подакцизных товаров, исходя из отпускных или рыночных цен без учета акцизов; . для товаров на которые установлены твердые(специфические) ставки - объем реализованных подакцизных товаров в натуральном выражении; . для товаров, ввозимых на таможенную территорию РФ - таможенная стоимость, увеличенная на сумму таможенных пошлин и таможенных сборов или объем ввозимых товаров в натуральном выражении. Источниками платежа служит выручка от реализации продукции. Начисление акцизов осуществляется в бухгалтерском учете с помощью проводок: Д 20, 41, 43, 62 - К 68 Если установлены проценты ставки, то сумма акциза определяется по следующей формуле:

где: Н - отпускная цена без акциза, которая включает в себя себестоимость и планируемую прибыль А - ставка акциза в % Общая формула подакцизной продукции (без учета налога с продаж) будет выглядеть следующем образом:

где: Ц - цена С - себестоимость П - планируемая прибыль Для табачной продукции и алкогольной продукции с содержанием этилового спирта более 9% объема существуют специальные марки акцизного сбор, которые наклеиваются на данную продукцию. Марки приобретаются предприятием-изготовителем в налоговом органе и являются соответствующим авансовым взносом акцизного сбора. Предприятие обязаны вести раздельный учет подакцизной маркированной и немаркированной продукции.

После определения суммы налога производится начисление и перечисление налога в бюджет: . Начислен акциза по соответствующим операциям: Д 20, 41, 43 (…) - К 68/акцизы . Перечислены акцизы в бюджет: Д 68/акцизы - К 51

Учет земельного налога

Налогоплательщики: организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Налоговый период: календарный год(Отчетный период: квартал, полугодие, девять месяцев год). Налоговая ставка: Устанавливается нормативными правовыми актами представительных органов муниципальных образований. Для Санкт-Петербурга установлены ставки в размере: - 0,004 процента от кадастровой стоимости участка в отношении земельных участков, отнесенных к землям в составе зон сельскохозяйственного использования в поселениях и используемых для сельскохозяйственного производства; 0,042 процента от кадастровой стоимости участка в отношении земельных участков: · занятых, объектами жилищного фонда и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса), гаражами или приобретенных (предоставленных) для жилищного строительства; · приобретенных (предоставленных) для личного подсобного и дачного хозяйства, садоводства, огородничества или животноводства; 1,5 процента от кадастровой стоимости участка в отношении прочих земельных участков. Объект налогообложения: Объектом налогообложения признаются земельные участки, расположенные в пределах Санкт-Петербурга. Не являются объектами налогообложения земельные участки: 1. изъятые из оборота в соответствии с законодательством РФ; 2. ограниченные в обороте, которые заняты особо ценными объектами культурного наследия, историко-культурными заповедниками, объектами археологического наследия;

. предоставленные для обеспечения обороны, безопасности, нужд таможни; . ограниченные в обороте в пределах лесного фонда; . занятые находящимися в госсобственности водными объектами в составе водного фонда; . предоставленные федеральным государственным учреждениям системы Росрезерва для формирования, хранения и обслуживания запасов. Налоговая база определяется как кадастровая стоимость земельных участков по состоянию на 1 января года, являющегося налоговым периодом. Налоговая база определяется отдельно по каждому земельному участку и по каждой доле в праве общей собственности на земельный участок с учетом категории налогоплательщиков и конкретных налоговых ставок. Организации определяют налоговую базу самостоятельно на основании государственного земельного кадастра. Физические лица, являющиеся индивидуальными предпринимателями, определяют налоговую базу самостоятельно в отношении земельных участков, используемых ими в предпринимательской деятельности на основании государственного земельного кадастра. Для всех физических лиц - налогоплательщиков налоговая база определяется налоговыми органами на основании сведений из государственного земельного кадастра, органа, регистрирующего права на недвижимое имущество и сделок с ним и органами муниципальных образований. Налоговые органы направляют физ. лицу - налогоплательщику соответствующее налоговое уведомление. Налог и авансовые платежи по налогу уплачиваются по месту нахождения земельных участков. Индивидуальные предприниматели должны сдавать налоговые декларации и расчеты авансовых платежей только по земельным участкам, используемым в предпринимательской деятельности. Налог по истечении налогового периода, т.е. календарного года, уплачивают не позднее 1 февраля следующего года с представлением налоговой декларации. После определения налогооблагаемой базы производится начисление и перечисление налога в бюджет: . Начислен земельный налог: Д 26 - К 68/земельный налог 2. Уплачен земельный налог Д 68/земельный налог - К 51

|

||||||

|

Последнее изменение этой страницы: 2020-03-02; просмотров: 174; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 52.15.70.191 (0.008 с.) |

- сумма акциза;

- сумма акциза;