Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Построение эффективных систем контроля за движением запасов.

Основной задачей контролирующих систем является своевременное размещение заказов на пополнение запасов и вовлечение в хозяйственный оборот излишне сформированных их видов. Среди систем контроля за движением запасов наиболее широкое применение получили метод Парето и система А-В-С. Согласно методу Парето (20/80) 20% объектов, с которыми обычно приходится иметь дело, дают, как правило, 80%-ный результат. На складе применение метода Парето позволяет минимизировать количество передвижений посредством разделения всего ассортимента на 2 группы: 1) требующие большого количества перемещений, и 2) к которым обращаются достаточно редко. АВС – анализ это инструмент, который позволяет изучить товарный ассортимент, определить рейтинг товаров по указанным критериям и выявить ту часть ассортимента, которая обеспечивает максимальный эффект. Ассортимент обычно анализируется по двум параметрам: объем продаж (реализованное количество) и получаемая прибыль (реализованная торговая наценка). ABC-анализ — анализ товарных запасов путём деления на три категории: группа А – 20% позиций ассортимента дает 80% товарооборота; группа В – 30% позиций ассортимента дает 15% товарооборота; группа С – 50% позиций ассортимента дает 5% товарооборота. Существует множество способов выделения групп в ABC-анализе. Группа А – очень важные товары, они всегда должны присутствовать в ассортименте; Группа В – товары средней степени важности; Группа С – наименее важные товары.

5. В современной хозяйственной практике дебиторская задолженность классифицируется по следующим видам: · дебиторская задолженность за товары, работы, услуги; · дебиторская задолженность по расчетам с бюджетом; · дебиторская задолженность по расчетам с персоналом; · прочие виды дебиторской задолженности. Среди перечисленных видов наибольший объем дебиторской задолженности предприятий приходится на задолженность покупателей за отгруженную продукцию. Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотным капиталом и маркетинговой политики организации, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

Управление дебиторской задолженностью подразумевает: • выработку политики управления и принципов формирования; • планирование дебиторской задолженности, ее лимитов и нормативов; • формирование оптимальных форм расчетов с покупателями, максимальное использование предоплаты, аккредитивов; оформление большей доли дебиторской задолженности возможно векселями; • ранжирование задолженности по срокам, в т.ч. по декадам и месяцам; • формирование взаимоприемлемых сроков расчетов; постоянный контроль за практикой расчетов с контрагентами; • постоянный мониторинг влияния дебиторской задолженности на финансовую устойчивость предприятия; • стимулирование досрочной и своевременной оплаты за продукцию через введение системы поощрений и санкций за несвоевременную выплату дебиторской задолженности; • оперативный анализ и контроль за эффективностью управления текущей дебиторской задолженностью; • отбор состава клиентов как форму снижения риска появления дебиторской задолженности. Коэффициента отвлечения оборотных активов в дебиторскую задолженность, который рассчитывается по следующей формуле: КОАдз = Коэффициент просроченности дебиторской задолженности рассчитывается по следующей формуле: КПдз = где КПдз — коэффициент просроченности дебиторской задолженности; Д3пр — сумма дебиторской задолженности, неоплаченной в предусмотренные сроки; ДЗ — общая сумма дебиторской задолженности предприятия.

Операционный (или трансакционный) остаток денежных активов формируется с целью обеспечения текущих платежей, связанных с производственно-коммерческой (операционной) деятельностью предприятия: по закупке сырья, материалов и полуфабрикатов; оплате труда; уплате налогов; оплате услуг сторонних организаций и т.п. Страховой (или резервный) остаток денежных активов формируется для страхования риска несвоевременного поступления денежных средств от операционной деятельности в связи с ухудшением конъюнктуры на рынке готовой продукции, замедлением платежного оборота и по другим причинам.

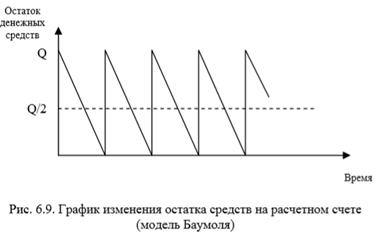

Инвестиционный (или спекулятивный) остаток денежных активов формируется с целью осуществления эффективных краткосрочных финансовых вложений при благоприятной конъюнктуре в отдельных сегментах рынка денег. Этот вид остатка может целенаправленно формироваться только в том случае, если полностью удовлетворена потребность в формировании денежных резервов других видов. Компенсационный остаток денежных активов формируется в основном по требованию банка, осуществляющего расчетное обслуживание предприятия и оказывающего ему другие виды финансовых услуг. Он представляет собой неснижаемую сумму денежных активов, которую предприятие в соответствии с условиями соглашения о банковском обслуживании должно постоянно хранить на своем расчетном счете. Политика управления денежными активами – комплекс мероприятий по оптимизации денежной массы предприятия, о сновной целью которых является поддержание достаточного объема денежных средств для обеспечения постоянной платежеспособности предприятия. Важной задачей финансового менеджмента в процессе управления денежными активами является обеспечение эффективного использования временно свободных денежных средств, а также сформированного инвестиционного их остатка. Методы управления денежными средствами предусматривают: 1) синхронизацию денежных потоков. Это направление оптимизации денежных потоков предприятия призвано обеспечить необходимый уровень его платежеспособности в каждом из интервалов перспективного периода при одновременном снижении размера страховых резервов денежных активов. 2) использование денежных средств в пути. Денежные средства в пути это разница между остатком денежных средств, отраженным в текущем счете фирмы и проходящим по банковским документам. 3) ускорение денежных поступлений; 4) пространственно-временную оптимизацию банковских расчетов; 5) контроль выплат; Оптимизация денежных потоков представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления его хозяйственной деятельности. Оптимальное сальдо денежных средств включает в себя соотношение между издержками неиспользованных возможностей содержания очень большого количества денег (вынужденные издержки) и издержками содержания очень маленького запаса. Величина этих издержек существенно зависит от политики оборотного капитала компании. В западной практике наибольшее распространение получили две модели определения оптимальной величины денежных средств - модель В. Баумоля (1952 г.) и модель Миллера-Орра. (1966 г.). Первая модель предполагает, что предприятие начинает работать, имея максимальный и целесообразный для него уровень денежных средств, и затем постоянно расходует их в течение некоторого периода времени. Все поступающие средства от продажи продукции предприятие вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается, т.е. становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график. Модель Баумоля проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы.

Вторая модель (М. Миллера и Д. Орра) может использоваться, когда денежные выплаты являются неопределенными. По этой модели предлагается устанавливать верхний и нижний пределы для остатка денежных средств на расчетном счете. Если запас денежных средств достигает верхнего предела происходит перевод денег в рыночные ценные бумаги, когда достигается нижний предел - ценные бумаги конвертируются в денежные средства.

Данная модель помогает ответить на вопрос: как предприятию следует управлять денежным запасом, если невозможно предсказать каждодневный отток или приток денежных средств. В России данные модели практически не применимы ввиду сильной инфляции, анормальных учетных ставок, неразвитости рынка ценных бумаг и т.п.

|

|||||||

|

Последнее изменение этой страницы: 2017-02-07; просмотров: 131; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.141.31.209 (0.008 с.) |