Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Эффективность долговременных инвестиций

Благодаря инвестициям в производстве используются достижения НТП, а при вложениях в долговременные объекты (в основные средства) достижения НТП фиксируются на длительное время. Поэтому выбор наиболее эффективного варианта долговременных вложений на предпроектной стадии (стадии планирования) производится с более высокой вероятностью риска, чем при обосновании кратковременных вложений. Экономический эффект от долговременных инвестиций многогранен: он может быть получен в результате прироста продукции, повышения ее качества продукции, что выражается в росте цены реализации, снижения уровня издержек, уменьшения удельных (в расчете на единицу мощности или продукции) долговременных инвестиций. Эффект от повышения качества продукции улавливается при использовании более высоких цен для оценки стоимости продукции. Снижение уровня издержек может происходить вследствие роста масштаба производства или при неизменном количестве продукции, но изменении структуры себестоимости таким образом, что несмотря на некоторое увеличение материальных затрат, достигается более существенное снижение затрат по статье "оплата труда". На рис. 15.1 приведена схема образования экономического эффекта в результате замены сельскохозяйственной машины более мощной и поэтому позволяющей повысить производительность труда.При этом учитывается изменение только затрат, необходимых для работы машины - эксплуатационных издержек. Эксплуатационные издержки являются частью себестоимости продукции и поэтому их экономия означает прирост прибыли (ΔPr) на ту же величину, на которую снизится себестоимость. Отношение ΔPr/ΔК по существу аналогично выражению r – коэффициенту рентабельности и характеризует размер дополнительной прибыли на 1 рубль долговременных инвестиций или рентабельность долговременных инвестиций. В России до перехода к рыночной экономике выражение ΔPr/ΔК (при сравнении вариантов) и Pr/К (при оценке общей эффективности) называли коэффициентом эффективности капиталовложений и этим ограничивались при определении эффективности капиталовложений. Срок окупаемости капиталовложений определялся как К/Pr, то есть был равен обратному значению коэффициента эффективности. При этом не учитывалось накопление экономического эффекта за время эксплуатации долговременного объекта и не допускалась альтернативность инвестиций (о целесообразности вложений в производство даже не ставился вопрос).

Рис. 15.1. Схема образования экономического эффекта от замены старой машины на новую

Рекомендации и методические указания предусматривают выполнение следующих положений при экономической оценке инвестиционного проекта: · выбор базового варианта для сравнения с новым; · оценка эффективности по комплексу частных показателей, характеризующих экономию труда и материальных ресурсов на единицу работы или продукции; · оценка эффективности по показателю «экономия эксплуатационных издержек» на единицу работы или продукции; · расчет коэффициента эффективности капитальных вложений и срока окупаемости. Главным положением, отражающим рыночные условия хозяйствования является расчет экономического эффекта не за один год, а суммы эффекта за длительный период, граница которого определяется сроком службы объекта. Преимуществами современного методического подхода к оценке капитальных вложений являются: · учет альтернативного вложения денежных средств в банк, поскольку такой вариант является тем крайним способом эксплуатации капитала, когда инвестором не определена более выгодная возможность вложений; · учет изменяющейся покупательной способности денег и в виде оценки инфляционных процессов, и при помощи определения упущенной выгоды; оценка сопоставимого размера поэтапных инвестиционных вложений, приведенных к моменту старта проекта и т.д. Однако накопленные мировым экономическим сообществом методические основы оценки инвестиций не учитывают специфику сельскохозяйственной отрасли, уделяя основное внимание финансовым рынкам и крупным промышленным вложениям. Более того, чаще всего практикуется оценка с позиции внешнего (постороннего по отношению к предприятию) инвестора-кредитора, но не самого предприятия, использующего инвестиции для производства. Например, при принятии решения о выделении инвестиционного кредита главным образом изучается проблема его возврата с процентами и только потом - эффективность его использования для предприятия. Все это отодвигает производственников на второй план по их значимости в инвестиционном процессе, позволяя развиваться, прежде всего, финансовому капиталу, уменьшая риск для кредиторов и оставляя предприятию-дебитору основную долю риска.

Финансисты оценивают эффективность инвестиций на основе баланса денежных потоков – потока инвестиционных вложений и потока выручки. Поэтому не отделяется эффект от капиталовложений (инвестиций в основные средства) и эффект от текущих вложений (инвестиций в оборотные средства). Между тем, при определении эффективности инвестиций в оборотные средства срок их использования учитывать не нужно, потому что он равен одному году, а срок использования основных средств несколько лет и сумма эффекта от капиталовложений в течение данного срока накапливается. ☼Учет фактора времени при оценке эффективности долговременных инвестиций Ежегодный эффект от долговременных инвестиций (прибыль) в один проект может быть использован для инвестирования других проектов. Размножение эффекта от первоначальных вложений называется мультипликацией эффекта, а сумма накоплекнной прибыли за срок эксплуатации объекта мультипликативным эффектом, который должен быть достаточным для возмещения первоначальных вложений и получения прибыли на 1 рубль инвестиций не ниже цены кредита. Есди используется кредит банка, то общая сумма прибыли должна быть не меньше, чем сумма кредита и выплаты за использование кредита (процентов за кредит). Данное условие выполняется путём расчета по формуле (15.3): ……

Prtmin = SP (1 + Ns)t - SP, (15.3 где – Prtmin – минимальная прибыль за срок эксплуатации объекта, необходимая для уплаты процентов за кредит руб.; SP – цена предложения, то есть инвестиции в долговременные объекты (капиталовложения), руб.; Ns – ставка процента за кредит; t – срок эксплуатации объекта, год. В формуле используется ставка процента за кредит (цена кредита) для того, чтобы учесть минимально допустимый уровень рентабельности инвестиций, то есть минимально допустимую прибыль на 1 рубль первоначальных вложений.

☼Проблема учета эффекта, получаемого от использования амортизационного фонда

Одним из источников собственных инвестиций является амортизационный фонд. Амортизационные отчисления расходуются на поддержание в прежнем размере основных средств, то есть обеспечивают простое воспроизводство. Амортизационные отчисления включаются в издержки производства и не показываются в источниках образования средств предприятия. Однако фонд амортизации иногда расходуют на увеличение основных средств и даже на пополнение оборотных средств, когда для этого недостаточно выручки. Таким образом, амортизационные отчисления могут быть использованы для увеличения средств производства в то время, когда основные средства, от стоимости которых произведены отчисления, еще работают. Поэтому для полноты учета эффекта от всех возможных инвестиций в формулу (15.3) следует включить амортизационные отчисления (А). К тому же амортизационные отчисления, наряду с прибылью, являются источником возврата кредита банка. С учетом амортизационных отчислений и экономического эффекта от использования амортизационных отчислений в качестве инвестиций получим формулу инвестиционного эффекта (Иэ):

Иэ = SP [(1 + Ns)t-1] + А [(1 + Ns)t-1]. (15.4) Принятие решения о целесообразности долговременных инвестиций основано на сравнении цены предложения с ценой спроса или нормы эффективности инвестиций со ставкой процента за кредит банка. ☼ Цена спроса на капитальные ресурсы

Цена спроса (DP) на капталовложения (на покупку основных средств, на строительство и т.п.) – максимально допустимая сумма капиталовложений, при которой норма эффективности инвестиций будет равна ставке процента за кредит. Цена спроса отражает максимально допустимый первоначальный вклад инвестиций и сумму первоначального вклада определяют как дисконтированную сумму ожидаемой за срок эксплуатации объекта прибыли. Дисконтирование – это приведение экономических показателей разных лет к сопоставимому во времени виду. В нашем случае необходимо привести сумму прибыли, накопленную к концу периода (срока эксплуатации) к началу осуществления инвестиций. Формулу DP получим на основе формулы Prt, если вместо SP подставим DP и решим относительно DP:

(15.5)

где Prt – ожидаемая сумма прибыли от вложений за срок эксплуатации объекта, руб. ожидаемая сумма прибыли определяется на основе прогнозных оценок количества реализуемой продукции, себестоимости единицы продукции и цены реализации. Выражение 1 /( 1 +Ns)t называется коэффициентом (нормой) дисконта (англ. discount – делать скидку). Если DP > SP, то имеет смысл инвестировать производство; если DP < SP, то долговременные инвестиции нецелесообразны. При DP = SP сумма прибыли будет равна кредиту банка с процентами. ☼ Норма (коэффициент) эффективности долговременных вложений

Коэффициент эффективности долговременных вложений показывает размер прибыли на 1 рубль долговременных инвестиций после их окупаемости. Формула его выводится из формулы Рrt. В формулу Рrt вместо Ns подставим ROR – норму эффективности долговременных инвестиций и решим относительно ROR:

ROR имеет тот же смысл, что и r: это – частное от деления прибыли на инвестиции. Из формулы видно, что если прибыль (Prt) превосходит цену предложения (SP), то подкоренное выражение будет больше единицы и значение ROR будет больше 0. Единица вычитается для того, чтобы за счет прибыли возместить долговременные инвестиции. Значит ROR – это коэффициент, характеризующий чистую экономическую эффективность долговременных инвестиций. Если ROR > Ns, то долговременные инвестиции достаточно эффективны. Если ROR < Ns, то долговременные инвестиции нецелесообразны. Если ROR = Ns, то при использовании кредита банка предпринимателю не останется прибыль. Выводы с использованием цены спроса или нормы эффективности не изменяются, потому что для расчета обоих показателей используются одинаковые параметры.

Нерешенные проблемы

Разработанные в мировой практике показатели оценки эффективности инвестиций не дают однозначного ответа. Поэтому возникают проблемы при принятии инвестиционного решения. Рассмотрим условный пример, имея в виду, что долговременные инвестиции считаются достаточно эффективными, если сумма прибыли после уплаты процентов за кредит, равная вложениям, накапливается за срок, который не превышает срок службы объекта.

Таблица 15.1. Образование экономического эффекта от долговременных инвестиций (условный пример)

Расчеты показывают, что при получении ежегодно прибыли на сумму 7005 руб. после уплаты процентов банку инвестиции в 20 000 руб. покроются прибылью за четыре года. Следовательно, можно брать кредит в 20 000 руб. при условии возврата через четыре года. Это означает, что срок окупаемости долговременных инвестиций равен четырем годам. Расчет чистой дополнительной прибыли в первый год эксплуатации объекта производят по формуле, полученной на основе формулы (15.2). Подставим цифры из вышеприведенного примера и получим ΔPr = Если же определить срок окупаемости путем деления долговременных инвестиций на сумму прибыли без вычета платы за кредит

Срок окупаемости – показатель, которого следует избегать. Он может привести к ошибке при принятии решения относительно проекта, потому что игнорирует поток денег после периода окупаемости (не оценивает полную выгоду), не отражает рыночную стоимость денег (не учитывает ставку процента). Следует также иметь в виду, что иногда критерии чистой прибыли (ΔPr) и нормы эффективности долговременных инвестиций (ROR) вступают в противоречие. Рассмотрим на условном примере два проекта (табл. 15.2).

Таблица 15.2. Сравнение экономической эффективности проектов на основе ROR и ΔPr (условный пример)

Из примера видно, что по значению ROR предпочтение следует отдать проекту "А", а по значению ΔPr – проекту "В". Окончательный выбор проекта зависит от цели, которую преследует предприятие – получить максимальную прибыль (ΔPr) или максимальную отдачу на единицу долговременных инвестиций (ROR).

15.7. Инвестиционный риск

Инвестиционный риск – поддающаяся измерению вероятность понести убытки или упустить выгоду в процессе инвестирования и в процессе эксплуатации объектов, создаваемых за счет инвестиций. Вероятность накапливается постепенно от начала инвестиционного процесса до момента получения прибыли. Моменты формирования риска встречаются как на этапе инвестиционного процесса, так и на этапах материализации инвестиций и использования объектов, появляющихся в результате материализации инвестиций. На каждом этапе проявляются специфические отношения, так как они формируются по разным поводам (см. рис. 15.2).

Рис. 15.2. Этапы формирования инвестиционного риска

На этапе взаимоотношений кредитора с заемщиком проявляются разные формы рисков в зависимости от целей, которые преследуют договаривающиеся стороны. Для заемщика имеет значение риск получения или неполучения средств, а также цена этих средств. Кредитор заинтересован в возвращении кредита в назначенный срок и получении прибыли. Риск кредитора зависит от возможности эффективного использования средств заемщиком и от непредвиденных обстоятельств. На этапе выбора наиболее эффективных инвестиционных проектов возможен риск ошибки в расчетах и ориентации на отсталую технологию. Данный риск зависит от профессионализма специалистов. На рынке ресурсов проявляется противоречие между продавцами и покупателями, а риск обусловлен несоответствием между качеством ресурсов и их ценами. Этому этапу соответствует риск того, что ресурсы будут куплены по завышенным ценам, а также риск получения низкокачественных ресурсов. Здесь же можно выделить риск несвоевременной поставки ресурсов либо непоставки вовсе. Покупкой ресурсов заканчивается инвестиционный процесс и начинается процесс использования ресурсов, но данные два этапа связаны друг с другом тем, что только по окончании процесса использования ресурсов инвестор сможет не только вернуть свои вложения, но и получить ожидаемый доход. Связь инвестиционного процесса и процесса использования ресурсов представлена на схеме. На этапе ввода в эксплуатацию риск связан с неготовностью персонала освоить проект, а также с соответствием проекта требованиям санитарного, экологического, пожарного и иного характера. На этапе организации эксплуатации ресурсов проявляется риск, связанный с отклонением производственных отношений от нормальных, а также риск неправильной организации не только производственных отношений, но и всего производственного процесса. При реализации продукции и получения прибыли возможен риск, вызванный отсутствием спроса на продукцию и продажей продукции по цене, не обеспечивающей прибыль, а кредитор заинтересован в получении прибыли. Изучение поэтапного формирования инвестиционного риска позволяет сделать вывод, что для определения вероятности его наступления должен применяться интегрированный показатель, а для каждого этапа определять вероятность риска частного характера.

Приложение к главе 15

ПРИЛОЖЕНИЕ 1

1.1. Понятие процента на вклад

Вкладывать деньги в производство – это все равно, что давать деньги в долг другому лицу. Давая деньги в долг, кредитор упускает возможность использовать их до момента возврата. Лицо, занимающее их и получающее такую возможность, должно выплатить компенсацию за ожидание кредитора. Обычно она выражается в форме процента. Процент представляет собой сумму, выплачиваемую или взимаемую за пользование деньгами. Он является компенсацией кредитору за упущенные возможности использования своих денег. Заемщик выплачивает процент за возможность выгодного вложения взятых взаймы средств. Размер полученного займа составляет основную сумму. Процент начисляется на основную сумму по определенной ставке или норме ежегодно. Если кредитор дает в долг 200 денежных единиц при норме 15 % в год, то полученная им величина процента составит ежегодно 200 ´ (15/100), или 200 ´ 0,15 = 30. Если заемщиком является сельскохозяйственное предприятие или отдельный предприниматель, то кредитором в России чаще выступает коммерческий банк.

1.2. Начисление сложного процента

Предположим, мы положили 100 денежных единиц на срочный вклад в банке, приносящий сложный процент при ставке 10 % в год. К концу первого года за него будет начислен процент, равный 10 денежным единицам. Если мы добавим полученную сумму процента к первоначальной сумме вклада, то получим новую величину вклада, которая составит 110 денежных единиц на начало следующего года. К концу второго года новая сумма вклада (110 единиц) принесет процент, величиной 11 денежных единиц, благодаря чему размер суммы к началу третьего года составит 121 денежную единицу. Таким образом, первоначальная сумма возрастает на сумму процентов, начисляемых через определенные промежутки времени. Каждый раз процент выплачивается исходя из новой величины суммы вклада, которая увеличивается по сравнению с предыдущими периодами. Следовательно, растет не только сумма вклада, но и размер процента. Процесс роста суммы вклада за счет накопления процентов называется начислением сложного процента. Почему процент называется сложным? Потому что начисленный в конце года доход (процент) прибавляется к сумме вклада на начало года, и в следующем году доход (процент) будет начисляться уже на увеличенный вклад. Для закрепления рассмотрим следующий пример:

Цифры в колонке "размер процента в конце года при ставке 10 %" представляют собой сложный процент, получаемый в конце каждого года в расчете на первоначальную сумму вклада 100 денежных единиц при ставке 10 % в год. Цифры в колонке "сумма вклада в начале года" показывают сумму вклада с начисленным сложным процентом, полученным в конце 1, 2, 3 и 4-го года. Суммы вклада в начале 2, 3, 4 и 5-го года (110; 121; 133,1; 146,41) представляют собой будущую величину текущего вклада в 100 денежных единиц при ставке 10 % в год и называются стоимостью, приведенной к будущему периоду, или будущей стоимостью. При начислении сложного процента мы находим будущую стоимость путем умножения текущей стоимости на сумму (1 + ставка процента) на количество периодов (месяцев, лет), для которых делаем расчет. Обозначим через F –будущую стоимость, P – текущую стоимость, Ns – ставку процента, t – число лет, тогда: F = P ´ (1 + Ns)t. (15.6) При начислении сложного процента мы рассчитываем, во что превращается определенная сумма денег при любых положительных темпах ее прироста.

ПРИЛОЖЕНИЕ 2

2.1. Дисконтирование

Предприниматель осуществляет покупку капитального товара (или строит здание, сооружение), исходя из сравнения ожидаемого дохода, который он получит от использования данного капитального товара (трактора, комбайна, здания и т.п.), и затрат на его приобретение (возведение) и эксплуатацию. Для того чтобы решить вопрос, какую сумму следует заплатить за основное средство сейчас, чтобы через определенный срок его эксплуатации иметь желаемый доход, предварительно введем понятие дисконтированной стоимости. Дисконтирование – это приведение экономических показателей разных лет к сопоставимому во времени виду. Следовательно, дисконтирование есть процесс обратный начислению процентов. При дисконтировании мы узнаем, сколько сейчас стоит известная в будущем сумма денег. Дословно дисконт (discount) означает скидку, процент скидки, компенсацию за ожидание, преуменьшение. Таким образом, при дисконтировании мы находим текущую стоимость по формуле:

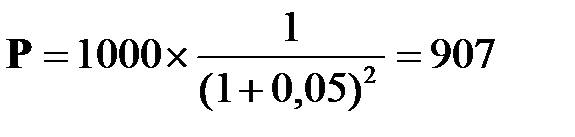

Сравним формулы (15.6) и (15.7): при начислении сложного процента мы умножаем текущую стоимость на ( 1 + Ns)t, тогда как при дисконтировании мы умножаем будущую стоимость на коэффициент дисконта Сущность дисконтирования наиболее просто понять на примере получения дохода от вложения денег в банк. При этом решается следующая проблема, какую сумму P нужно потратить сейчас, чтобы через какой-то период времени получить определенный доход, например F = 1000 рублей. Пусть процентная ставка равна Ns = 5 %. Тогда вкладчик должен внести в банк " P " рублей и через год он получит с учетом 5 % годовых P ´(1 + 0,05), а эта величина по условию и должна составлять 1000 рублей, то есть P ´(1 + 0,05) = 1000. Отсюда найдем сумму первоначального вклада:

Именно эта сумма и есть дисконтированная величина тысячи рублей. А какую сумму P должен вложить вкладчик, чтобы получить F = 1000 руб. через два года?

Отсюда можно сделать следующий вывод: дисконтированная стоимость (P) любой суммы F через определенный период t при процентной ставке Ns может быть найдена по формуле (15.7).

Глава 16

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-28; просмотров: 237; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.163.58 (0.095 с.) |

. (15.6)

. (15.6) . (15.7)

. (15.7) , то есть величину, обратную ( 1 + Ns)t.

, то есть величину, обратную ( 1 + Ns)t. руб.

руб. руб.

руб.