Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Метод включения затрат в себестоимостьСтр 1 из 5Следующая ⇒

В рамках метода включения затрат в себестоимость на каждое изделие или услугу, для которого рассчитываются затраты относится определенная часть накладных затрат всей организации Для обоснованного расчета доли накладных затрат на изделие, а также для удобства учета, их распределяют по ЦЕНТРАМ ЗАТРАТ, которые фактически представляют собой направления деятельности организации. Такие точки (центры) сведения затрат позволяют также проводить сравнения с бюджетом (для контроля) и определять долю накладных затрат на изделие или услугу. Некоторые накладные затраты приходится распределять между центрами затрат в некоторой, пока не определенной пропорции. Не исключается вариант распределения затрат поровну между различными видами изделий. Также используются варианты распределения накладных затрат: а) с учетом количества изделий б) затрат времени на производство определенного вида изделия в) пропорционально величине прямой заработной платы г) пропорционально стоимости материалов

Маргинальный метод Позволяет избавиться от главной проблемы предыдущего метода – как, по какому критерию распределить ПЗ. Сама постановка вопроса свидетельствует об отсутствии 100 % объективности. В маргинальном методе оперируют выручкой и прямыми или переменными затратами. Маргинальная прибыль (МП) – это величина, которая остается после вычитания переменных затрат из выручки от реализации

МП должна быть достаточно большой для покрытия ПЗ и для формирования прибыли. При решении задач может оказаться, что МП не хватит для покрытия ПЗ, в таком случае компания понесет убытки на этой операции, но: во-первых, не такие большие, как в случае отсутствия МП вообще; во-вторых, такая ситуация оказывается интереснее в случае, если рассматриваются различные изделия и тогда видно, какая доля МП может формировать ПЗ предприятия; в-третьих, если МП все-таки хватает на покрытие ПЗ в точности, то мы выходим на уровень нулевой прибыли (УНП). Его т.о. и можно рассчитать: ПЗ известны, значит МП должна составлять ту же величину, ее мы и получаем, оперируя выручкой от реализации и переменными затратами.

При использовании маргинального метода, если мы рассчитаем УНП, то для расчета чистой прибыли (пессимистический вариант или убытков) для др. объема работ, нам не придется проводить его полностью. Все, что потребуется – это вычислить превышение реального объема реализации над УНП и полученный результат умножить на удельную МП.

Для расчетов мы использовали так наз. коэффициент отношения МП к выручке от реализации. Он показывает, как изменение объема реализации может повлиять на прибыль.

Маргинальный метод может оказаться полезным при оценке соотношения между постоянными и переменными затратами И выручкой. Финансовые менеджеры наз. такое соотношение «операционный левераж» (ОЛ).

Он нас интересует вот почему: Относительный уровень постоянных и переменных затрат в структуре общих затрат влияет на степень изменения чистой прибыли при изменении объема продаж и соответственно выручки (или какого-либо др. выходного показателя). Т.о. соотношение между прибылью и объемов продаж зависит от ОЛ: чем больше ПЗ в сравнении с переменными, тем больше ОЛ.

* Примечание: иногда обобщают и дают такое определение ОЛ: это показатель, характеризующий соотношение между прибылью и объемом продаж. И тогда:

* Примечание по маргинальной прибыли:

– Все факторы остаются неизменными – Все зависимости линейны – Расчет производится для релевантного диапазона – Ассортимент продаваемой продукции не меняется, либо продается только один товар Релевантный диапазон (характерный) – это тот диапазон величины продаж, при котором ПЗ не увеличиваются. Когда это происходит, то говорят о формировании нового релевантного диапазона.

Для решения проблемы: – Определяют удельную МП – Результат делят на количество единиц измерения данного вида сырья (кг, л)

– Выбирают изделие с наибольшей МП на единицу ограничивающего фактора

«Финансовые и коммерческие расчеты»

Понятие «процентные деньги»

Под процентными деньгами или процентами понимают абсолютную величину дохода от предоставления денег в долг в любой из форм: – Выдача денежной ссуды – Продажа в кредит – Помещение денег на сберегательный счет – Учет векселя – Покупка сберегательного сертификата, облигаций и т.д.

Какой бы вид не имели проценты, это всегда конкретное проявление экономической категории ссудный процент Для определения его величины используют договорную процентную ставку, т.е. отношение суммы процентных денег, выплачиваемых за фиксированный отрезок времени, к величине ссуды. Если ставка измеряется в виде десятичной дроби, то в контракте ее фиксируют с точностью до 1/16 и точнее. В формулах вычисления делают подстановку в долях. В финансовом количественном анализе процентные ставки применяются не только как инструмент приращения суммы долга, но и в более широком смысле – как измерители степени доходности (эффективности) финансовых операций вне зависимости от того, имел или нет место процесс передачи денежных средств и нарастания суммы долга. В зависимости от формы осуществления финансовой операции или от условий контракта, используют различные концепции начисления процента – на базе простой и сложной ставок процента, КОТОРЫЕ ОТЛИЧАЮТСЯ ДРУГ ОТ ДРУГА БАЗОЙ ДЛЯ НАЧИСЛЕНИЯ ПРОЦЕНТА.

Простая ставка процента

Если ставка процента применяется к постоянной исходной базе на протяжении всего периода договора, то говорят об использовании простой процентной ставки. Под наращенной суммой ссуды (долга, депозита и т.д.) понимается ее первоначальная сумма вместе с начисленными на нее процентами к концу срока. Наращенная сумма определятся умножением первоначальной суммы на множитель наращения, который показывает во сколько раз наращенная сумма больше первоначальной суммы. Для записи формул используют следующие общепринятые обозначения: I – проценты за весь срок P – первоначальная сумма S – наращенная сумма, т.е. P + I i – ставка процента

Начисление процентов за один период:

За n периодов:

Процесс изменения суммы долга с начисление простых процентов описывается арифметической прогрессией, члены которой:

Формула для расчета наращенной суммы по простой процентной ставке имеет вид:

* Примечание: выделяют три варианта расчета процентов:

Дифференцирование по простой ставке процента

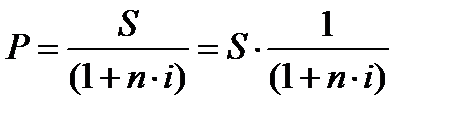

Финансовый менеджер может столкнуться с задачей, обратной определению наращенной суммы – по заданной сумме S, которую следует уплатить через время n нужно определить сумму полученной ссуды, т.е. P.

Ситуация для такого рода расчетов – разработка условий контракта, удержание процентов сразу при выдаче ссуды и др. В таких случаях говорят, что сумма S, дисконтируется, а сам процесс начисления и удержания процентов вперед наз. учетом. Проценты в виде разницы S – P = D, наз. дисконтом

Термин «дисконтирование» употребляется и в более широком смысле – как средство определения любой стоимостной величины на некоторый момент времени при условии, что в будущем она составим величину S, вне зависимости от того, имела ли место финансовая операция, предусматривающая начисление процента или нет. Величину P, найденную дисконтированием S, наз. приведенной (P’)

С помощью дисконтирования учитывается фактор времени. Формулу расчета величины P получаем из базовой ф. расчета наращенной суммы:

* Примечание: если n ≠ целому числу лет, тогда:

где t – число дней сделки k – временная база, т.е. число дней в году

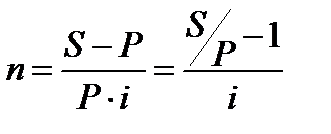

Определение продолжительности ссуды: в годах:

1)

2)

в днях:

3)

4)

где d – учетная ставка

|

|||||||

|

Последнее изменение этой страницы: 2016-12-13; просмотров: 152; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.17.79.60 (0.022 с.) |

- множитель наращения

- множитель наращения , отсюда:

, отсюда: (формула математического дисконтирования)

(формула математического дисконтирования) - множитель дисконтирования. Показывает, какую долю составляет P в S.

- множитель дисконтирования. Показывает, какую долю составляет P в S.