Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Двухфазная модель экономического цикла.⇐ ПредыдущаяСтр 25 из 25

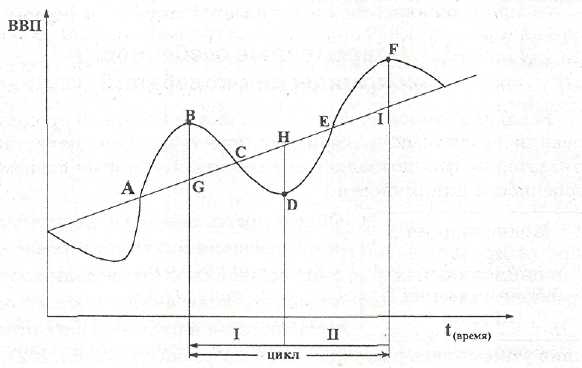

При описании фазовой структуры самой цикличности современные ученые-экономисты обычно используют другой вариант, отличающийся от классического. В этом варианте цикл распадается на следующие элементы: 1) пик – точка, в которой реальный выпуск продукции достигает наивысшего объема; 2) сокращение – период, в течение которого наблюдается снижение объема выпуска продукции и который заканчивается дном, или подошвой); 3) дно, или подошва – точка, в которой реальный выпуск продукции доходит до наименьшего объема; 4) подъем – период, в течение которого наблюдается рост реального выпуска продукции). При подобном структурировании экономического цикла только две основные фазы: восходящая и нисходящая, т.е. подъем и сокращение производства, его «взлет» и «падение» (рис. 16.3). Представленная на графике волнообразная кривая отражает циклические колебания объема производства (ВВП) с пиками B и F и низшей точкой спада (дном) D. Временной интервал между двумя точками, находящимися на одинаковых стадиях колебаний (в данном случае между точками B и F), определяется как один период цикла, состоящего, в свою очередь, из двух фаз: нисходящей (от B до D) и восходящей (от D до F). При этом волнообразная кривая циклических колебаний располагается на графике вокруг прямой линии так называемого «векового» тренда, изображающей долговременную тенденцию экономического роста валового внутреннего продукта и имеющей положительный наклон (линия тренда всегда идет в направлении с «юго-запада» на «северо-восток»).

Рис. 16.3. Современная двухфазная модель экономического цикла:

В ходе рассмотрения конкретных элементов и периодов цикличности в экономической литературе используется достаточно пестрая терминология, отличающаяся порой по содержанию от определений классических фаз цикла. В частности, это относится к таким понятиям, связанным с нисходящей фазой цикла, как депрессия, рецессия, стагнация и стагфляция. Термин депрессия отождествляется, например, с длительным, продолжающимся несколько лет спадом производства, который сопровождается высоким уровнем безработицы. Отсюда и мировой кризис 1929-1933 гг. получил название «великой депрессии». Под рецессией понимается также спад производства, но наблюдаемый в течение шести или более месяцев подряд. Период спада, характеризуемый застойными явлениями в экономике, нередко называют стагнацией, а в случае переплетения кризисных процессов с ускорением инфляции (рост цен) он обозначается гибридным понятием стагфляция.

Основные типы циклов В табл. 16.1 приведены основные типы циклов, которые рассматривались различными экономистами современности и прошлых лет. Таблица 16.1 Основные типы циклов

Раньше всего экономисты выделили цикл длительностью 7-12 лет, который называется у разных авторов по-разному: «бизнес-цикл», «торговый цикл», «промышленный цикл», «большой цикл». Впоследствие этот цикл получил имя французского экономиста Клемента Жугляра (1819-1908), который одним из первых подробно изучил его. Для дальнейшего изучения цикла Жугляра американский экономист Э. Хансен, кроме больших, также выделяет малые циклы. При этом он имеет ввиду то, что в фазе экспансии делового цикла могут происходить малые рецессии, а во время больших спадов – малые экспансии. В период с 1865 по 1938 гг. Хансен выделил 7 больших и 11 малых циклов. Американские экономисты Уэсли Митчелл (1874-1948) и Джозеф Китчин (1861-1932) рассматривали короткие циклические колебания (волны) длиной от 2 до 4 лет (циклы Китчина ). Они объясняли эти колебания изменениями в объеме товарных запасов. В 1930-е годы в США экономисты Дж. Риггольмен, В. Ньюмен, Венцлик и Лонг исследовали объемы инвестиций в жилищное строительство в разные годы и обнаружили, что колебания этих инвестиций происходят циклично. То есть за интервалами роста следовали спады в строительстве. Причем наряду с жилищным строительством стало рассматриваться также нежилищное. Было замечено, что эти колебания имеют длину приблизительно 20 лет. Тогда появился термин «строительный цикл», названный циклом Кузнеца в честь американского ученого С. Кузнеца (1901-1985), который подробно изучил «строительные циклы» в своей работе «Национальный доход». После выхода в свет работы Кузнеца термин «строительный цикл» был заменен термином «цикл Кузнеца», или «длинные колебания». Происхождение «длинных колебаний» экономисты объясняют цепочкой: доход → иммиграция → жилищное строительство → совокупный спрос → доход. Э. Хансен выделяет четыре строительных цикла в период с 1864 по 1934 г.

Многие экономисты, в том числе Шпитгоф, Шумпетер, Митчелл, Кондратьев, Войтинский и др., обобщили статистический материал и заметили, что экономика подвержена долгосрочным циклическим колебаниям длиной в 40 – 60 лет. Эти долгосрочные циклы были названы циклами Кондратьева в честь русского ученого Н. Д. Кондратьева, внесшего огромный вклад в изучение длинных волн. Некоторые исследователи, в том числе Дж. Модельски и У. Томпсон, выделяют следующие волны Кондратьева: 930 – 990 – 1060 – 1120 – 1190 – 1250 – 1300 – 1350 – 1430 – 1494 – 1540 – 1580 – 1640 – 1688 – 1740 – 1792 – 1850 – 1914 – 1973 – 2026 гг. Существуют четыре основные версии относительно происхождения долгих волн: · технические новшества и усовершенствования; · государственные военные расходы; · золото и явления денежного обращения; · явления в области сельского хозяйства. Большинство экономистов, в том числе такие крупные исследователи циклов, как Н. Д. Кондратьев и Э. Хансен, придерживаются первой теории происхождения долгих волн. Они считают, что такие технические нововведения и прорывы, как железнодорожное строительство (1845-1875 гг.), трамвайный транспорт, телефонная связь, электроэнергетика и автомобильная индустрия (1900-1929 гг.) дают начало, импульс для повышательной фазы цикла Кондратьева. Кроме того, некоторые исследователи, в том числе Э. Хансен, полагают, что наряду с техническими нововведениями, причинами длинных волн являются также войны. Теории экономических циклов Теории внешних факторов. Основателем этого направления является английский экономист У.С. Джевонс, который связал экономический цикл с 11-летним солнечным циклом. Джевонс распространял теорию о влиянии солнечных пятен на цикл только на урожайность и сельское хозяйство. Его сын Х.С. Джевонс распространил влияние солнечной активности на занятость, а Х.М. Мор разработал общую теорию солнечной активности. Хотя никто из современных экономистов не считает данную теорию серьезной, у нее были свои последователи. Например, японский экономист С. Одзи исследовал циклическое развитие Японии и пришел к заключению, что в период с 1885 по 1984 гг. произошло девять 11-летних солнечных циклов, которые совпали с промышленными. Другой исследователь – Симанака считает, что цикл Кузнеца равен двум солнечным циклам (22 года), а цикл Кондратьева – пяти солнечным циклам (55 лет). Теория Троцкого и современных «неомарксистов». В 1921 г., независимо от Н.Д. Кондратьева, Л. Троцкий выдвинул собственную теорию относительно длинных волн. В период с 1781 по 1921 гг. он выделил 5 циклов, причем Троцкий полагал, что волны не зависят от экономических факторов, а являются результатом обострения классовой борьбы в капиталистическом обществе. Среди современных экономистов – последователей Л. Троцкого можно выделить бельгийского экономиста Э. Мандела.

Монетарная теория. Монетарную теорию цикла наиболее полно изложили Р. Хоутри и Ф. Хайек. Для монетаристов цикл – это чисто денежное явление. То есть они считают, что циклы имеют денежную природу. Во время экспансии наблюдается увеличение спроса, т. е. увеличение денежной массы в обращении и скорости обращения денег. Результатом же уменьшения денежной массы и скорости обращения денег является недостаточный совокупный спрос и соответсвенно падение производства и занятости. Таким образом, монетаристы полагают, что цикл – это уменьшенная копия инфляции и дефляции. Они утверждают, что экономические колебания не могут быть вызваны неденежными факторами: если бы удалось стабилизировать денежное обращение, то цикла не было бы, но этого не происходит, так как денежной системе присуща нестабильность. Теория перенакопления. Сторонники этого подхода считают, что структурный кризис в экономике является причиной того, что экономика развивается циклично. Они полагают, что отрасли, производящие капитальные блага, являютя наиболее нестабильными. Объемы производства в этих отраслях меняются значительно больше, чем в отраслях, производящих потребительские товары. Эти колебания приводят к цикличности развития рыночной экономики. Теория недопотребления. Родоначальником этой теории является швейцарский экономист Ж. Сисмонди. Сторонники данной теории считают, что периодические кризисы в рыночной экономике являются результатом недостатка потребления, который в свою очередь является последствием чрезмерных сбережений, вызванных неравномерным распределением доходов в обществе. Таким образом, последователи теории недопотребления полагают, что основной причиной цикличности развития рыночной экономики является чрезмерная поляризация классов по доходу в капиталистическом обществе. Теория инвестиций в основной капитал. Несмотря на многообразие подходов к объяснению природы экономического цикла, большинство экономистов придерживаются теории инвестиций в основной капитал, разработанной П. Самуэльсоном в 1939 г. В своей теории Самуэльсон использовал модель мультипликатора-акселератора, разработанную им и английским экономистом Дж. Хиксом.

Вначале поясним понятие эффекта акселератора. В процессе производства предприниматели стараются поддерживать некую определенную пропорцию между капиталом и реализованной готовой продукцией. На макроэкономическом уровне эта пропорция выражается следующим образом: капитал/доход, т.е. K/y. Это отношение называется коэффициентом капиталоемкости. Изменение в объеме продаж или в совокупном доходе повлечет за собой пропорциональное изменение в объеме капитала. Например, если коэффициент капиталоемкости составляет 3, то при изменении дохода на 1 у. е. объем чистых инвестиций должен равнятся 3 у. е. Таким образом, можно наблюдать кратное увеличение капитала при любом изменении в объеме продаж или в совокупном доходе. Эффект же мультипликатора-акселератора состоит в совмещении эффектов мультипликатора и акселератора. Допустим, имеет место автономные инвестиции в размере 2 у. е. тогда под воздействием эффекта мультипликатора доход увеличивается на 6 у.е. при мультипликаторе равном 3. Далее вступает в силу эффект акселератора, который увеличивает чистые инвестиции на 12 у. е. при коэффициенте капиталоемкости равном 2. Следует отметить, что эффект мультипликатора-акселератора действует и в обратном направлении. Но почему же не происходит взрывного увеличения или уменьшения дохода до бесконечности? Дело в том, что величина дохода, или реального ВВП, ограничена «потолком» сверху и «полом» снизу. «Потолок» представляет собой уровень потенциального ВВП. «Пол» − это величина отрицательных чистых инвестиций, равная величине амортизации. Базовая модель Самуэльсона состоит из трех уравнений:

где сy – предельная склонность к потреблению; c – акселератор; t – соответствующий период времени; С – потребление; I – инвестиции; G – государственные расходы; y – доход. Главная идея этой модели состоит в том, что колебания инвестиций в основной капитал являются причиной делового цикла. Эндогенная теория циклов. В моделях экономического цикла, основанных на взаимодействии мультипликатора и акселератора, для возникновения конъюнктурных колебаний необходим экзогенный толчок в виде изменения величины автономного спроса или количества денег. Модель Калдора дает эндогенное объяснение конъюнктурным колебаниям. Как и модель Самуэльсона-Хикса, модель Калдора состоит только из рынка благ. Специфика этой модели проистекает из нелинейности функций сбережения и инвестиций. Калдор исходил из того, что в коротком периоде объем инвестиций зависит от величины реального национального дохода: I = I (у). Причем зависимость эта неодинакова при различных уровнях экономической активности. При низком уровне занятости рост национального дохода почти не увеличивает инвестиций, так как имеются свободные производственные мощности. Малоэластичны инвестиции по доходу и в периоды избыточной занятости и высокого уровня национального дохода, так как в такие периоды инвестирование связано с большими издержками из-за высоких ставок процента и заработной платы. В фазе подъема, т.е. при переходе от низкой к высокой занятости, эластичность инвестиций по доходу больше единицы в связи с ростом реального капитала.

Сбережения в коротком периоде тоже являются нелинейной возрастающей функцией от дохода S = S (у). При низком уровне дохода предельная склонность к сбережению относительно велика, так как индивидуумы стремятся за счет сбережений поскорее перейти на более высокий уровень благосостояния. Когда уровень дохода стабилизируется на среднем уровне, люди снижают долю сберегаемого дохода. Если доходы существенно превышают средний уровень, то предельная склонность к сбережению снова увеличивается. Равновесие на рынке благ устанавливается в результате приравнивания друг к другу объемов сбережений и инвестиций. Особенности функций сбережения и инвестиций в модели Калдора приводят к тому, что из-за нелинейности их графики могут пересекаться одновременно в трех точках. Встречное движение графиков функций сбережений и инвестиций приводит к появлению циклических колебаний национального дохода. Инновационная теория В качестве одной из главных причин существования как длительных экономических циклов, так и более краткосрочных циклов хозяйственной конъюнктуры в экономической теории рассматривается неравномерность развития научно-технического прогресса и инновационной деятельности. На существенную роль инноваций в цикличности экономики обращал внимание известный австрийский экономист Й. Шумпетер. В своей работе «Теория экономического развития» (М.: Прогресс, 1982. 455с.) учёный впервые сформулировал теорию экономической динамики, основанную на создании «новых комбинаций», главными из которых являются: производство новых благ, применение новых способов производства и коммерческого использования благ существующих, освоение новых рынков сбыта, освоение новых источников сырья и изменение отраслевой структуры. В своём двухтомном исследовании «Деловые циклы», вышедшем в 1939 г., он развивает высказанное ранее в «Теории экономического развития» положение о том, что основную роль в механизме длинных экономических циклов играют нововведения и колебания инновационной активности предпринимателей. Нововведения нарушают экономическое равновесие, внося возмущение и неопределённость в экономическую динамику. Согласно Шумпетеру, нововведение сопровождается созидательным разрушением экономической системы, обусловливая её переход из одного состояния равновесия в другое. Этот переход связан с флуктуациями в динамике экономических показателей. Периодичность в появлении нововведений способна вызвать цикличность в экономическом развитии. Динамика американской экономики в послевоенный период прекрасно описывается инновационной моделью. Из войны США вышли с большим техническим инновационным потенциалом, который в виде конверсии стал энергично интегрироваться в мирное хозяйство. Это был первый инновационный фактор. Вторым же фактором стала блестящая идея, уходящая корнями в конвейер Форда, − строительство общества всеобщего благоденствия. Америка, ранее строившая свое богатство на нефти и стали, решила сделать свой народ обеспеченным. Конвейер, массовое производство, мощные корпорации, идея выравнивающей социальной политики и как результат − каждый американец имеет свой автомобиль, каждая американская семья имеет свой дом. Вот тот инновационный контур, на котором росла американская экономика вплоть до начала 70-х годов. Затем, как известно, в 70-е годы для США наступили годы глубокой рецессии, отягощенной инфляцией. В середине 80-х годов основной линией структурных сдвигов в капитале стала информатизация. В этот период доля информационно-процессингового оборудования и программного обеспечения в основном капитале в экономике США оценивалась примерно в 15%, в 2000 г. она возросла уже почти до 50%. Вложения в строительство и коммунальное хозяйство увеличивались с поправкой на инфляцию на 1,9% за год; капиталовложения в добычу полезных ископаемых и промышленное оборудование росли на 4-5% в год; в транспортное оборудование на 8%. Инвестиции же в «информационный основной капитал» в тот же промежуток времени ежегодно увеличивались на 39%. Начиная с 1994 г. абсолютный объем капиталовложений в компьютеры и периферийное оборудование практически удесятерился. Современная рыночная экономика функционирует в условиях активного воздействия на нее государства. Государственное воздействие на экономику способно существенно повлиять на ход экономического цикла, меняя экономическую динамику: глубину и частоту кризисов, продолжительность фаз цикла и соотношение между ними. Государственное регулирование направлено на смягчение циклических колебаний. Важнейшими методами, с помощью которых государство воздействует на экономический цикл, выступают кредитно-денежные и бюджетно-налоговые рычаги. Во время кризиса государственные меры направлены на стимулирование производства, а во время подъема − на его сдерживание.

|

||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-12; просмотров: 1344; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.190.217.134 (0.019 с.) |

, (16.23)

, (16.23) , (16.24)

, (16.24) , (16.25)

, (16.25)