Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Роль страхования в системе финансовых отношений

Страховая организация наряду с другими институтами (банками, биржами, инвестиционными фондами и т.п.) составляет органичный элемент финансовой системы общественного хозяйства. Принцип аккумулирования и последующего распределения значительных де- нежных потоков предопределяет состав и структуру капитала страховой компании, выделяя в качестве основной части финансовые ресурсы. Однако последние чаще всего представляют собой привлеченный капитал, который некоторое время составляет группу временно свободных средств страховщика. В этом смысле механизм действия страхования является достаточно интересным с точки зрения использования таких ресурсов как источника финансирования инвестиций. Кругооборот средств страховой организации не ограничивается только выполнением страховых операций, а усложняется в результате ее вовлечения в инвестиционный процесс. Это позволяет обозначить средства, находящиеся в обороте страховщика, как его финансовый потенциал. Финансовым потенциалом страховой организации называются финансовые ресурсы, находящиеся в хозяйственном обороте и используемые для проведения страховых операций и осуществления инвестиционной деятельности. Данное определение средств страховой организации обеспечивается: — интегрированностью ее в финансовую систему общества; — отраслевой спецификой структуры средств страховой компании; — широкой возможностью инвестиционной деятельности. Предоставление страховой защиты - это вид финансовых услуг, которые производят и продают страховые предприятия. Вместе с тем страхование имеет ряд признаков, отличающих его от других элементов финансовой системы. Страховые фонды образуются в основном на базе перераспределения денежных доходов и накоплений, образующихся в процессе первичного распределения национального дохода. Это обстоятельство объясняет зависимость страхования от тенденций экономического развития и состояния экономической конъюнктуры. Для страхования характерна замкнутая раскладка ущерба в рамках создаваемого страхового фонда. Это означает, что средства данного страхового фонда расходуются для компенсации ущерба только его участников. Таким образом, страхование основано на предпосылке, что число страхователей, попавших в страховой случай, существенно меньше, чем общее число участников фонда. При этом страхователь имеет право на страховую выплату только при условии наступления страхового случая.

Страхование предусматривает перераспределение или выравнивание ущербов по территории и во времени. Распределение ущербов неравномерно в территориальном аспекте, это обстоятельство расширяет финансовые возможности страхования в компенсации наступающих ущербов. Их неравномерность во времени порождает необходимость резервирования части страховых взносов для возмещения чрезвычайных ущербов в неблагоприятные годы. Страховые компании значительное внимание уделяют обоснованию размеров страховых взносов, уплачиваемых страхователями и называемых страховыми премиями. Размер страховой премии определяется с учетом вероятности наступления ущерба и его предполагаемого размера. В рамках страховой техники используются такие инструменты выравнивания рисков, как страховые надбавки при калькуляции премий, схемы совместного страхования и перестрахования. Риск — вероятное случайное событие или совокупность событий, на случай наступления которых проводится страхование. Б развитии этого понятия выделяются три ступени. 1. В самом общем виде риск определяется как вероятностное распределение результатов хозяйственной деятельности субъекта. Во множественности этих результатов и заключается риск для лица, принимающего решения в условиях неполноты информации. 2. Риск определяется как отклонение фактических результатов от плановых ожиданий. Особенность данного подхода состоит в том, что в нем игнорируется характер отклонений, которые могут оцениваться субъектом как положительно, так и отрицательно. 3. Риск как распределение вероятностей неблагоприятных результатов сводится к вероятностному распределению ущербов. Они могут передаваться от одного субъекта хозяйствования к другому. Для этой цели служат различные типы договоров и среди них договор страхования. Передача риска на страхование называется трансфером риска.

Риски делятся на чистые и спекулятивные. Чистые риски связаны со случайными событиями, влекущими за собой только убытки или ситуацию, при которой положение остается неизменным. Спекулятивные риски предполагают возможность получения как негативных, так и положительных результатов (риски вложений в ценные бумаги). Чистые риски страхуются, спекулятивные, как правило, не страхуются. Риски классифицируются по разным признакам. В качестве критериев классификации используются: классы объектов, которым угрожают риски; причины возникновения риска, возможность влияния на риски. Классы объектов различаются по сферам деятельности человека. В предпринимательской деятельности — это имущество предприятия, рабочая сила, капитал, информация. По причинам возник- чтения выделяются риски вследствие природных явлений, социальной среды, технической среды (отказ технических средств), экономики. По возможности воздействия на риски выделяются: — экзогенные (внешние) риски, лежащие вне области решений хозяйствующего субъекта; он может лишь бороться с их последствиями, пытаясь уменьшить возникающие ущербы; — эндогенные (внутренние) риски, находящиеся в поле решений хозяйствующего субъекта; он может уменьшить вероятность их наступления и даже полностью избежать их в некоторых случаях. Страхование — одна из самых динамично развивающихся отраслей финансового сектора РФ[85]. Перспективы развития рынка страховых услуг во многом зависят от условий вступления России в ВТО. Для повышения конкурентоспособности российских страховых организаций необходимо принять законодательные меры, направленные на увеличение базового минимального размера уставного (складочного) капитала российских страховщиков, который в денежной форме к 1 июля 2007 г. должен достичь 30—40 млн руб. Для повышения емкости рынка страховых услуг необходимо разработать меры по стимулированию сострахования и перестрахования. Большинство страховщиков не располагают значительными финансовыми средствами и не могут осуществлять страхование крупных рисков, однако, передав часть рисков перестраховщику, страховая компания может гарантировать выполнение своих обязательств перед клиентами. Для обеспечения таких гарантий необходимо разработать законодательные нормы, устанавливающие лимиты обязательств страховщика, стандартные положения договоров перестрахования, а также определить правила делового оборота российского рынка перестрахования. Следует стимулировать развитие страхования и перестрахования путем создания специализированных страховых объединений, расширения участия российских страховщиков в международных системах перестрахования и договорах сострахования, формирования гарантийных фондов и применения иных экономически оправданных мер, направленных на повышение потенциала национальных инвесторов рынка страховых услуг. Контрольные вопросы и задания 1. Дайте определение страхования, страховой деятельности. 2. В чем заключается экономическое содержание страхования? 3. Какие функции выполняет страхование? 4. Охарактеризуйте роль страхования в регулировании финансовых ресурсов. 5. Перечислите основные направления совершенствования системы страхования.

Литература Страхование: Учебник / Под ред. Т.А. Федоровой. М.: Экономистъ, 2003.

Раздел IV Финансы хозяйствующих субъектов Глава 14 Финансы организаций

Изучив материалы главы, вы сможете: • определить содержание и функции финансов хозяйствующих субъектов; • дать характеристику специфики финансов организаций различных отраслей и организационно-правовых форм; • перечислить основные принципы организации финансов хозяйствующих субъектов и методы их реализации

Содержание и принципы организации финансов хозяйствующих субъектов Финансы хозяйствующих субъектов — это относительно самостоятельная сфера финансовой системы государства, охватывающая широкий круг денежных отношений, связанных с формированием и использованием капитала, доходов, денежных фондов в процессе кругооборота средств организаций и выраженных в виде различных денежных потоков. Именно в этой сфере формируется основная часть финансовых ресурсов хозяйствующих субъектов, которые служат основным источником экономического роста и социального развития общества. Финансы хозяйствующих субъектов — это и сфера деятельности, и самостоятельное научное направление, которое сформировалось относительно недавно — в начале 1950-х гг. «Финансы предприятий» - синтетическая научная дисциплина, опирающаяся па достижения таких научных и учебных дисциплин, как «Экономическая теория», «Теория финансов», «Бухгалтерский учет и аудит», «Экономический анализ» и др. Изучение финансов организаций позволяет более предметно овладеть методологией и методикой принятия оптимальных финансовых решений в различных сферах предпринимательства. В общем курсе «Финансы» традиционно рассматриваются лишь наиболее общие теоретические вопросы, относящиеся к сфере финансов предприятий, более детальное же изучение практических их аспектов излагается в курсах специальных дисциплин «Финансы предприятий» и «Финансовый менеджмент». После изучения разд. I настоящего учебника вы уже знаете общее определение финансов и их функций, те признаки, по которым эти отношения могут быть отнесены к категории финансов. Здесь мы остановимся лишь на специфике финансов организаций как относительно самостоятельной сферы финансов государства. Содержание финансов организаций можно уяснить, рассмотрев прежде всего формирование и использование всей совокупности доходов и денежных фондов в процессе распределения и перераспределения ВВП. На рис. 14.1 представлена упрощенная схема образования доходов субъектов экономических отношений в процессе распределения СОП и ВВП. Кратко поясним эту схему.

Все доходы субъектов экономических отношений в процессе воспроизводства делятся на первичные и вторичные, получаемые после перераспределения первичных доходов. Последние образуются: • у организаций - в форме прибыли, остающейся в их распоряжении, и амортизационных отчислений (чистый денежный поток); • работников - в форме оплаты труда, остающейся после уплаты налогов и обязательных платежей; • государства - в форме перераспределенных доходов предприятий в бюджет и внебюджетные фонды; • домохозяйств — в форме чистой оплаты труда, выплат из чистой прибыли акционерам и участникам, оплаты труда «бюджетникам», выплат из внебюджетных фондов социального направления. Проанализируем финансовый аспект распределения на уровне организации. Выручка от реализации товаров, услуг (выручка от продажи) без НДС и акцизов за вычетом переменных и постоянных затрат, включенных в себестоимость реализованной продукции, представляет собой прибыль от реализации продукции, являющуюся основным элементом валовой прибыли. После вычета коммерческих и управленческих расходов формируется прибыль от продаж. После ее корректировки на прочие доходы и расходы формируется прибыль до налогообложения. После вычета из нее налога на прибыль получаем чистую прибыль. Все распределение ВВП и национального дохода в условиях командно-административной экономики жестко регламентировалось государством. Это обусловливало широкий круг финансовых отношений предприятий уже на стадии первичного распределения ВВП и тем самым позволяло безоговорочно включать их финансы в общую систему государственных финансов (90% предприятий были государственными). В современных условиях России присутствует значительно меньшая регламентация деятельности организаций. Так, при создании и распределении стоимости СОП и ВВП в рамках конкретной организации государство сегодня регулирует: — состав вычетов, уменьшающих налогооблагаемую базу; — размер некоторых налоговых вычетов в целях исчисления налогооблагаемой прибыли (расходы на командировки, представительство, рекламу, образование, оплату процентов за банковский кредит); — нормы отчислений в фонды социального назначения; — методы применения амортизационных отчислений основных средств, нематериальных активов, а также сроки полезного использования амортизируемых основных фондов и нематериальных активов в целях исчисления налогооблагаемой прибыли;

Рис. 14.1. Схема доходов субъектов экономических отношений в процессе распределения и перераспределения стоимости продукта

— объекты и ставки налогообложения;

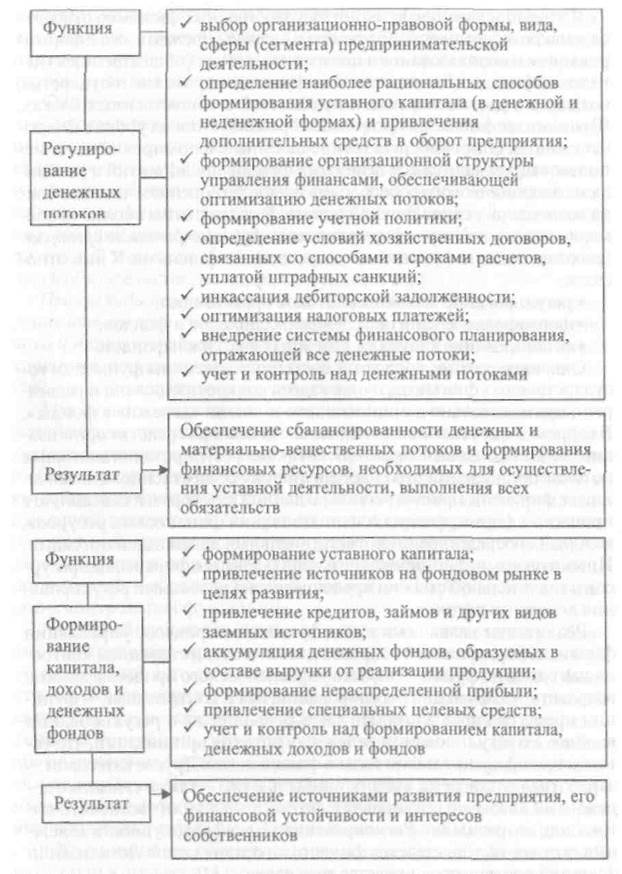

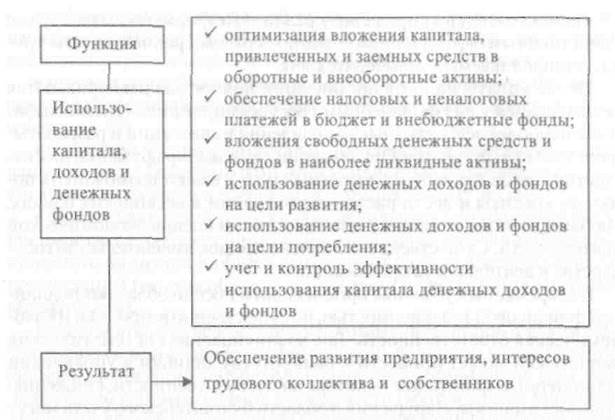

— сроки и порядок списания с баланса обязательств организации; — состав внереализационных расходов, принимаемых в расчет налогооблагаемой прибыли. Значительная часть финансовых отношений организаций регламентирована гражданским законодательством: величина и порядок формирования уставного и резервного капитала для организаций различных организационно-правовых форм, порядок размещения и выкупа акций, порядок ликвидации и слияния организаций, порядок очередности списания средств с расчетного счета, процедуры банкротства. Следует учесть, что определенные денежные доходы и фонды образуются в организации уже на стадии создания и распределения СОП и ВВП (условно применительно к организации). Так, часть выручки от реализации продукции должна быть направлена на возмещение материальных затрат и оплату труда. Но уже за счет полученной выручки у организации аккумулируются денежные средства (фонды) в виде амортизационных отчислений по основным средствам и нематериальным активам. Амортизационные отчисления предназначены для приобретения нового соответствующего имущества, но до его приобретения они находятся в обороте организации. Кроме того, за счет полученной выручки от реализации продукции образуются другие денежные фонды — резервы предстоящих расходов и платежей, состав которых регламентируется соответствующим нормативным документом в области бухгалтерского учета и учетной политики организации. У нее может образовываться также и ремонтный фонд, предназначенный для равномерного списания затрат на особо сложные виды ремонта основных производственных фондов на себестоимость продукции. Величина перечисленных выше денежных фондов включается в состав себестоимости продукции, а формирование их идет в процессе распределения выручки от реализации товара. Процесс распределения сопровождается и процессом перераспределения. Так, при выплате заработной платы происходит удержание подоходного налога и отчислений во внебюджетные фонды. В общей величине оплаченной выручки организация получает доход в форме прибыли. В свою очередь прибыль относительно «моментально» участвует в денежном обороте, так как определенная ее часть перераспределяется в форме налоговых платежей. В результате в обороте организации остается чистая прибыль, которая может направляться (распределяться) в фонд накопления, служащий источником финансирования капитальных вложений, и фонд потребления, предназначенный для удовлетворения различных социальных потребностей и материальных поощрений. В соответствии с действующим законодательством, учредительными документами или учетной политикой организации за счет чистой прибыли может быть образован и резервный капитал (фонд). В процессе перераспределения формируются денежные источники средств организации, имеющие характер фондов. Прежде всего это — уставный капитал (складочный капитал, уставный фонд), который образуется при создании организации за счет имущества, закрепленного за ней собственником. Порядок его формирования (минимальная величина, сроки взносов, дополнительное привлечение средств) регламентируется законодательством. Уставный капитал предназначен для авансирования средств во внеоборотные и оборотные активы. В случаях, предусмотренных законодательством, организация располагает средствами, полученными как целевое финансирование, и поступлениями из бюджета отраслевых и межотраслевых внебюджетных фондов, а также от других организаций и физических лиц. Кроме того, в кругообороте средств организации могут участвовать источники средств в виде эмиссионного дохода и безвозмездных поступлений, составляющих денежную часть, а также носящие характер специальных резервов, т.е. резервов предстоящих расходов и платежей. При осуществлении хозяйственной деятельности в индивидуальный кругооборот средств организации вовлекаются другие денежные источники (привлеченный капитал) в форме долго- и краткосрочных кредитов и прочих займов, а также в форме кредиторской задолженности. Итак, в процессе формирования и использования денежных средств организаций (капитала, доходов, резервов и т.п.) возникает широкий спектр денежных отношений (связей), выражающих экономическое содержание сферы финансов организаций и соответственно финансовых отношений. Что же входит в эту сферу финансовых отношений, являющихся объектом финансового менеджмента в современных условиях? Здесь следует обратить внимание, что введение нового гражданского законодательства существенно расширило круг этих отношений. К сожалению, в учебной литературе это обстоятельство недостаточно учитывается, и мы попытаемся в какой-то степени восполнить этот пробел, приводя более широкий спектр этих отношений, вытекающих из реалий сегодняшнего дня и влияющих на денежные потоки, формирование и использование финансовых ресурсов организаций. Финансовые отношения возникают: • между организацией и ее инвесторами (акционерами, участниками, собственниками) по поводу формирования и эффективного использования собственного капитала, а также выплаты дивидендов и процентов; • поставщиками и покупателями по поводу форм, способов и сроков расчетов, а также способов обеспечения исполнения обязательств (уплата неустойки, передача залога); • другими организациями по поводу кратко- и долгосрочных финансовых инвестиций и выплаты по ним дивидендов и процентов; • финансовыми (кредитными) институтами и другими организациями по поводу привлечения и размещения свободных денежных средств (получения и погашения кредитов, займов, страховых платежей и страховых возмещений, получения финансирования под уступку денежного требования, платежей в частные пенсионные фонды и т.п.); • дочерними и материнскими организациями по поводу внутрикорпорационного перераспределения средств; • учредителями доверительного управления имущества, а также выгодоприобретателями по поводу имущества, полученного в доверительное управление, и передачи прибыли от такого управления; • другими товарищами по поводу вкладов в соответствии с договорами простого товарищества и распределения прибыли, полученной товарищами в результате совместной деятельности; • правообладателями по поводу выплаты вознаграждения по договору коммерческой концессии; • его наемными работниками по поводу оплаты труда и выплат из фонда потребления; • государством по поводу формирования налогооблагаемой базы для начисления налогов, сборов и осуществления этих платежей; • его работниками при удержании подоходного налога, взносов во внебюджетные фонды, а также других удержаний и вычетов; • государством при уплате налогов и сборов в бюджетную систему и отчислений во внебюджетные фонды; • государством при финансировании из бюджета и внебюджетных фондов на цели, предусмотренные действующим законодательством. Нетрудно заметить, что все эти отношения в той или иной степени регламентированы государством и охватывают процесс распределения и перераспределения ВВП. При этом последние четыре группы отношений выражают перераспределительные отношения и входят как в сферу финансов организаций, так и в сферу государственных финансов, В условиях рынка появляются и принципиально новые группы финансовых отношений: • связанных с несостоятельностью (банкротством) предприятий, возникающей в связи с приостановлением его текущих платежей. Эта специфическая сфера отношений жестко регламентируется государством, в частности, Федеральным законом от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)», требует специфических форм антикризисного управления финансами организаций; • возникающих при слиянии, поглощении и разделении организаций (корпораций). Все финансовые отношения возникают в процессе формирования и движения (распределения, перераспределения и использования) капитала, доходов, фондов, резервов и других денежных источников средств организации, т.е. ее финансовых ресурсов. Именно денежные потоки и финансовые ресурсы являются непосредственными объектами управления финансами предприятия. Финансовые ресурсы организации — это все источники денежных средств, аккумулируемые организацией для формирования необходимых ей активов в целях осуществления всех видов деятельности, как за счет собственных доходов, накоплений и капитала, так и за счет различного вида поступлений. Финансовые отношения, возникающие в процессе образования и использования финансовых ресурсов организации, формируются в процессе кругооборота ее средств, что в свою очередь опосредуется денежными потоками по различным видам ее деятельности. Ввиду особого интереса рассмотрим их более подробно. Текущая деятельность — движение денежных средств, связанных с получением выручки от продажи продукции, товаров, работ, услуг и запасов производственно-материальных ресурсов, получением авансов, арендной платы, уплаты по счетам поставщиков, выплатой заработной платы, расчетами с бюджетом и фондами социального назначения, получением и возвратом краткосрочных кредитов и займов на цели, связанные с текущей деятельностью, уплатой процентов по указанным кредитам и займам, оплатой и получением неустоек, залогов и т.п. Инвестиционная деятельность — движение денежных средств, связанных с капитальными вложениями в связи с приобретением нематериальных активов, оборудования к установке, других объектов основных средств, включая их строительство, с их реализацией, а также с получением и погашением долго- и краткосрочных кредитов и займов под указанные выше инвестиции и процентов по ним. Финансовая деятельность — движение денежных средств, связанных с формированием и использованием уставного капитала, добавочного капитала, распределением и использованием прибыли, долго- и краткосрочными финансовыми вложениями, продажей корпоративных ценных бумаг, получением долго- и краткосрочных кредитов, займов под финансовые вложения, включая оплату процентов за пользование заемными средствами, погашением дебиторской и кредиторской задолженности нетрадиционными способами (перемена лиц в обязательстве, новация, отступное и т.п.). Прочие виды деятельности и хозяйственные операции — движение денежных средств, связанных с получением и использованием целевого финансирования и поступлений на цели неинвестиционного характера, использованием резервов предстоящих расходов и платежей, а также связанных с расчетами по операциям. Мнения специалистов в отношении функции финансов организаций весьма противоречивы и носят дискуссионный характер. Достаточно распространена точка зрения, что финансы организаций, как и общегосударственные финансы, выполняют распределительную и контрольную функции. Одни авторы обосновывают воспроизводственную, распределительную и контрольную функции финансов организаций. Другие наделяют государственные финансы распределительной, стимулирующей и контрольной функциями, а финансы организаций — обеспечивающей, стимулирующей, распределительной и контрольной функциями. Здесь необходимо отметить, что уже в разд. I настоящего учебника была приведена аргументация в пользу того, что функции любой экономической категории представляют форму выражения ее общественного назначения и должны отражать специфику именно данной категории. Такие же функции, как воспроизводственная, распределения, обеспечения, стимулирования присущи практически всем другим экономическим категориям — цене, прибыли, заработной плате, налогам и т.д. Естественно, что в процессе распределения и стимулирования непосредственное участие наряду с другими категориями принимают и финансы. Однако в этом случае мы имеем дело не с их функциями как общественным назначением, а с ролью данной категории в процессе регулирования экономики государством, проведении его финансовой политики, осуществляемой определенными управленческими решениями и конкретными людьми. Формы проявления функций государственных финансов относятся к макроэкономическому уровню и связаны прежде всего с формированием и использованием централизованных (общественных) денежных фондов, обеспечивающих функционирование государства, создание и удовлетворение потребностей в общественных благах. Функции же финансов организаций реализуются на уровне микроэкономики. Они непосредственно связаны с формированием и использованием капитала и денежных фондов предприятий в условиях их экономического обособления и удовлетворением частных благ на возмездной эквивалентной основе. В связи с этим вполне правомерно несколько шире сформулировать функции финансов организации относительно функций государственных финансов. К ним относятся: • регулирование денежных потоков организации; • формирование капитала, денежных доходов и фондов; • использование капитала, денежных доходов и фондов. Очевидно, что две последние функции идентичны функциям государственных финансов, однако здесь конкретизировано и расширено применительно к организациям понятие «денежные фонды». В современных условиях далеко не все денежные средства организации имеют «фондовый характер». Функция регулирования денежных потоков организации отражает специфику общественного назначения ее финансов, присущую только данной категории и связанную с процессом формирования и использования финансовых ресурсов, который опосредствован соответствующими денежными потоками. Иными словами, формирование и использование финансовых ресурсов в значительной степени предопределено условиями регулирования денежных потоков. Реализация названных выше функций в процессе управления финансами организаций сопровождается и осуществлением контроля как одной из функций любого управленческого процесса. Можно возразить, что функция регулирования, как и контрольная, — функции процесса управления. Но здесь речь идет не о регулировании вообще, а о регулировании денежных потоков организации, что естественно присуще в целом только финансистам. Другие категории — заработная плата, цена, кредит, прибыль и т.п. — также связаны с денежными потоками организации, но они только или часть этого потока, или его результат. Регулирование же всей совокупности денежных потоков обеспечивается финансами организаций. Детализация функций предприятий представлена на рис. 14.2.

Рис. 14.2. Детализация функций финансов предприятия

Естественно, что детализация функций финансов весьма условна, поскольку функции регулирования денежных потоков и функции формирования и использования капитала, денежных доходов и фондов переплетаются и осуществляются практически одновременно. Конкретной их реализацией занимаются финансовые службы организаций, финансовые менеджеры, используя при этом широкий спектр специальных приемов и методов, разработанных относительно новым научным направлением — финансовым менеджментом[86]. Рыночные отношения существенным образом повлияли на организацию финансовых отношений организаций. Теперь их собственники могут выбирать (определять) форму предпринимательства и видов деятельности, принимать решения о слиянии, поглощении, преобразовании. Так, организации: • самостоятельно развивают внутрифирменное финансовое планирование (бюджетирование), основанное на изучении спроса на их продукцию и возможностей ее реальных продаж; • применяют свободные рыночные цены, как на продукцию своего производства, так и на потребляемое сырье, материалы и полуфабрикаты (за исключением продукции (услуг) организаций естественных монополий);

• самостоятельно определяют различные формы оплаты труда с единственным ограничением — минимальным уровнем оплаты труда, устанавливаемым законодательно. После уплаты налогов организации полностью распоряжаются остающимися у них финансовыми ресурсами, самостоятельно выбирают наиболее эффективные направления инвестиций и разрабатывают учетную политику. Организации сами выбирают банки для открытия счетов (расчетных, валютных и др.), имеют возможность получать кредиты и вести расчетные операции в нескольких банках. Любая организация может стать участником внешнеэкономической деятельности. Существенно ослаблено прямое вмешательство государства в деятельность организации. Б современных условиях организации в России обладают подлинной финансовой независимостью, но существенно возросла и их экономическая ответственность. Так, возникновение систематических неплатежей может привести к банкротству, ошибки в управлении акционерным капиталом — потере части собственности, снижению стоимости фирмы. Нарушения в области бухгалтерского учета могут повлечь и штрафные санкции со стороны налоговых органов. Реализация финансовой политики в ее конкретном механизме функционирования финансов организации должна базироваться на определенных принципах, адекватных рыночной экономике. Такими принципами являются: • плановость, которая обеспечивает соответствие объема продаж и издержек, инвестиций потребностям рынка, учета конъюнктуры, а в наших условиях и платежеспособного спроса, т.е. возможности осуществления нормальных расчетов. Этот принцип наиболее полно реализуется при внедрении современных методов внутрифирменного финансового планирования (бюджетирования) и контроля; • снижение финансовых рисков, минимизация которых достигается созданием финансовых резервов и страхованием; • финансовое соотношение сроков, которое обеспечивает минимальный разрыв во времени между получением и использованием средств, что особенно важно в условиях инфляции и изменения курсов валют. При этом под использованием средств понимается и возможность их сохранения от обесценения при размещении в легкореализуемые активы (ценные бумаги, депозиты и т.п.); • взаимозависимость финансовых показателей, что позволяет учитывать изменения в действующем законодательстве, регулирующем предпринимательскую деятельность, налогообложение, учетный процесс и бухгалтерскую отчетность; • гибкость (маневрирование), которая определяет возможность маневра в случае недостижения пдааовых объемов продаж, превышения плановых затрат по текущей и инвестиционной деятельности; • минимизация финансовых издержек, т.е. обеспечение финансирования инвестиций должно осуществляться самым «дешевым» способом; • рациональность, позволяющая производить вложение капитала в инвестиции с более высокой эффективностью по сравнению с достигнутым ее уровнем и обеспечивать минимальные риски; • финансовая устойчивость, обеспечивающая финансовую независимость, т.е. соблюдение критической точки удельного веса собственного капитала в общей его величине и платежеспособности организации (ее способности к погашению своих краткосрочных обязательств). Естественно, что реализация указанных принципов должна осуществляться при разработке финансовой политики и организации системы управления финансами конкретной организации. При этом необходимо учитывать сферу деятельности (материальное производство, непроизводственная сфера), отраслевую принадлежность (промышленность, транспорт, строительство, сельское хозяйство, торговля и т.д.), виды (направления) деятельности (экспорт, импорт), организационно-правовые формы предпринимательской деятельности. Перечисленные выше принципы организации финансов наиболее полно реализуются в организациях сферы материального производства. Для них характерно функционирование на основе коммерческого расчета, самофинансирования и самоокупаемости. Каждая организация сферы материального производства функционирует как относительно замкнутая «экономическая емкость» со своим индивидуальным кругооборотом средсга. В результате ее функционирования генерируются денежные потоки от текущей, инвестиционной и финансовой деятельности как радость между «притоком» (поступлениями) средств по всем перечисленным видам деятельности и «оттоком» денежных средств в виде платы за различные ресурсы, необходимые для осуществления всех хозяйственных операций организации, что и обеспечивает реализацию принципов самофинансирования и самоокупаемости. Конкретные особенности финансов сферы материального производства определяются организационно-правовой формой их предпринимательской деятельности, технологическими (длительностью производственного цикла, серийностью) и отраслевыми особенностями. Так, для строительства характерны взаимоотношения заказчиков (инвесторов) и подрядчиков, осуществление работ в строгом соответствии с проектно-сметной документацией. Длительный цикл требует больших вложений средств в незавершенное строительство, использования различных форм финансирования работ. Порядок расчетов за законченные объекты определяет особенности в формировании прибыли, уплате и возмещении НДС. В составе основных средств значителен удельный вес арендованного оборудования, а в составе оборотных активов отсутствуют средства, вложенные в готовую продукцию, но более значителен удельный вес средств в расчетах. Для торговли характерен быстрый оборот средств, выручка (в розничном звене) поступает в налично-денежной форме. В структуре основных средств велика доля арендованных помещений и оборудования, отсюда особое внимание финансистов должно быть обращено на правильность заключения договоров аренды, затраты на которую составляют большую часть издержек. В оборотных средствах значительная часть (до 90%) вложена в товарные запасы. Имеются существенные особенности в формировании валового дохода, являющегося основным показателем деятельности, в зависимости от формы реализации товаров, применения торговых надбавок.

|

|||||||||

|

Последнее изменение этой страницы: 2016-12-11; просмотров: 1057; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.225.98.111 (0.088 с.) |