Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Особенности исчисления таможенных платежей при различных таможенных режимах

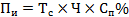

Таможенный режим – это таможенная процедура, определяющая совокупность требований и условий, включающих порядок применения в отношении товаров таможенных пошлин, налогов, а также запретов и ограничений, установленных в соответствии с законодательством РФ о государственном регулировании ВЭД,. Исчисление ввозной таможенной пошлины производится по формуле: - по адвалорным ставкам:

где - по специфическим ставкам:

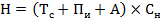

где О – количественная характеристика товара в натуральном выражении; Исчисление НДС по ввозимым товарам производится по следующей формуле:

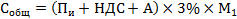

где Н – сумма налога на добавленную стоимость; При частичном освобождении расчет общей суммы таможенных платежей производится по формуле:

где Существенным моментом для практики таможенного налогообложения является то, что суммы НДС, уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ в таможенных режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории, подлежат налоговому вычету. Налог на доходы физических лиц

Экономическое содержание. Плательщики. Налоговый и отчетный периоды. Ставки налога Понятие налога на доходы физических лиц НДФЛ — это налог, которым облагаются доходы физических лиц, т.е. граждан. В налоговой терминологии это называется удержанием налога, а компания, которая удерживает налог у работника, называется налоговым агентом. Налоговый период по НДФЛ НДФЛ исчисляется за календарный год нарастающим итогом. Понятия «резидент» и «нерезидент» - если физическое лицо находится на территории РФ не менее 183 дней в течение 12 следующих подряд месяцев, то это лицо признается налоговым резидентом Российской Федерации.

Налоговые ставки по НДФЛ - 13% — применяется к подавляющему большинству доходов и является базовой ставкой; - 9, 15, 30 и 35% — применяются к ограниченному перечню доходов. Начиная с 1 января 2008 г. вводится специальная ставка 15%, по которой облагаются дивиденды, получаемые нерезидентами от российских предприятий. Все доходы, за исключением перечисленных ниже - 13%; Дивиденды, получаемые резидентами Российской Федерации – 9%; Любые доходы (кроме дивидендов), получаемые нерезидентами Российской Федерации – 30%; Налогооблагаемые проценты по вкладам в банках, материальная выгода по заемным средствам, призы и подарки, используемые в рекламных целях – 35%.

|

|||||

|

Последнее изменение этой страницы: 2016-12-11; просмотров: 188; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.216.213.126 (0.007 с.) |

,

, – таможенная стоимость товара;

– таможенная стоимость товара;  –Ставка пошлины в процентах.

–Ставка пошлины в процентах. ,

, – ставка таможенной пошлины в евро за единицу товара;

– ставка таможенной пошлины в евро за единицу товара;  – курс евро, установленный Банком России на дату принятия таможенной декларации.

– курс евро, установленный Банком России на дату принятия таможенной декларации. ,

, – таможенная стоимость ввозимого товара;

– таможенная стоимость ввозимого товара;  – сумма ввозной таможенной пошлины; А – сумма акциза;

– сумма ввозной таможенной пошлины; А – сумма акциза;  – ставка НДС.

– ставка НДС. ,

, , – количество месяцев временного ввоза.

, – количество месяцев временного ввоза.