Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Управление заемным капиталом

Заемный капитал — средства, предоставленные на долгосрочной основе хозяйствующему субъекту сторонними лицами (т. е. не собственниками этого субъекта) или государством. Их величина отражается в пассиве баланса данного субъекта. Заемный капитал в основном представлен долгосрочными банковскими кредитами и облигационными займами. Привлечение заемного капитала в разумных пределах выгодно, поскольку затраты на его обслуживание (уплачиваемые проценты) списываются на себестоимость, т. е. уменьшают налогооблагаемую прибыль, тогда как, например, дивиденды, являющиеся в приложении к собственному капиталу неким эквивалентом процентных затрат, выплачиваются из чистой прибыли, т. е. прибыли после налогообложения. В отличие от собственного, заемный капитал: а) подлежит возврату, причем условия возврата оговариваются на момент его мобилизации; б) должен, как правило, регулярно оплачиваться (в смысле уплаты процентов лицам, этот капитал предоставившим) независимо от того, есть у фирмы прибыль или нет; в) постоянен в том смысле, что с позиции поставщиков капитала номинальная величина основной суммы долга не меняется (если банк предоставил долгосрочный кредит в размере 10 млн долл., то именно эта сумма и будет возвращена; напротив, вложение аналогичной суммы в акции может с течением времени сопровождаться как доходами, так и потерями). В состав заемного капитала корпорации входят: -краткосрочные кредиты и займы; - долгосрочные кредиты и займы; - кредиторская задолженность (в форме привлеченных средств). Задолженность компании – заемщика заимодавцу по полученным кредитам и займам в бухгалтерском учете подразделяют на краткосрочную и долгосрочную. Задолженность может быть срочной и просроченной. [1, С. 265] Краткосрочной считают задолженность, срок погашения которой согласно условиям договора не превышает 12 месяцев. К долгосрочной относят задолженность по полученным кредитам и займам, срок погашения которой по условиям договора превышает 12 месяцев. Просроченной считают задолженность по полученным кредитам и займам, договорный срок погашения долга по которым истек. 13. Эффект финансового рычага (левериджа) и его использование при управлении заемным капиталом

Если корпорация в деятельности использует как собственный, так и заемный капитал, то доходность (рентабельность) собственного капитала может быть повышена за счет привлечения банковских кредитов. Такое повышение рентабельности собственного капитала называют эффектом финансового рычага (левириджа). Эффект финансового рычага – это приращение к рентабельности собственного капитала, полученное благодаря использованию кредита, несмотря на его платность. Он рассчитывается по следующей формуле:

где

ЗК – заемный капитал, млн. руб.; СК – собственный капитал, млн. руб.; (1- (

Дифференциал является фактором, формирующим положительный ЭФР, при условии, если Коэффициент задолженности характеризует силу воздействия финансового рычага. Он является мультипликатором, который изменяет положительное или отрицательное значение дифференциала, т.е. при положительном значении любой прирост коэффициента задолженности будет вызывать еще большее увеличение рентабельности собственного капитала, а при отрицательном значении прирост данного коэффициента будет приводить к еще большему падению доходности собственного капитала.

14. ФИНАНСИРОВАНИЕ ИНВЕСТИЦИЙ В ОБОРОТНЫЙ КАПИТАЛ (АКТИВЫ)

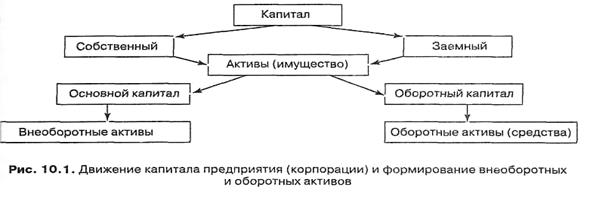

Оборотные средства — это денежные средства, авансируемые предприятием (корпорацией) для осуществления непрерывности процесса производства и реализации готового продукта. Оборотные средства имеют двойственную экономическую приводу. С одной стороны, они представляют часть активов (имущества): материально-производственные запасы, незаконченные расчеты, остатки денежных средств и финансовые вложения. С другой стороны, это часть капитала (пассивов), обеспечивающего бесперебойность производственно-торгового процесса. Инвестиции – это вложения в оборотные активы. Их отражают во втором разделе бухгалтерского баланса, а источники финансирования – в третьем разделе «Капитал и резервы» и в пятом разделе «Краткосрочные обязательства».

Общая схема движения капитала с бухгалтерских позиций показана на рис. 10.1.

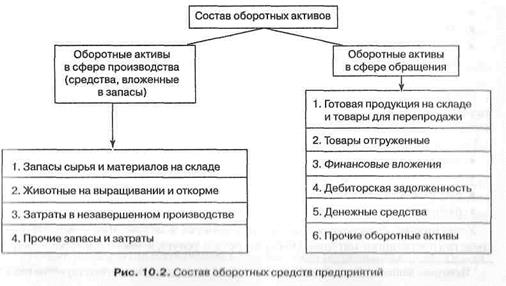

При недостатке или неэффективном использовании оборотных активов финансовое состояние предприятия ухудшается, что непосредственно сказывается на его платежеспособности и в конечном итоге приводит к несостоятельности (банкротству). Состав оборотных активов – это совокупность образующих их элементов (рис. 10.2). Структура оборотных активов характеризует удельный вес каждой статьи в их общем объеме. Структура оборотных активов складывается под влиянием отраслевых и иных факторов, среди которых: ♦ производственные факторы: состав и структура затрат на производство, тип производства, характер выпускаемой продукции, длительность технологического процесса и др.; ♦ особенности закупок материальных ресурсов: периодичность, регулярность и комплектность поставок; вид транспорта; удельный вес комплектующих изделий в объеме потребления и др.; ♦ формы расчетов с покупателями и поставщиками; ♦ величина спроса на продукцию данного предприятия, что влияет на объем готовой продукции на складе и дебиторской задолженности; ♦ учетная политика предприятия и др.

Основная задача управления оборотными активами заключается в том, чтобы предприятие располагало оптимальными оборотными средствами на протяжении всего года. Предполагается, что размер оборотных средств (активов) должен быть минимальным, но вполне достаточным для обеспечения нормальной хозяйственной финансовой деятельности в календарном периоде. Величина необходимых оборотных средств зависит от объема производства (продаж), уровня цен на потребляемые материальные ресурсы, скорости их они рота, структуры затрат на производство, длительности производственного цикли, форм безналичных денежных расчетов и др. Источники формирования оборотных активов отражаются в пассиве бухгалтерского баланса. В соответствии с классификацией оборотных активов источники их образования делятся на собственные, заемные и привлеченные. К собственным источникам относится, прежде всего, чистый оборотный капитал (разница между оборотными активами и краткосрочными пассивами), к заемным источникам – краткосрочные кредиты и займы со сроком погашения до одного года, к привлеченным источникам – кредиторская задолженность.

|

||||||

|

Последнее изменение этой страницы: 2016-12-10; просмотров: 518; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.85.178 (0.011 с.) |

,

, - ставка налога на прибыль, доля единицы;

- ставка налога на прибыль, доля единицы; - рентабельность активов (имущества),%;

- рентабельность активов (имущества),%; - средняя расчетная ставка процента за кредит, %;

- средняя расчетная ставка процента за кредит, %; - коэффициент задолженности.

- коэффициент задолженности.