Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Типы арбитражных управляющих. Экономико-правовой статус арбитражного управляющего?Стр 1 из 10Следующая ⇒

Типы арбитражных управляющих. Экономико-правовой статус арбитражного управляющего? I. Антикризисный управляющий (crisis manager) Осуществляет антикризисные меры в зависимости от состояния предприятия: - мониторинг ситуации – в стабильном состоянии; - регулирование - в неустойчивом предкризисном или послекризисном состоянии; - управление в кризисном состоянии. ВНЕСУДЕБНЫЕ ПРОЦЕДУРЫ ОСУЩЕСТВЛЯЮТСЯ ПО РЕШЕНИЮ СОБСТВЕННИКОВ ИЛИ МЕНЕДЖМЕНТА ПРЕДПРИЯТИЯ II. Арбитражный управляющий Два типа(функции): ЛИКВИДАТОР – продажа имущества и ликвидация должника; РЕФОРМАТОР - финансовое оздоровление и восстановление платежеспособности. Арбитражный управляющий осуществляет функции: - контроля за действиями руководства предприятия - должника – в судебных процедурах, применяемых в деле банкротстве наблюдение и финансовое оздоровление. - управляет предприятием - должником в судебных процедурах, применяемых в деле о банкротстве внешнее управление и конкурсное производство. СУДЕБНЫЕ ПРОЦЕДУРЫ ОСУЩЕСТВЛЯЮТСЯ ПО РЕШЕНИЮ АРБИТРАЖНОГО СУДА ВНЕЗАВИСИМОСТИ ОТ ВОЛИ СОБСТВЕННИКА ПРЕДПРИЯТИЯ Дело о банкротстве реализуется в процедурах, применяемых в деле о банкротстве должника. Процедуры, применяемые в деле о банкротстве – это вводимый АС в ходе разбирательства дела о банкротстве комплекс предусмотренных законодательством о несостоятельности (банкротстве) последовательных действий и правовых мер, устанавливающих особый правовой статус должника, его кредиторов и иных лиц для достижения определенной законом цели. В зависимости от процедур банкротства выделяют следующие типы арбитражных управляющих: • наблюдение – контролирует временный управляющий, • финансовое оздоровление - контролирует административный управляющий(АдУ), • внешнее управление – проводит и реализовывает меры и действия внешний управляющий (ВнУ), • конкурсное производство – проводит и реализовывает меры и действия конкурсный управляющий (КУ), • мировое соглашение, применяется на любой стадии дела о банкротстве. Основные, дополнительные и специальные требования к арбитражным управляющим

Обязательные условия утверждения на конкретное предприятие Не могут быть утверждены в деле о банкротстве в качестве арбитражного управляющего управляющие которые: 1. Являются заинтересованными лицами по отношению к должнику и кредиторам. 2. В отношении, которых введены процедуры банкротства. 3. Полностью не возместили убытки, причиненные должнику, кредиторам в результате неисполнения (ненадлежащего) исполнения возложенных на АУ обязанностей в ранее проведенных процедурах и факт причинения которых установлен вступившим в законную силу решением суда. 4. Дисквалифицированы или лишены права занимать руководящие должности и (или) осуществлять предпринимательскую деятельность. 5. Не имеют заключенных договоров страхования ответственности. 6. Не имеют допуска к гос.тайне по форме, необходимой для исполнения полномочий руководителя должника. Необязательные дополнительные требования 1. Наличие у кандидата высшего юридического, экономического образования или образования по специальности, соответствующей сфере деятельности должника.

2. Наличие у кандидата определенного стажа работы на должностях руководителей организаций в соответствующей отрасли экономики. 3. Установление количества процедур банкротства, проведенных кандидатом в качестве АУ. Должник, конкурсный кредитор, уполномоченный орган или собрание кредиторов не вправе выдвигать иные требования к кандидатуре арбитражного управляющего. Специальные дополнительные требования для стратегических предприятий и организаций Постановлением Правительства РФ от 19. 09. 2003 года №586 «О требованиях к кандидатуре арбитражного управляющего в деле о банкротстве стратегического предприятия и организации» установлены требования к АУ: 1.Стаж работы не менее 5 лет, из них не менее 1 года руководящей работы на СО или ОПК; 2. Участие как АУ не менее в 2-х делах о банкротстве и в течении 3-х лет не отстранялся от осуществления обязанностей арбитражного управляющего; 3. Наличие высшего юридического, экономического образования или образования по специальности, соответствующей сфере деятельности должника. Специальные дополнительные требования ФО 1.Наряду с установленными ст. 20 и 20.2 - АУ в деле о банкротстве ФО должен сдать дополнительный экзамен по программе подготовки АУ в делах о банкротстве соответствующих ФО: - страховой организации и НПФ и ПУРЦБ. 2. АС не может быть утвержден в качестве ВрУ или КУ в деле о банкротстве ФО АУ: 1) отстраненный в течение 2-х последних лет в связи с их неисполнением (ненадлежащим) исполнением обязанностей; 2) являвшийся в течение 3-х последних лет руководителем, (заместителем) ФО, у которой была отозвана (аннулирована) лицензия; 3) осуществлявший функции ЕИО (входил в состав КИО) при совершении ФО нарушений, за которые у нее была отоз-вана (аннулирована) лицензия, если с даты такого события прошло менее чем 3 года. 3. В качестве АУ не может быть утверждено лицо, входящее в состав временной администрации.

Содержание и значение системы расходования средств на проведение процедур банкротства и ее влияние на эффективность их проведения. Контроль за расходованием средств должника арбитражным управляющим со стороны арбитражного суда, должника и кредиторов? АУ обязан разумно и обоснованно осуществлять расходы, связанные с исполнением обязанностей. Обязанность доказывать неразумность (необоснованность) осуществления расходов возлагается на лицо, обратившееся с заявлением АС. Не может быть признан необоснованным размер оплаты таких услуг, если он соответствует тарифам, утвержденным нормативным правовым актом Российской Федерации. Расходы на проведение процедур, применяемых в деле о банкротстве, осуществляются за счет средств должника, если иное не предусмотрено законом. Оплата услуг лиц, решение о привлечении которых принято собранием кредиторов, осуществляется за счет средств кредиторов, проголосовавших за такое решение, пропорционально размерам их требований, включенных в реестр требований кредиторов на дату проведения собрания кредиторов, за исключением случаев, если одним кредитором или несколькими кредиторами приняты на себя обязанности по оплате услуг указанных лиц.

1. В размере фактических затрат осуществляется оплата расходов, предусмотренных Законом 2002 года, (судебные и почтовые расходы, расходов, по регистрации прав должника на недвижимое имущество и сделок с ним, расходов на опубликование сведений и т.д). 2. Размер оплаты услуг лиц, привлеченных ВнУ или КУ для обеспечения своей деятельности, за исключением лиц, предусмотренных законом, составляет при балансовой стоимости активов должника: -до 250 тыс. рублей - не более 10% балансовой стоимости активов должника; -от 250 тыс. рублей до 1 мил.рублей - не более 25 тыс. рублей и 8% размера суммы превышения балансовой стоимости активов должника над 250 тыс. рублей; - от 1 мил. рублей до 3 мил. рублей - не более 85 тыс. рублей и 5% размера суммы превышения балансовой стоимости активов должника над 1 мил. рублей; - от 3 мил. рублей до 10 мил. рублей - не более 185 тыс. рублей и 3% размера суммы превышения балансовой стоимости активов должника над 3 мил. рублей; - от 10 мил. рублей до 100 мил. рублей - не более 395 тыс. рублей и 1% размера суммы превышения балансовой стоимости активов должника над 10 мил. рублей; - от 100 мил. рублей до 300 мил. рублей - не более 1 295 тысяч рублей и 0,5% размера суммы превышения балансовой стоимости активов должника над 100 мил. рублей; - от 300 мил. рублей до 1 млрд рублей - не более 2 295 тысяч рублей и 0,1% размера суммы превышения балансовой стоимости активов должника над 300 мил. рублей; - более 1 млрд рублей - не более 2 995 тысяч рублей и 0,01% размера суммы превышения балансовой стоимости активов должника над 1 млрд рублей. При этом размер оплаты услуг лиц может быть превышен АрбУ в случае, если размер данного превышения покрывается размером страховой суммы сверх установленного минимального размера страховой суммы по договору обязательного страхования ответственности АрбУ. 3. Оплата услуг лиц, привлеченных ВрУ или АдмУ для обеспечения своей деятельности, осуществляется в размере, не превышающем 50 % определенного в соответствии с размером оплаты услуг лиц, привлеченных ВнУ или КУ.

Обязанности временного управляющего по обеспечению сохранности имущества должника. Содержание ограничений в деятельности органов управления должника в процедуре наблюдения? Цели: -контроль за реализацией мер по обеспечению требований кредиторов, принятых определением АС при принятии заявления о признании должника банкротом (ст.67.1 ФЗоБ) -контроль исполнения положений (ст.63 Последствия вынесения АС определения о введении наблюдения; ст.64 Ограничения и обязанности должника в ходе наблюдения)

Меры по обеспечению сохранности имущества: · Выявление возможности сокрытия должником имущества; · Определение совершаемых сделок должником, требующих согласования с ВрУ: прогнозная оценка фин. результатов сделки, оценка фин. рисков сделки и наличия в ней неприемлемых условий; · Определение действий должника, требующих запрета; · Обращение в АС с ходатайством об отстранении руководителя должника с одновременным направлением копий ходатайств руководителю должника, представителю собственника (в случае выявления нарушений) (ст.66.1,69 ФЗоБ) · анализ представленного должником списка кредиторов; · установление требований кредиторов; · рассмотрение заявленных требований кредиторов; · участие в судебных заседаниях по проверке обоснованности требований кредиторов; · участие в судебных заседаниях АС по проверке обоснованности представленных возражений относительно требований кредиторов. Ограничения в деятельности органов управления должника: 1. Органы управления должника могут совершать исключительно с согласия ВрУ, выраженного в письменной форме, сделки или несколько взаимосвязанных между собой сделок: · связанных с приобретением, отчуждением или возможностью отчуждения прямо либо косвенно имущества должника, балансовая стоимость которого составляет более пяти процентов балансовой стоимости активов должника на дату введения наблюдения; · связанных с получением и выдачей займов (кредитов), выдачей поручительств и гарантий, уступкой прав требования, переводом долга, а также с учреждением доверительного управления имуществом должника. 2. Органы управления должника не вправе принимать решения: · о реорганизации (слиянии, присоединении, разделении, выделении, преобразовании) и ликвидации должника; · о создании юридических лиц или об участии должника в иных юридических лицах; · о создании филиалов и представительств; · о выплате дивидендов или распределении прибыли должника между его учредителями (участниками); · о размещении должником облигаций и иных эмиссионных ценных бумаг, за исключением акций; · о выходе из состава учредителей (участников) должника, приобретении у акционеров ранее размещенных акций; · об участии в ассоциациях, союзах, холдинговых компаниях, финансово-промышленных группах и иных объединениях юридических лиц; · о заключении договоров простого товарищества. 3. Собственник имущества должника - унитарного предприятия не вправе: · принимать решения о реорганизации (слиянии, присоединении, разделении, выделении, преобразовании) и ликвидации должника; · давать согласие на создание должником юридических лиц или участие должника в иных юридических лицах; · давать согласие на создание филиалов и открытие представительств должника; · принимать решения о размещении должником облигаций и иных эмиссионных ценных бумаг.

Не позднее 15 дней с даты утверждения ВрУ руководитель должника обязан предоставить ВрУ и направить в АС перечень имущества должника, в том числе имущественных прав, а также бухгалтерские и иные документы, отражающие экономическую деятельность должника за 3 года до введения наблюдения. Ежемесячно руководитель должника обязан информировать ВрУ об изменениях в составе имущества должника. АНАЛИЗ СДЕЛОК.

Доп. основания- недействительные сделки в соотв. с 3 главой ФЗ «О несостоятельности (банкротсве)» ВЫВОДЫ. · о наличии признаком преднамеренного банкротства- если руководителем должника. ответственным лицом, выполняющ. управлен. функ-ции в отношении должника, ИП или учредителем (участником) должника совершались сделки или действия, не соотв. существов. на момент их совершения рыноч. условиям и обычаям делового оборота, кот стали причиной возникновения или увеличения неплатежеспособ. должника. · об отсутствии признаков преднамеренного банкротства- если арбитраж. упр. не выявлены соотв. сделки или действия. · о невозможности проведения проверки наличия (отсутствия) признаков предамеренного банкротства- при отсутствии документов, необходимые проверке.

Деятельность временного управляющего по организации и проведению первого собрания кредиторов. Требования по созыву и по организации проведения собраний кредиторов в деле о банкротстве. Созыв первого собрания кредиторов (ст.72 ФЗоБ) - определение АУ даты первого собрания кредиторов: Первое собрание должно состояться не позднее чем за 10 дней до даты окончания наблюдения. - уведомление о дате собрания всех кредиторов, уполномоченных органов, представителя работников и собственника должника: По почте - не позднее 14 дней до даты проведения собрания, иным способом- не менее чем за 5 дней до даты проведения собрания. Если кол-во кредиторов превышает 500 – публикация в СМИ (ст.28) – официальное издание ЕФРСБ. В сообщении о проведении собрания кредиторов должны содержаться следующие сведения: - наименование, место нахождения должника и его адрес; - дата, время и место собрания; - повестка собрания кредиторов; - порядок ознакомления с материалами, подлежащими рассмотрению собранием кредиторов; - порядок регистрации участников собрания. Проведение 1-го собрания кредиторов (ст.72 ФЗоБ) Общие правила подготовки, организации и проведения арбитражным управляющим собраний кредиторов и заседаний комитетов кредиторов. Утверждены постановлением Правительства РФ от 6 февраля 2004 г. № 56

При организации проведения собрания АУ: - уведомляет о проведении собрания конкурсных кредиторов, уполномоченные органы, а также иных лиц, имеющих право на участии в собрании; - предоставляет участникам собрания кредиторов подготовленные материалы; - осуществляет регистрацию участников. При регистрации участников собрания кредиторов АУ (АУ должен обеспечить регистрацию всех участников собрания кредиторов, прибывших до окончания регистрации): - проверяет полномочия участников; - вносит в журнал регистрации участников собрания кредиторов необходимые сведения; - принимает от участников собрания кредиторов заявки о включении в повестку дня собрания дополнительных вопросов; - выдает конкурсным кредиторами уполномоченным органам бюллетени для голосования. Доп.вопросы: о каждом конкурсном кредиторе и уполномоченном органе количестве принадлежащих ему голосов и его представителеоб участниках собрания кредиторов без права голоса об участниках собрания кредиторов без права голоса По окончании регистрации при наличии и необходимого количества голосов (> 50%-для собрания, > 30%-для повторного собрания) конкурсных кредиторов и уполномоченных органов АУ проводит собрание. При проведении собрания кредиторов АУ: А) открывает собрание кредиторов и объявляет: - об основаниях созыва - о результатах регистрации - о правомочности собрания кредиторов - о повестке дня собрания - о лицах, превличенных арбитражным управляющим в установленном порядке для подготовки, организации и проведение собрания кредиторов. Б) Обеспечивает рассмотрение материалов, подлежащих согласованию и (или) утверждению собранием в соответствии с повесткой дня В) Проводит в установленном порядке голосование Г) Объявляет о закрытии собрания кредиторов. Голосование. 1) АУ разъясняет порядок голосования и заполнения бюллетеней 2) По окончанию голосования АУ: - осуществляет подсчет голосов и объявляет результаты по каждому вопросу повестки дня; - в установленном законом случаях составляет список кредиторов, голосовавших против принятых собранием кредиторов решений или не принимавших участия в голосовании 3) После рассмотрения всех вопросов повестки дня собрания кредиторов АУ проводит голосование о включении в повестку дня дополнительных вопросов и голосование по этим вопросам. АУ ведет протокол собрания кредиторов Протокол составляется в 2 экземплярах и подписывается АУ. Один экземпляр протокола направляется АУ в суд в течение 5 дней с даты проведения собрания кредиторов.

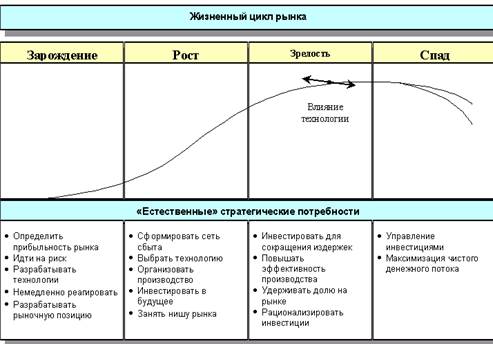

Деятельность антикризисного управляющего при проведении антикризисного мониторинга по анализу внешней среды. Анализ рынков, интенсивности конкуренции и привлекательности при анализе внешней среды. Охарактеризуйте фазы жизненного цикла рынка? Анализ рынков при анализе внешней среды При анализе внешней среды проводится анализ рынка. Рынки характеризуются по зрелости, интенсивности конкуренции и привлекательности. По зрелости рынка оценивают стабильность экономической среды и уровень ее развития. Анализ рынка – это определение «естественных требований», а также финансовых особенностей основанных на стадиях жизненного цикла рынка. Каждая стадия цикла имеет свои «естественные требования», а также свои финансовые особенности. Стадии жизненного цикла рынка - представлены в виде четырех стадий: зарождение, рост, зрелость и спад. 1. Стабильный, зрелый бизнес не управляется тем же способом, как и тот, который находится в зародыше. 2. «Хорошей» или «плохой» зрелости рынка не бывает. 3. Реализуемые антикризисные стратегии должны соотносится с текущей стадией жизненного цикла рынка, соответствовать сложившимся условиям, адаптироваться к изменениям.

Анализ интенсивности конкуренции и привлекательности рынка при анализе внешней среды Интенсивность конкуренции используется для прогнозирования прибыльности рынка. Привлекательность рынка является комбинацией анализов стадии жизненного цикла и интенсивности конкуренции. При этом выявляется, насколько привлекателен рынок или сегмент рынка. Оценка привлекательности рынка:

Деятельность антикризисного управляющего при проведении антикризисного мониторинга по анализу внешней среды. Анализ конкурентных преимуществ бизнеса и несоответствия внутренней среды внешнему окружению по GAP – анализу? GAP-анализ. Виды несоответствий

GAP-анализ - набор мероприятий, позволяющих сделать выводы о несоответствии внутренней среды внешнему окружению. Цель GAP-анализа - выявить упущенные рыночные возможности, которые,- в случае их задействования,- могут стать для компании эффективными рыночными преимуществами. Существует несколько видов «несоответствий», которые являются предметом анализа и связаны с: 1.Результатами реализации бизнес - стратегий; 2. Сегментами рынка; 3. Продуктами (потребностями); 4. Имиджем компании или ее продуктов; 5. Маркетинговой активностью компании; 6.Маркетинговой конкуренцией (конкуренцией в маркетинговой деятельности). GAP-анализ типов несоответствий 1.По сегментам рынка предлагает поиск люфтов в нескольких сегментах рынка, выделение критериев мотивационного характера, значимых для исследуемого рынка, обнаружение расхождения между потребностями и предложением. 2. По продуктам (потребностям) поиск люфтов осуществляется в рамках одного сегмента рынка. При этом картографируются специфические потребности и удовлетворяющие их продукты (как продукты компании, так и конкурентов). 3. По имиджу компании или ее продуктов включает картографию воспринимаемого целевыми сегментами имиджа компании (корпоративного имиджа), ее продуктов, в том числе относительно конкурентов. 4.По маркетинговой деятельности (использование каналов дистрибуции, промотирование и т.д) можно рассматривать как часть анализа по имиджу. Предусматривает поиск ответов на вопросы: есть ли деятельность, которая не ведется?; из текущей деятельности, есть ли деятельность, которая воспринимается как несовместимая с имиджем компании? 5. По конкурентам акцент делается на позициях компании, ее продуктах по сравнению продуктами конкурентов. Деятельность антикризисного управляющего при проведении антикризисного мониторинга по анализу внешней и внутренней среды. SWОT-анализ диагностики внутренней и внешней среды (слабых и сильных сторон) компании. SWOT-анализ — это определение сильных и слабых сторон компании, а также возможностей и угроз, исходящих из внешней среды и ближайшего окружения фирмы (достижение конкурентных преимуществ и нейтрализация слабых сторон). Содержание “SWOT” - анализа SWOT-анализа - сформировать матрицу — оценка собственных сил - перечень параметров для оценки фирмы, определяются важные слабые и сильные стороны по каждому параметру, а также рыночных возможностей и угроз. Сильные стороны фирмы - особенности предоставляющие дополнительные возможности: опыт, доступ к уникальным ресурсам, наличие передовой технологии и современного оборудования, высокой квалификации персонала, высокое качество выпускаемой продукции и т.п. Слабые стороны фирмы - отсутствие чего-то важного для ее функционирования или чего пока не удается достичь или что ставит фирму в неблагоприятное положение: слишком узкий ассортимент выпускаемых товаров, плохая репутация компании на рынке, недостаток финансирования, низкий уровень сервиса и т.п. Рыночные возможности - благоприятные обстоятельства, которые фирма может использовать для получения преимуществ: ухудшение позиций конкурентов, резкий рост спроса, появление новых технологий, рост уровня доходов населения и т.п. Рыночные угрозы — события, наступление которых может оказать неблагоприятное воздействие: выход на рынок новых конкурентов, рост налогов, изменение вкусов покупателей, снижение рождаемости и т.п. Деятельность антикризисного управляющего при проведении антикризисного мониторинга по анализу внутренней среды. Анализ внутренней среды компании и основных видов ее деятельности. Модель 7-ми внутренних переменных? Вторым этапом при разработке программы антикризисного управления является анализ внутренней среды фирмы и основных видов ее деятельности. Модель 7-ми внутренних переменных - показывает, как работает фирма и представляет собой инструмент анализа различных частей внутренней среды фирмы как точки отсчета процесса оздоровления. На фирмах, переживающих кризис, уровень такой взаимосвязи обычно низок.

54. Деятельность антикризисного управляющего при проведении антикризисного мониторинга по анализу внутренней среды. Методики предсказания кризисов и банкротств (Z-счет Альтмана, прогнозная модель Таффлера)? Механизмы предсказания кризисов и банкротств В настоящее время выделяют два основных подхода к предсказанию банкротства, которые базируются: 1. На финансовых данных и включает оперирование некоторыми коэффициентами: Z-счет Альтмана (США), модель Таффлера (Великобритания). Эффективны при прогнозировании банкротства, но имеет 3 существенных недостатка: 1) компании, испытывающие трудности, задерживают публикацию своих отчетов и данные остаются недоступными; 2) опубликованные данные могут искажаться, что требует умения, для выделения подправленных данных; 3) некоторые коэффициенты, могут свидетельствовать о неплатежеспособности в то время, как другие - давать основания для заключения о стабильности или о некотором улучшении, что влияет на трудность суждения о реальном состоянии дел. 2. а данных по обанкротившимся компаниям и на сравнении их с данными исследуемой компании. Однако эти данные не упорядочены по степени важности, отсутствует последовательность. Попыткой компенсировать эти недостатки является метод балльной оценки (А-счет Аргенти). Коэффициент Альтмана (индекс кредитоспособности) Коэффициент Альтмана (индекс кредитоспособности) построен с помощью аппарата мультипликативного дискриминантного анализа и позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и не-банкротов. Индекс Альтмана представляя собой - функцию от некоторых показателей, характеризующих экономический потенциал фирмы и результаты ее работы за истекший период. Индекс кредитоспособности (Z-счет) имеет в общем виде: Z=1.2X1+1.4X2+3.3X3 +0.6Х4+Х5, где X1 – оборотный капитал/сумма активов, показывает долю оборотных средств в активах; Х2 – нераспределенная прибыль / сумма активов (рентабельность активов, исчисленная по нераспределенной прибыли); Х3 – операционная прибыль/сумма активов (рентабельность активов); Х4 – рыночная стоимость акций/ задолженность (коэффициент покрытия собственного капитала); Х5 – выручка/сумма активов (отдача всех активов). Модифицированный вариант формулы для компаний, акции которых не котировались на бирже: Z =8.38X1+X2+0.054X3+0.63X4, где Х4 – балансовая, а не рыночная стоимость акций. Значения коэффициента Альтмана (индекс кредитоспособности) В данную модель включены показатели ликвидности, финансовой устойчивости, рентабельности и рыночной активности. 1. Z - коэффициент (индекс кредитоспособности) должен находится в пределах [-14, +22]. Предприятия, где: Z>2,99 относятся к финансово устойчивым; Z<1,81, являются безусловно – несостоятельными; интервал [1,81-2,99] составляет зону неопределенности. 2.В зависимости от значения Z-коэффициента вероятность банкротства будет: до 1,8 - очень высокая; от 1,8 до 2,7 - высокая, от 2,8 до 2,9 - возможная; более 3 - очень низкая. Четырехфакторная прогнозная модель Таффлера Модель Таффлера, модель финансового состояния имеет формулу для компаний, акции которых котируются на биржах: Z=C0+C1X1+C2X2+C3X3+C4X4+..... где Х1=прибыль до уплаты налога/текущие обязательства (53%), Х2=текущие активы/общая сумма обязательств (13%), Х3=текущие обязательства/общая сумма активов (18%), Х4=отсутствие интервала кредитования (16%) (проценты в скобках указывают на пропорции модели); С0,...С4 – коэффициенты; Х1 измеряет прибыльность, Х2 – состояние оборотного капитала, Х3 – финансовый риск и Х4 -ликвидность. Для прогнозной роли моделей трансформируют Z-коэффициент в PAS-коэффициент, позволяет анализировать деятельность компании во времени и выражается от 1% до 100%. При 50, деятельность фирмы оценивается удовлетворительно, при 10, свидетельствует о неудовлетворительной ситуации. Z-коэффициент свидетельствует о том, что фирма находится в рискованном положении, PAS-коэффициент отражает историческую тенденцию и перспективу текущей деятельности. 55. Деятельность антикризисного управляющего при проведении антикризисного мониторинга по анализу внутренней среды. Основное содержание экспертного метода балльной оценки кризисного состояния компании – показатель Аргенти (А-счет)? Метод бальной оценки - показатель А-счет Аргенти К методам качественной оценки финансового состояния относится экспертный метод балльной оценки кризисного состояния организации – показатель Аргенти (А-счет). Исследование начинается с предположений, что идет процесс, ведущий к банкротству, который для своего завершения требует нескольких лет и может быть разделен на три стадии: 1) Недостатки. Компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства; 2) Ошибки. Вследствие накопления этих недостатков фирма может совершать ошибки, ведущие к банкротству; 3) Симптомы. Совершенные ошибки начинают выявлять в приближающейся неплатежеспособности: ухудшение показателей, признаки недостатка денежных средств. При расчете А-счета конкретного предприятия ставиться количество баллов согласно Аргенти, либо «0», промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель А-счет Аргенти. Баллы А-счет Аргенти оценки вероятности банкротства

56. Деятельность антикризисного управляющего при проведении антикризисного мониторинга по анализу внутренней среды. Основное содержание этапов финансового анализ неплатежеспособной организации. Место финансового анализа в системе антикризисного мониторинга

Ситуационный анализ (СА) -определение положения предприятия (ситуации, места) в общем экономичес-ком пространстве, основных факторов, воздействующих на предприятие, а также его укрупненных характеристик. СА - дает полные резуль -таты (количественные харак-теристики) предприятия и его положения во внешней среде. Направления анализа: - SWOT-анализ; - анализ стратегической позиции предприятия; - анализ сегментов рынка; - анализ конкуренции; - позиционный анализ. 2.Задачи и направление финансово-экономического анализа Задачи финансово - экономического анализа: 1. оценить текущее финансовое состояние и финан -совые ограничения; 2. оценить динамику финан-сово - экономических пока-зателей и составить прогноз их изменения; 3. выявить и оценить возмо-жные источники финанси -рования планируемых мероприятий. Направления анализа: - анализ финансового состояния; - анализ эффективности деятельности (финансо -вых результатов); - анализ потока денежных средств; - анализ инвестиционной деятельности. 3.Задачи и направления анализа производственно-хозяйственной деятельности Анализ производственно - хозяйственной деятельности: - оценить уровень производственных ресурсов, используемых предприя-тием для производства и реализации продукции; - выявить резервы повышения эффективности их использования. Направления анализа:

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-09-18; просмотров: 600; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.40.53 (0.164 с.) |