Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Основні показники, на основі яких здійснюється аналіз ефективності проектів

Ефективність проекту характеризується системою показників, які показують співвідношення між вигодами та витратами проекту з точки зору основних його учасників (в першу чергу замовника та інвесторів). Систему показників, що використовуються для обґрунтування оптимальних інвестиційних рішень можна розділити на дві основні групи: - дисконтова ні показники; - показники, що не враховують фактор часу. До дисконтованих відносяться показники, що враховують зміну вартості грошей у часі: ü дисконтований грошовий потік (сучасна вартість грошового потоку – Рresent Value) – РV; ü чиста теперішня вартість (Net Рresent Value) — NРV; ü індексу рентабельності інвестицій (Profitability Index) — РІ; ü внутрішня норма прибутковості (рентабельності) (Internal Rate of Return) — IRR; ü дисконтований термін окупності (Discounted Payback Period) –DРР; ü дисконтований коефіцієнт ефективності інвестицій (Accounting Rate of Return) —ARR d. До показників, що не враховують зміну вартості грошей у часі відносять: ü коефіцієнт ефективності інвестицій (Accounting Rate of Return)—АRR; ü термін окупності (Payback Period) — РР; ü максимум проектного прибутку – АСВР. Зупинимось детальніше на змісті основних з цих показників. 1. Сума інвестицій (затрат) що здійснені за певний період t, It — це вартість початкових грошових вкладень у проект, без яких він не може здійснюватись. Ці витрати мають довгостроковий характер. Якщо розглядати проект створення або реконструкції певного підприємства, то це витрати на розробку ТЕО; проекту; робочої документації; нове будівництво або реконструкцію підприємства; закупівлю технологічного обладнання та інші витрати. 2. Чистий грошовий потік СF — не дисконтований дохід від здійснення проекту, який включає чистий прибуток після сплачування всіх платежів та зборів до бюджетів різних рівнів та амортизаційні відрахування, який формується в результаті надходження виручки від реалізації продукції. Чистий грошовий потік розраховується за формулами: СF = В – С; (2.2) Де В - виручка від реалізації продукції (послуг), що буде створюватись в результаті здійснення проекту; S - повна собівартість продукції (робіт, послуг); БВ - податкові платежі та збори в бюджети різних рівнів; А - річні амортизаційні відрахування; С - сукупні експлуатаційні витрати по проекту.

3. Дисконтований грошовий потік (сучасна вартість грошового потоку – РV) розраховують для постійної норми дисконту за формулою:

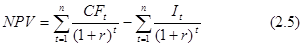

де СFt — грошовий потік за період t; r - проектна дисконтна ставка (прийнятна для інвестора норма прибутку на капітал або річна банківська процентна ставка). При проведенні фінансового аналізу ставка дисконту, звичайно, є ціною капіталу для фірми. В економічному аналізі ставка дисконту являє собою закладену вартість капіталу, тобто прибуток, який міг би бути одержаний при інвестуванні найприбутковіших альтернативних проектів. 4. Чиста теперішня вартість проекту (NPV). Це найвідоміший і найуживаніший критерій. У літературі зустрічаються й інші його назви: чиста приведена вартість, чиста приведена цінність, чистий приведений прибуток. NPV являє собою дисконтовану цінність проекту (поточну вартість доходів або вигод від здійснених інвестицій). Чисту теперішню вартість проектувизначають як суму потокових ефектів (тобто перевищення результатів над витратами) за весь розрахунковий період існування проекту, приведених до початкового періоду, за формулою:

де СFt — чистий грошовий потік в рік t, Іt, — інвестиційні витрати на проект у рік т; r — ставка дисконту; п — тривалість існування проекту. Для визначення NPV можна застосовувати модифіковану методику. Використання модифікованого показника NPV базується на порівнянні дисконтованих інвестицій із загальними дисконтованими грошовими надходженнями РV. У цьому разі NРV розраховують для постійної норми дисконту за формулою

Значення NPV, розраховані за формулами (2.4) та (2.5) дещо відрізняються. При використанні показника NPV необхідно дотримуватись таких основних правил при прийнятті інвестиційних рішень: якщо значення NPV за заданої норми дисконту додатне (NPV > 0), можна вважати проект ефективний і розглядати питання про його прийняття чи подальший аналіз;. якщо NPV < 0, то проект вважається неефективним і його потрібно зняти з подальшого аналізу; якщо представлені проекти є альтернативними, то потрібно приймати проект з вищим значенням NPV; якщо потрібно сформувати зі списку можливих капітальних вкладень портфель інвестицій, то найкращою є комбінація проектів з найбільшим значенням NPV.

5.1ндекс рентабельності (прибутковості) інвестицій (РІ) євідношенням суми приведених ефектів до розміру капіталовкладень, тобто

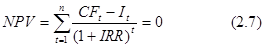

Основне правило використання індексу рентабельності в проектному аналізі можна сформулювати гак: проект можна приймати до реалізації, якщо Р1> 1.При порівнянні незалежнихпроектів з приблизно однаковими значеннями NPV перевагу потрібно надавати капіталовкладенням з більшим індексом рентабельності. Проте в ході порівняльної оцінки взаємовиключних проектів в ситуації, коли фірма не обмежена в фінансових ресурсах при реалізації проекту або програми, індекс рентабельності може вступити в протиріччя з. NPV В такому випадку для обґрунтування оптимальних інвестиційних рішень рекомендовано надавати перевагу показнику NPV. Індекс рентабельності інвестицій (прибутковості) тісно пов'язаний NPV: якщо значення NPV додатнє, то РІ> 1, і навпаки. Індекс РІ є відносним показником, його недоліком є те що він не має властивості адитивності при порівнянні взаємовиключних проектів з різними об'ємами інвестиційних затрат і може вступати в протиріччя з показником NPV. В той же час індекс рентабельності як один з найважливіших критеріїв ефективності з успіхом може бути використаний для обґрунтування оптимальних варіантів капіталовкладень в умовах обмеженого бюджету. 6. Внутрішня норма прибутковості (рентабельності) (ІRR) є нормою дисконту r при якій значення NPV стає рівним нулю (тобто коли сума дисконтованих ефектів дорівнює сумі дисконтованих капіталовкладень). Виходячи з наведеного вище величину ІRR можна визначити, користуючись формулою:

Існують такі основні методи визначення ІRR: 1) Метод послідовних наближень, при якому визначають NPV для різних значень норми дисконту r до того моменту поки значення NPV не стане рівним нулю (такі розрахунки є досить трудомісткими і їх найкраще виконувати з використанням електронних таблиць Excel). 2) З використанням фінансового калькулятора. 3) Методами лінійної інтер- та екстраполяції за допомогою спрощеної формули:

де А — величина ставки дисконту, при якій NPV маєдодатне значення; В — величина ставки дисконту, при якій NPV має від’ємнезначення; а — величина позитивної NPV, при величині ставки дисконту А; В — величина NPV, при величині ставки дисконту В. Даний метод дає можливість визначити показник IRR наближено. 4) Графічним методом, при якому по осі абсцис відкладаються значення ставки дисконту, а по осі ординат – значення NPV. В подальшому задаються кількома значеннями ставки дисконту і для них розраховують значення NPV що відповідають цим значенням ставки дисконту, проводять лінію, що з'єднує ці точки. Ставка дисконту, при якій NPV =0, якраз і буде відповідатиме ІRR даного проекту. Даний метод дає можливість визначити показник IRR наближено. Для обґрунтування рішень, що пов'язані з використанням залученого капіталу, найбільш відповідним є таке визначення внутрішньої норми рентабельності: ІRR визначає максимально допустиму процентну ставку, при якій ще можливо без будь-яких втрат для власників компанії-замовника залучати інвестиції в проект.

При використанні показника внутрішньої норми рентабельності ІRR необхідно дотримуватись такою основною правила при прийнятті інвестиційних рішень: якщо внутрішня норма рентабельності перевищує ціну капіталу, фірма може приймати проект, в протилежному випадку проект повинен бути відхилений. 7. Термін окупності (РР) — це мінімальний часовий інтервал (від початку здійснення проекту), за межами якого інтегральний дохід від проекту стає позитивним і залишається таким в подальшому. Тобто, це період часу, починаючи з якого початкові інвестиції та інші пов'язані з проектом витрати покриваються результатами його здійснення. В випадку, якщо прибуток розподілений за роками нерівномірно, то РР розраховують безпосередньо як період, протягом якого інвестицію буде погашено за рахунок кумулятивного прибутку, тобто

Точніше (з точністю до 0,1 або до 0,01) термін окупності можна визначити використовуючи формулу:

При використанні показника термін окупності РР в інвестиційному аналізі необхідно дотримуватись таких основних правил при прийнятті інвестиційних рішень: проекти зі строком окупності, який менше, ніж нормативний (або встановлений інвесторами) приймаються, а з більшим строком окупності – відхиляються; зі кількох взаємовиключних проектів слід надавати перевагу проекту, що має менший термін окупності.

|

|||||||

|

Последнее изменение этой страницы: 2016-09-13; просмотров: 263; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.138.174.195 (0.012 с.) |

- недисконтований грошовий потік за 1-й рік; Іt — сума інвестицій у проект; t0 — номер першого року, у якому досягається умова

- недисконтований грошовий потік за 1-й рік; Іt — сума інвестицій у проект; t0 — номер першого року, у якому досягається умова