Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ рентабельности использования капитала

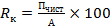

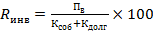

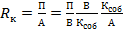

Помимо показателей рентабельности и доходности продукции различают рентабельность использования капитала (имущества, находящегося в распоряжении предприятия),собственных средств, производственных фондов, финансовых вложений (инвестиций) и перманентного капитала (капитала, вложенного в деятельность других организаций на длительный срок). Одним из важных экономических показателей является рентабельность активов; ее так же называют экономической рентабельностью. Это самый общий показатель, дающий ответ на вопрос, сколько прибыли предприятие получает в расчет на 1 руб. своего имущества. От его величины, в частности, зависит размер дивидендов по акциям в акционерных обществах. Эффективность функционирования капитала (имущества) определяют по следующим аналитическим зависимостям: рентабельность капитала

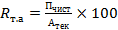

рентабельность ткущих активов

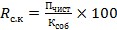

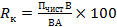

где В процессе анализа необходимо выявить зависимость между величиной прибыли и эффективностью использования собственных и заемных средств, затраченных на ее получение. Для этих целей определяют рентабельность собственного капитала

Где Для обоснования привлечения заемных источников финансирования необходимо сопоставить рентабельность использования капитала в целом с рентабельностью собственного капитала. Если Рентабельность капитала (имущества) и рентабельность средств (источников) предприятия анализируют, применяя способ цепных подстановок. Исследуем взаимосвязь рентабельности имущества (капитала) предприятия

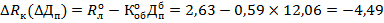

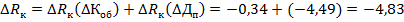

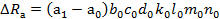

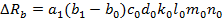

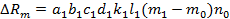

Таким образом, рентабельность капитала является производным показателем от объема продаж. Она может повышаться при неизменной доходности продаж и увеличении объема продаж за счет опережающего роста стоимости активов и ускорения их оборачиваемости. И наоборот, при постоянной оборачиваемости рентабельность активов может расти за счет увеличения доходности продаж. Полученная зависимость показывает 2 пути повышения рентабельности капитала: 1) при низкой доходности продукции необходимо стремиться к ускорению оборачиваемости активов и их элементов; 2) низкая деловая активность предприятия может быть компенсирована за счет снижения затрат на производство продукции или ростом цен на продукцию. Используя данные табл. 1, 3, попытаемся оценить влияние рассмотренных факторов на рентабельность использования капитала. 1. Изменение рентабельности капитала

2. Изменение рентабельности капитала за счет снижения доходности продаж:

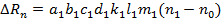

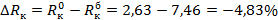

где индексы «о» и «б» - соответственно отчетный и базисный годы. 3. Изменение рентабельности капитала за счет суммарного влияния факторов:

При выборе стратегии управления капиталом (ориентация на собственные возможности или привлечение заемных средств) следует оценить риск и степень окупаемости вложенных средств. Прежде всего необходимо определить период окупаемости собственного капитала (

Чем длиннее период окупаемости, тем выше неопределенность и риск получить низкий результат, так как размер прибыли зависит от конъюктуры рынка, налоговой политики государства и других факторов, не имеющих отношения к финансово-хозяйственной деятельности предприятия. В практике экономического анализа для более углубленного изучения факторов, оказывающих влияние на рентабельность использования капитала, широко используют трехфакторную модель Дюпона:

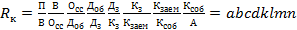

где Модель Дюпона была получена методом удлинения рассмотренной ранее двухфакторной модели рентабельности капитала. Используя этот же прием, при диагностике факторов рентабельности капитала может быть получена и использована модель следующего вида:

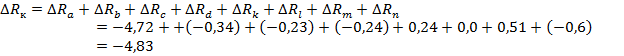

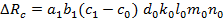

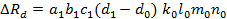

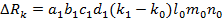

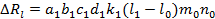

где Таким образом, получена восьмифакторная мультипликативная модель рентабельности использования капитала предприятия, состоящая из достаточно разносторонних и разнообразных факторов, характеризующих как степень использования капитала, так и степень финансовой устойчивости предприятия. Полученную факторную модель можно решить методом разниц. Математически это выглядит так:

где Точность выполненных расчетов подтверждается следующими соотношениями:

где

|

||||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 483; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.217.8.82 (0.012 с.) |

;

; ,

, – чистая прибыль остающаяся в распоряжении предприятия; А,

– чистая прибыль остающаяся в распоряжении предприятия; А,  - величина соответственно задействованного капитала и всех видов текущих активов, которая рассчитывается по данным баланса как среднегодовая.

- величина соответственно задействованного капитала и всех видов текущих активов, которая рассчитывается по данным баланса как среднегодовая. и заемного капитала (инвестиций)

и заемного капитала (инвестиций)  :

: ;

;  ,

, – средняя величина источников собственных средств предприятия, рассчитанная по данным третьего раздела баланса;

– средняя величина источников собственных средств предприятия, рассчитанная по данным третьего раздела баланса;  – валовая прибыль предприятия;

– валовая прибыль предприятия;  – долгосрочные обязательства предприятия (итого по 1V разделу баланса).

– долгосрочные обязательства предприятия (итого по 1V разделу баланса). , то использование6 заемных средств менее эффективно, чем собственного капитала; при

, то использование6 заемных средств менее эффективно, чем собственного капитала; при  привлечении заемных источников финансирования может быть выгодным.

привлечении заемных источников финансирования может быть выгодным. с доходность продаж

с доходность продаж  и уровнем использования основных и оборотных средств. Рассматриваемые факторы не случайны, так как доходность продаж зависит от использования активов предприятия, которые определяют объем продаж. Если в исходную формулу рентабельности капитала ввести множитель

и уровнем использования основных и оборотных средств. Рассматриваемые факторы не случайны, так как доходность продаж зависит от использования активов предприятия, которые определяют объем продаж. Если в исходную формулу рентабельности капитала ввести множитель  , то аналитическая зависимость примет следующий вид:

, то аналитическая зависимость примет следующий вид: = Доходность продаж × Оборачиваемость активов.

= Доходность продаж × Оборачиваемость активов. за счет снижения оборачиваемости активов:

за счет снижения оборачиваемости активов: .

. ,

, .

. , годы), который показывает время, в течении которого полностью окупятся вложения:

, годы), который показывает время, в течении которого полностью окупятся вложения: .

. ,

, – доходность продаж;

– доходность продаж;  - оборачиваемость собственного капитала;

- оборачиваемость собственного капитала;  - коэффициент финансовой независимости или доля собственного капитала в общей массе активов предприятия.

- коэффициент финансовой независимости или доля собственного капитала в общей массе активов предприятия. .

. – доходность продаж, которая характеризует эффективность продаж, осуществляемых предприятием. Этот показатель отражает влияние ценовой политики и показатель объема продаж;

– доходность продаж, которая характеризует эффективность продаж, осуществляемых предприятием. Этот показатель отражает влияние ценовой политики и показатель объема продаж;  - оборачиваемость оборотных активов. Фактор показывает количество оборотов в течении отчетного года, которое совершает оборотный капитал в процессе производственно – сбытовой и заготовительной деятельности. Он характеризует эффективность использования оборотных активов;

- оборачиваемость оборотных активов. Фактор показывает количество оборотов в течении отчетного года, которое совершает оборотный капитал в процессе производственно – сбытовой и заготовительной деятельности. Он характеризует эффективность использования оборотных активов;  - отношение стоимости оборотных активов к сумме краткосрочных обязательств. Данный фактор называется коэффициентом текущей ликвидности и характеризует платежеспособность предприятия при условии реализации всех запасов и возврата дебиторской задолженности:

- отношение стоимости оборотных активов к сумме краткосрочных обязательств. Данный фактор называется коэффициентом текущей ликвидности и характеризует платежеспособность предприятия при условии реализации всех запасов и возврата дебиторской задолженности:  - отношение краткосрочных обязательств к дебиторской задолженности. Коэффициент характеризует степень покрытия краткосрочных обязательств предприятия дебиторской задолженностью, т.е. финансовую устойчивость предприятия;

- отношение краткосрочных обязательств к дебиторской задолженности. Коэффициент характеризует степень покрытия краткосрочных обязательств предприятия дебиторской задолженностью, т.е. финансовую устойчивость предприятия;  - отношение дебиторской задолженности к кредиторской, характеризует зависимость предприятия от кредиторов и дебиторов. Этот показатель также может служить оценкой защищенности предприятия от инфляции: чем меньше величина данного показателя, тем выше степень защиты от инфляции;

- отношение дебиторской задолженности к кредиторской, характеризует зависимость предприятия от кредиторов и дебиторов. Этот показатель также может служить оценкой защищенности предприятия от инфляции: чем меньше величина данного показателя, тем выше степень защиты от инфляции;  - отношение кредиторской задолженности организации к заемному капиталу, характеризует структуру пассивов;

- отношение кредиторской задолженности организации к заемному капиталу, характеризует структуру пассивов;  - отношение заемного капитала к собственному капиталу. Фактор характеризует общую финансовую устойчивость деятельности предприятия. Он отражает соотношение заемных и собственных источников финансирования деятельности предприятия;

- отношение заемного капитала к собственному капиталу. Фактор характеризует общую финансовую устойчивость деятельности предприятия. Он отражает соотношение заемных и собственных источников финансирования деятельности предприятия;  - отношение собственного капитала к активам, показывает степень финансовой независимости предприятия.

- отношение собственного капитала к активам, показывает степень финансовой независимости предприятия. ;

;  ;

; ;

;  ;

; ;

;  ;

; ;

;  .

. -влияние i–го фактора на общее изменение рентабельности капитала; факторы с индексом «1» относятся к отчетному году, факторы с индексом «0» - к базисному (предыдущему).

-влияние i–го фактора на общее изменение рентабельности капитала; факторы с индексом «1» относятся к отчетному году, факторы с индексом «0» - к базисному (предыдущему). ,

, ,

,  - рентабельность использования капитала соответственно в отчетном и базисном году:

- рентабельность использования капитала соответственно в отчетном и базисном году: