Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Международные денежные обязательства и расчётные отношения, их юридическая природа.

Расчетные отношения связаны с историей денежных обязательств, имеющей самостоятельное правовое значение. Денежными может быть обязательство в целом (в договоре займа) или это может быть обязанностью одной из сторон. Денежным является обязательство, в силу которого на должника возлагается обязанность уплатить деньги. Расчетные отношения служат формой реализации денежных обязательств, т.е. направлены на прекращение такого обязательства путем уплаты определенно денежной суммы кредиторам. Круг субъектов денежных обязательств не совпадает с кругом субъектов расчетного отношения, возникшего на его основе. Расчетные отношения помимо должника и кредитора включают кредитные организации. Международные денежные обязательства связаны с валютным контролем. Некоторые выделяют международное частное валютное право (финансирование международной коммерческой деятельности, валютные кредитные и расчетные отношения частноправового характера, связанные с иностранным правопорядком). Бреттон-Вудский договор 1945г о создании Международный валютный фонд (МВФ) – был принят в целях свободного трансграничного движения товаров, услуг и капитала. РФ теперь участвует. Этот договор устанавливает правила: валютные контракты, которые затрагивают валюту какого-либо государства-члена МВФ и заключены в нарушение законодательства о валютном контроле этого государства лишены исковой силы на территории любого государства-члена МВФ. Государства-члены МВФ могут по взаимной договоренности сотрудничать в вопросах применения мер, направленных на усиление эффективности валютного контроля каждого из них, если такие меры и регулирование не противоречат договору. Принципы осуществления валютных операций определяется в ФЗ «о валютном регулировании и валютном контроле» от 10 декабря 2003г. В соответствии с ФЗ под валютными операциями понимается операции: · Связанные с переходом прав собственности и иных прав на валютные ценности, в т.ч. операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных договоров в иностранной валюте · Ввоз или пересылка в РФ, а также вывоз из РФ валютных ценностей · Осуществление международных валютных переводов

· Расчеты между резидентами и нерезидентами в валюте РФ СПЗ – специальное правозаимствование, допускаются для международных платежей и резервных средств. Стоимость определяется на основе корзины валют, активно используется в транс К-ях. Международные расчетные отношения – отношения, урегулированные международными банковскими правилами и обычаями, нормами национального законодательства, направленные на прекращение денежного обязательства путем уплаты определенной денежной суммы должником кредитору через учреждение банка на согласованных условиях. Международный расчет – платежи по денежным требованиям и обязательствам, осложненным иностранным элементом. Виды расчетов: наличные и безналичные. Форма расчетов – условие платежа, обладающее особенностями в отношения порядка начисления средств на счет кредитора, видов используемых платежных документов, с таким процедурами документооборота: · Документарный аккредитив · Инкассо · Банковский перевод · Расчеты с использованием векселей и чеков В настоящее время применяются международные автоматизированные системы межбанковских расчетов. С 1977г. в Брюсселе функционирует международная финансовая телекоммуникационная сеть (СВИФТ). Основная задача – скоростная передача банковской и финансовой информации, ее сортировка и архивирование.

Международные расчёты по инкассо Инкассовые формы расчета - операции, осуществляемые банками на основании полученных инструкций клиента в форме инкассового поручения, при которой банк получает платеж от импортера за отгруженные в его адрес товары или оказанные услуги и зачисляет полученные суммы на счет клиента (экспортера). Унифицированные правила по инкассо 1966 г. (разработаны МТП) Различают 2 вида инкассо: · чистые инкассо – инкассо только финансовых документов (переводные векселя, простые векселя, чеки, платежные и другие подобные документы, используемые для получения денежного платежа), · документарные инкассо – инкассо финансовых документов, сопровождаемых коммерческими документами, а также инкассо только коммерческих документов (счета-фактуры, отгрузочные документы, документы о праве собственности или подобных документов, не являющихся финансовыми).

Участники расчетов: · принципал · банк-ремитент, · инкассирующих банк, · представляющий банк, · плательщик.

Международные расчёты по документарному аккредитиву Унифицированные правила и обычаи для документарных аккредитивов 1993г. Унифицированные правила для банковского рамбурсирования по документарным аккредитивам 1996г.

Аккредитив инкассо

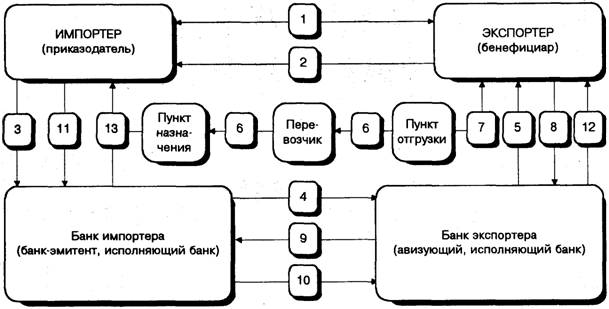

Документарный аккредитив - соглашение, в силу которого Банк (банк-эмитент), действуя по просьбе и на основании инструкции клиента или от своего имени должен произвести платеж третьему лицу или по его приказу (бенефициару) или оплатить или акцептировать переводные векселя, выставленные бенефициаром (ст. 2 Правил 1993г.) Аккредитив - сделка, обособленная от договора купли-продажи или от иного договора, на котором он может быть основан. Аккредитив может быть отзывным и безотзывным, о чем должно быть ясно указано в нем. Если указанное отсутствует, аккредитив признается безотзывным. В правилах устанавливают типы и виды аккредитивов по способу их исполнения: · аккредитивы, исполняемые путем платежа по предъявлении, · аккредитивы, исполняемые путем платежа с рассрочкой, · аккредитивы, исполняемые путем их акцепта или негоциации. Субъекты: · импортер = приказодатель, · банк импортера = банк-эмитент, · экспортер = бенефициар, · банк экспортера = исполняющий банк. Из интернета Международная практика торговых отношений выработала несколько форм расчетов в зависимости от степени доверия торговых партнеров, а также от роли, которую призваны в каждом конкретном случае играть банки в расчетах между продавцом и покупателем. Банки могут производить расчеты в форме документарного аккредитива, инкассо, банковского перевода и в других формах, применяемых в международной банковской практике. Документарный аккредитив. Под документарным аккредитивом "Унифицированные правила и обычаи для документарных аккредитивов", разработанные Международной торговой палатой, понимают любой договор, в силу которого банк-эмитент (банк, выставивший аккредитив), действуя по просьбе и в соответствии с указаниями импортера (приказодателя), берет на себя обязательство произвести платеж третьему лицу (бенефициару) или его приказу либо распорядиться, чтобы такие платежи были произведены или такие тратты оплачены, акцептованы или негоциированы другим банком против обусловленных документов и в соответствии с оговоренными условиями. Приказодатель определяет свои отношения с банком-эмитентом в заявлении банку об открытии аккредитива. В заявлении (по формуляру) должны содержаться все важные, предусмотренные контрактом условия. Для банка под условиями аккредитива понимаются такие условия, при выполнении которых экспортер может воспользоваться аккредитивом, т.е. получить денежное возмещение за поставленный им товар. Эти условия определяются на основании заявления, переданного импортером банку-эмитенту. Расчеты в форме документарного аккредитива производятся по схеме рис. 9.1.

Стороны (экспортер и импортер) заключают контракт (1), в котором определяют, что платежи за поставленный товар будут производиться в форме документарного аккредитива.

Рис. 9.1. Аккредитив

Аккредитивы выставляются банками по поручению или заявлению импортера (приказодателя по аккредитиву), которое фактически определяет все условия раздела контракта, касающегося порядка платежей. В этой связи при заключении контракта следует обратить внимание на то, чтобы основные условия будущего аккредитива были сформулированы четко и полно. В частности, контракты оговаривают: · наименование банка, которым будет открыт аккредитив (предпочтение отдается банкам, являющимся корреспондентами банка экспортера); · вид аккредитива; · наименование авизующего и исполняющего банков; · порядок взимания банковской комиссии; · условия исполнения платежа (платеж по предъявлении, платеж с рассрочкой, акцепт или негоциация); · перечень документов, против которых должен производиться платеж; · сроки действия аккредитива, сроки отгрузки и др. После заключения контракта экспортер подготавливает товар к отгрузке, о чем извещает импортера (2). Получив такое извещение, покупатель направляет своему банку поручение (заявление) на открытие аккредитива (3). Импортер, дающий поручение на открытие аккредитива, называется приказодателем. Банк, открывающий аккредитив (банк-эмитент), действует на основании инструкций приказодателя. Далее: · аккредитив направляется экспортеру (бенефициару) через обслуживающий того банк (4), в задачу которого входит сообщение об открытии (авизование) аккредитива экспортеру. Такой банк называется авизующим; · получив от эмитента аккредитив, авизующий банк проверяет его подлинность и передает бенефициару (5); · авизующий банк получает рабочий аккредитивный документ в виде письма или электронного сообщения и берет на себя прием документов от бенефициара, их проверку и отсылку эмитенту, а в ряде случаев назначается исполняющим аккредитив банком, т. е. уполномочивается на платеж, негоциацию (покупку) или акцепт тратт экспортера; · получив транспортные документы от перевозчика (7), экспортер представляет их наряду с другими в свой банк; · после проверки банк экспортера отсылает документы (и тратты, если условиями аккредитива предусмотрено их представление) банку-эмитенту для оплаты (9);

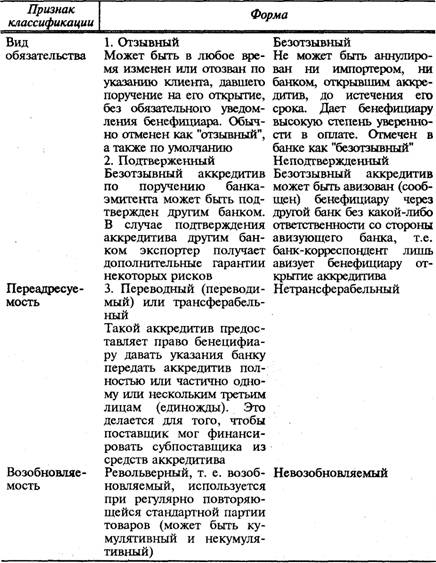

· после проверки документов эмитент переводит сумму платежа банку экспортера (10); · дебетуя счет импортера (11); · авизующий банк зачисляет выручку бенефициару (12); · импортер же, получив от банка-эмитента документы (13), вступает во владение товаром. Существует множество видов и форм аккредитива, что позволяет учитывать частности (табл. 9.1):

Таблица 9.1. Классификация документарных аккредитивов

Можно указать также следующие виды аккредитивов: покрытый (непокрытый), "стенд бай" – резервный и т.д. В соответствии с едиными требованиями к документарному аккредитиву, принятыми Международной торговой палатой, существуют две основные формы аккредитива: отзывный и безотзывный. Форма аккредитива устанавливается в торговом договоре, контракте. Отзывным аккредитивом является любой аккредитив, не обозначенный как безотзывный. Такой аккредитив не образует никаких твердых обязательств между открывающим аккредитив банком и бенефициаром, и у бенефициара нет уверенности в получении средств, так как подобный аккредитив может быть в любое время изменен или отозван его выставителем или банком, в котором он открыт. Отзыв невозможен лишь тогда, когда банк-плательщик за границей принял отгрузочные документы в соответствии с действующими правилами. Отсюда следует, что отзывный аккредитив дает небольшие гарантии экспортеру, который пытается всячески избежать этой формы расчетов. Применяется отзывный аккредитив довольно редко. Безотзывный аккредитив – твердое обязательство банка-эмитента по отношению к бенефициару. Если приказодатель хочет внести изменения в свой аккредитив, он обязан получить письменное согласие на это бенефициара и банка-эмитента. В тексте аккредитива следует указать срок его действия. Поскольку при безотзывном аккредитиве выплата экспортеру может осуществляться его банком безоговорочно при представлении документов или по договоренности только после получения их банком импортера, возникают еще некоторые риски. Может, например, случиться, что банк импортера обнаружит неверное оформление документов и вследствие этого откажется от платежа или вследствие политических перемен в стране импортера банк импортера не захочет или не сможет произвести оплату или значительно задержит ее. Принимается во внимание даже возможность потери документов при пересылке и банкротство банка-импортера. Для страхования от исключительных случаев во внешнеторговой практике существует возможность выбора так называемого подтвержденного аккредитива. Подтвержденный безотзывный аккредитив обеспечивает экспортеру безотзывное обязательство платежа со стороны его банка или третьего банка с надежной международной репутацией, так как банк с помощью этого подтверждения изъявляет готовность произвести оплату в любом случае при представлении документов. Если документы в порядке, то платеж производится даже тогда, когда обнаружится, что импортер или его банк не могут или не хотят платить. Риск подобного неплатежа переходит таким образом к подтверждающему банку. Для экспортера подтвержденный безотзывный аккредитив является полной гарантией платежа (если не рассматривать возможность неожиданного банкротства подтверждающего банка). Однако чем надежнее гарантия, тем выше ее цена. Соглашение о выставлении подтвержденного безотзывного аккредитива вызывает, дополнительные расходы, поскольку банк-эмитент должен, как правило, уплатить подтверждающему банку так называемую комиссию за подтверждение, которую в конечном итоге уплачивает импортер или экспортер. Тем самым фактически повышается цена товара, что может снизить конкурентоспособность экспортера в случае, если другие экспортеры не прибегнут к безотзывному подтвержденному аккредитиву. К безотзывному подтвержденному документарному аккредитиву прибегают для страхования в основном тогда, когда неточно известна платежеспособность импортера и его банка.

Аккредитив может быть передан. Так, экспортер может передать своим поставщикам надежный аккредитив в виде оплаты товаров. Однако аккредитив может быть передан лишь однажды, если только в самом аккредитиве не оговорено иное. Передача аккредитива возможна только тогда, когда она предусмотрена в тексте аккредитива. Револьверный аккредитив аналогичен контокоррентному кредиту. Револьверный аккредитив применяется, когда происходит регулярное пополнение аккредитива до установленной суммы по мере его использования. Подобные аккредитивы применяются, например, при длительных поставках сырья. Постоянный контроль за револьверным аккредитивом сложен для банков, поэтому такая форма расчета распространена незначительно. Аккредитив для оплаты неотгруженных товаров. Это особая форма расчетов при экспорте сырьевых товаров, таких, как рис, хлопок, шерсть и т.п. В данном случае банку-экспортеру разрешено выдавать экспортеру авансы до представления документов в соответствии с так называемой "красной оговоркой" (делается красная отметка на аккредитиве). Ответственность за эту сумму несет банк, открывший аккредитив. "Зеленая оговорка" в аккредитиве означает, что экспортные товары перед отгрузкой должны быть помещены на склад. В этом случае аванс выплачивается на основании складского свидетельства, заменяемого подчас на отгрузочные документы. Компенсационный аккредитив. При существующей возможности только одноразовой передачи аккредитива может случиться так, что экспортер располагает многими субпоставщиками, с которыми он хочет рассчитаться с помощью одного аккредитива. Бенефициар может поручить банку открыть субпоставщикам так называемый компенсационный аккредитив, финансовым обеспечением которого для банка служит первоначальный оригинальный аккредитив.

|

|||||||||||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 1230; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.63.236 (0.044 с.) |