Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Страхование в туризме: специфические участники

И ЭКОНОМИЧЕСКИЙ ЭФФЕКТ Страхование [12] в туризме: специфические участники и экономический эффект. В статье изучены особенности деятельности специфических участников страхования в туризме – выгодоприобретателей и ассистанс-компаний, а также показан алгоритм расчета основных числовых показателей технологических этапов туристского страхования и его экономический эффект для страхователя. Осуществлена и представлена определенная теоретическая и методическая работа по изложению места и роли указанных участников, деятельность которых в сфере отдыха и гостеприимства недостаточно полно отражена в нормативных правовых актах и экономической литературе. Описаны возможные варианты номинирования субъектного места выгодоприобретателя в зависимости от организационно-экономического соотношения других субъектов страхования, а именно страхователя и застрахованного. Показаны сущностные характеристики выгодоприобретателя с выделением их проявления в туристском страховании. Проиллюстрированы структура и содержание страхового полиса на примере полиса страхования медицинских расходов при выезде за границу. Проанализированы функции и приведен перечень ассистанс-компаний, имеющих партнерские отношения в сфере международного туризма с российскими страховыми организациями. Изложены функции предприятий ассистанс-индустрии, предлагающих разнообразные услуги, сопутствующие как сфере отдыха, путешествий и туризма, так и делу страховой защиты людей в этих областях. На примере страхования багажа путешественника в страховой компании «Ингосстрах» рассмотрены условия и проведен расчет экономической выгоды приобретения страховой защиты страхователем туристских рисков. Сделан вывод о значительном экономическом выигрыше туриста при наступлении страхового случая. Insurance in Tourism: Specific Participants and Economic Impact. The article studies the features of the activities of specific insurance participants in tourism – beneficiaries and assistance companies, and also shows an algorithm for calculating the main numerical indicators of technological stages of travel insurance and its economic effect for the insured. A certain theoretical and methodological work has been carried out and presented to describe the place and role of these participants, whose activities in the field of recreation and hospitality are not fully reflected in regulatory legal acts and economic literature. Possible options for nominating the subject place of the beneficiary are described, depending on the organizational and economic ratio of other subjects of insurance, namely the policyholder and the insured. The essential characteristics of the beneficiary are shown, highlighting their manifestation in travel insurance. The structure and content of the insurance policy are illustrated by the example of the medical expenses insurance policy when traveling abroad. The functions are analyzed and a list of assistance companies that have partnerships in the field of international tourism with Russian insurance organizations is provided. The functions of the assistance industry enterprises, which offer a variety of services related to both the field of recreation, travel and tourism, and the insurance protection of people in these areas, are outlined. On the example of travel baggage insurance on the example of the insurance company «Ingosstrakh», the conditions are considered and the calculation of the economic benefit of the insurance coverage by the insured of tourist risks is carried out. The conclusion is made about the significant economic gain of the tourist upon the occurrence of an insured event.

Анализ последних исследований и публикаций. Вопросам туризма в современной экономической литературе посвящен ряд работ российских исследователей, среди которых следует выделить авторов, рассматривающих проблемы туристской отрасли в привязке к современному состоянию, проблемам и перспективам развития туристской индустрии в Российской Федерации, Республике Крым и г. Севастополе. Так, Кулик В.В. и Лазицкая Н.Ф. в своей работе исследуют проблему финансовой стабильности туристского предприятия и определения перспектив развития деятельности туристских предприятий в культурно-познавательном туризме Республики Крым и города-героя Севастополя [1, с.237]. Теоретические и практические вопросы страхования, в т.ч. страхования в досуговой сфере и в области организации путешествий, раскрываются в работах Ефимова О.Н. [2, с.196; 3, с. 930], Юлдашева Р.Т., Логвиновой И.Л. [4, с. 3]. Региональные и правовые аспекты страхования, что немаловажно для исследования вопросов местного туризма, мы находим в материалах исследований Сафуанова Р.М., Кашиповой И.Р., Рябчикова А.Н. [5, с. 91] и других авторов [6, с. 81]. Первостепенное значение, очевидно, имеет изучение спроса на туристские продукты, в том числе на новые виды отдыха в Крыму, чему посвящена работа Тимошиной Ю.В. и Смирнова Д.В. [7, с. 147]. Маркетинговый подход к развитию туризма демонстрируют Новикова Е.В. и Шелудкова А.А., которые рассматривают недостаточно охваченную вниманием организаторов туристской сферы категорию потенциальных потребителей – людей, относящихся к третьему возрасту [8, с.101].

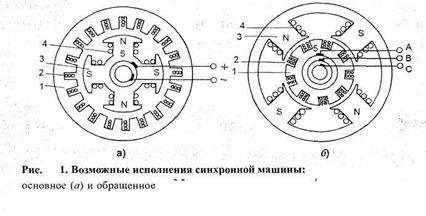

Выделение нерешенной проблемы. В работах современных исследователей отраслевого страхования достаточно полно раскрыты общие вопросы страхования объектов, относящихся к деятельности основных субъектов туристской отрасли и ее инфраструктуры. В то же время региональное научное сообщество редко обращается к проблеме развития страхования в индустрии туризма. Требует определенной теоретической и методической детализации место и роль отдельных участников системы страхования в туризме, таких, каквыгодоприобретатели и ассистанс-компании, деятельность которых в сфере отдыха и гостеприимства недостаточно полно отражена в нормативных правовых актах. Редко встречаются также исследовательские разработки, посвященные технологии осуществления рутинных процедур, зачастую связанных с экономико-математическими расчетами, а также методик выполнения обязательных бизнес-процессов в ходе реализации непосредственных взаимодействий страховщика и страхователя – субъекта туристской деятельности. Цель статьи – уточнение и углубление сущностных характеристик выгодоприобретателей и ассистанс-компаний как специфических участников страхования в туризме с обоснованием экономической выгоды приобретения страховой защиты туристом. Изложение основного материала. Выгодоприобретатель может быть включен в договор страхования или его имя может не упоминаться в договоре, но в любом случае это лицо является получателем страховой выплаты. Последний тезис особо подчеркивается, например, в Правилах страхования граждан от несчастных случаев страховой компании «Согласие» от 25 июня 2019 г.: «выгодоприобретатель – лицо, указанное в договоре страхования в качестве получателя страховой выплаты». В практике страхования туристских рисков со стороны страховщиков часто встречаются уточняющие толкования понятия «выгодоприобретатель». Так, СПАО «РЕСО-Гарантия» в Правилах страхования от несчастных случаев и болезней № 188 от 07.05.2019 г. вносит положение о том, что «назначение Выгодоприобретателя иного, чем Застрахованное лицо, в том числе в случае, когда Страхователь не является Застрахованным лицом, осуществляется только с письменного согласия Застрахованного лица. Если в договоре Выгодоприобретатель не указан, Выгодоприобретателем признается Застрахованное лицо, а в случае его смерти – наследники Застрахованного лица». В Правилах страхования непредвиденных расходов граждан на время путешествий АО СК «Альянс» от «28» мая 2020 г. № 70 конкретизируется часто встречающаяся ситуация: «Косвенно Договор страхования считается заключенным в пользу Застрахованного лица, если в договоре страхования не названо в качестве Выгодоприобретателя другое лицо». В общем случае статус выгодоприобретателя могут иметь три различных лица и в трех различных ситуациях: 1) сам страхователь – в этом случае он выступает и как застрахованное лицо, т.е. и страхователь, и застрахованный, и выгодоприобретатель совмещаются в одном лице (как в имущественном страховании, так и личном страховании присутствует застрахованное лицо) (Рисунок 1). В большинстве случаев в практическом страховании именно так и происходит – тем, другим и третьим в одном лице является сам страхователь. В сфере туризма такая ситуация наблюдается в случаях, когда сам турист или путешествующий (например, знаменитый Федор Конюхов, который, как мы предполагаем, в отдельных своих путешествиях страхует себя сам, не полагаясь на разнообразные туристские ассоциации, союзы и объединения) заключает договор страхования со страховой компанией и является получателем страховой выплаты при наступлении страхового случая.

Рисунок 1 – Страховые отношения в случае, когда выгодоприобретателем выступает страхователь

2) выгодоприобретателем является не сам страхователь, а застрахованное им лицо (Рисунок 2). Точнее говоря, лицо, принадлежащие которому ценности застрахованы неким другим лицом. Таковыми могут быть туристская фирма (страхователь, т.е. плательщик страховой премии и подписывающая договор сторона) и турист, как лицо, застрахованное и получающее страховую выплату. В практике организованного туризма в подавляющем большинстве случаев страховые отношения строятся именно по этой схеме. Рисунок 2 – Страховые отношения в случае, когда выгодоприобретателем выступает застрахованное лицо

Последнее в этом случае получило название «застрахованный выгодоприобретатель»; 3) выгодоприобретателем выступает лицо, не являющееся ни страхователем, ни застрахованным (Рисунок 3). В практике страхования его называют незастрахованным выгодоприобретателем. В этом случае оно может быть вовсе не владельцем страхуемого имущества (багажа, например) или естественно принадлежащей ценности (жизни, здоровья), но определенным лицом, заинтересованным в страховой защите этого имущества (ценности) или, как говорят, имеющим страховой интерес. Такая конструкция страхования в сфере туризма может быть создана, например, тогда, когда туроператор, заключая договор страхования организуемого им тура (поездки, экскурсии) обозначает в качестве застрахованных каждого из туристов, приобретших у данного туроператора турпутевки, но выгодоприобретателем, с согласия (а, возможно, и требования) отдельных туристов может быть назначен соответствующий родственник данного туриста (при этом, правда, и тому, и другому придется доказывать перед страховой компанией наличие у обоих страхового интереса по отношению к этому имуществу или ценности).

Рисунок 3 – Характер страховых отношений в случае, когда выгодоприобретателем выступает лицо, не являющееся ни страхователем, ни застрахованным

В страховании имущества права выгодоприобретателя могут переходить к арендодателям-кредиторам, застрахованное имущество которых уничтожено или повреждено (например, поврежденное туристом транспортное средство организатора, – автомобиля, мотоцикла, яхты, лодки – используемого участниками в качестве инвентаря во время интерактивной экскурсии). Из всего вышесказанного относительно участников страхования можно сделать вывод, что понятия застрахованного и выгодоприобретателя во многом пересекаются. Главная разница заключается в том, что ГК выделяет выгодоприобретателя как лица, в пользу которого заключен договор страхования, а по отношению к застрахованному аналогичного законодательного определения нет. Поэтому в деловой практике предпочтение дается понятию выгодоприобретатель [9, с.19]. В страховой литературе имеется небольшое количество публикаций, посвященных деятельности ассистанс-компаний на рынке туристического страхования. Между тем, ряд ведущих страховых организаций России, по примеру страховщиков мирового страхового рынка, весьма активно прибегает к помощи предприятий ассистанс-деятельности. Содержание работы последних охватывает достаточно широкий круг функций. Дело в том, что собственно сама страховая компания со всеми своими филиалами, представительствами и службами не в состоянии выполнить все работы, требующие выполнения при реализации договора страхования. Особенно это важно в случае страхования рисков при выезде за границу. Заключая договор страхования со страховой организацией, турист или туроператор оговаривают действия сторон в ходе осуществления данного договора, которые при отсутствии страхового случая носят привычно рутинный для путешественника характер – присутствие ассистанс-обслуживания турист, как правило, не замечает и не придает ему значения. Но если предусмотренный в договоре риск (риски) материализуется, то турист (туристская компания) на практике испытывает, какую важную роль играют в туризме ассистанс-фирмы, убеждаясь в том, что от профессионализма и компетентности их сотрудников зависит здоровье, благополучие, а, порой, и жизнь застрахованных. Для туриста главным, как правило, считается приобретение туристической путевки, а не покупка страховки по этой турпутевке. Страховой полис, который прикладывается к путевке, содержит указания на риски (риск – это предполагаемое событие, от наступления которого защищает данный полис), страховую сумму и другие условия страхования (Рисунок 4). Однако в полисе, как правило, не указываются данные об ассистанс-компаниях, задействованных под данную путевку (поездку), они подробно могут быть перечислены в договоре страхования, но последний заключается между страховой компанией и туристской организацией, вследствие чего важнейшая для туриста информация об ассистансе может не дойти до конечного потребителя (туриста, путешественника).

Понятно, что страховая компания не занимается лечением заболевших туристов и не оказывает никаких медицинских услуг, страховщик непосредственно сам не перевозит туристов и не размещает их в гостиницах. Зачастую не делают этого и сами турфирмы (парк автобусов и др. автомобилей, гостиницы или гостевые домики и другие объекты туристской инфраструктуры в определенной форме собственности имеют только считанные единицы туроператоров, такие как «Pegas Touristik», «Coral Travel», «Tez Tour») – в большинстве случаев этим занимаются как раз ассистанс-компании, или, как пишут на сайтах туроператоров, «…свои принимающие компании». Ассистанс в турдеятельности начал внедряться с 60-х годов ХХ века. В настоящее время он сформировался в целую индустрию, предлагающий разнообразные услуги, сопутствующие как сфере отдыха, путешествий и туризма, так и делу страховой защиты людей в этих областях: - медицинские услуги, связанные с обслуживанием туристов до или после наступления страховых случаев (обеспечение доступа к клиникам и врачам, что особенно важно для клиентов, оказавшихся в другой языковой среде, оказание транспортных услуг заболевшим или травмированным путешественникам, контроль за уходом заболевших туристов и т.д.); Рисунок 4 – Принципиальное содержание страхового полиса страхования медицинских расходов при выезде за границу

- правовые, юридические, финансово-экономические, переводческие услуги и консультации, связанные с обеспечением комфортного пребывания людей в месте отдыха; - услуги и помощь в эксплуатации арендованных или личных автомобилей, а также в вопросах автострахования и диспашерской деятельности при наступлении страховых случаев; - поиск, бронирование мест и размещение в отелях и гостиницах, трансфер при перемещениях в стране пребывания; - другие сопутствующие услуги. Многие российские страховые компании имеют партнерские отношения с ведущими европейскими ассистанс-фирмами, осуществляющими деятельность практически во всех странах и территориях, являющихся местами отдыха и туризма россиян (Таблица 1).

Таблица 1 – Перечень ассистанс-компаний и российских страховых организаций, имеющих партнерские отношения в сфере международного туризма *

*Таблица составлена авторами по материалам страхового портала (https://insur-portal.ru/travel/assistans-kompanii)

Основными критериями привлекательности и надежности ассистанс-компаний являются: 1. Доступность в критичной ситуации – способность оказывать помощь в режиме «365 – 7 – 24», т. е. 365 дней в году, 7 дней в неделю, 24 часа в сутки. 2. Обеспечить необходимый язык общения – предпочтительна консультация на родном языке клиента (крупнейшие ассистанс-компании имеют штат сотрудников, способных вести диалог на английском и большинстве европейских и азиатских языков). 3. Оперативность и комплексность оказываемой помощи. Оказавшийся в трудной ситуации турист за уплаченную страховую премию вправе рассчитывать на компетентный сервис ассистанс-фирмы, которая должна обеспечить (и, как правило, действительно предоставляет) выполнение следующих функций: - проведение экспертизы страхового случая; - определение характера и размера возможной поддержки; - расчет стоимости оказываемых услуг; - организовать адекватное содействие в возможно короткие сроки; - держать постоянный контакт и согласовать свои действия со страховой компанией. Страхование рисков путешествующих становится нормой и приобретает статус социальной привычки. Необходимость страхового полиса при поездках за рубеж или внутри страны начинает восприниматься людьми как необходимое и достаточное условие безопасного и комфортного отдыха. На примере страхования багажа путешественника рассмотрим условия и экономическую выгоду приобретения страховой защиты его владельцем. Однако не все опасные события, имеющие вероятность произойти по отношению к имуществу туриста, могут быть застрахованы. Имеются ограничения относительно причин, по которым произошел страховой случай. Эти условия всегда оговариваются в Правилах страхования багажа (Таблица 2).

Таблица 2 – Условия страхования багажа страховой компании «Ингосстрах»

Рассмотрим данный вид страхования подробнее [10, с.44]. Турист вылетел из ОАЭ в Россию и по прилёту не обнаружил свой багаж, который был застрахован. Стоимость багажа была оценена в 100 000 т.р. Проведем анализ тарифов страховых компаний. Итак, страховая компания ИНГОССТРАХ предлагает застраховать багаж под 1,44%, АЛЬЯНС – под 1,46%, а РОСГОССТРАХ – под 1,42%. Страхователь выбрал оптимальный вариант страхового тарифа, равный 1,44% от страховой суммы. Рассчитаем страховую премию по формуле: СП= СС х СТ, (1) где СП – страховая премия СС – страховая сумма СТ – тариф. СП = 100.000*1,44%/100 = 1440 руб. Далее рассчитаем экономическую выгоду для туриста: ЭВ = СВ – СП, (2) где ЭВ – экономическая выгода, СВ – страховая выплата. ЭВ = 100 000 – 1 440 = 98 560 руб. Отсюда можно сделать вывод, что страхование багажа – выгодное предложение для туриста. Выводы. Введение в туристское страхование фигуры выгодоприобретателя расширяет круг лиц, имеющих возможность претендовать на получение страховой выплаты. Деятельность ассистанс-фирм имеет решающий маркетинговый смысл в сфере международного туризма, обеспечивая последнему приток клиентов путем предоставления широкого круга дополнительных услуг, связанных с наступлением или угрозой наступления страхового случая. Экономическая выгода страхователя в туристском страховании заключается в компенсации потерь от страхового случая при незначительных затратах на страховую премию, а также привнесении юридических гарантий и психологической уверенности туриста, обеспечиваемые договором страхования. Список использованных источников: 1. Кулик, В.В. Перспективы развития деятельности туристских предприятий в культурно-познавательном туризме Республики Крым и города-героя Севастополя [Текст] / В.В. Кулик, Н.Ф. Лазицкая // Проблемы и перспективы развития туризма в Южном федеральном округе: Сборник научных трудов. – Симферополь: АРИАЛ, 2016. – С. 237-239. 2. Ефимов, О.Н. Категории страхования [Текст] / О.Н. Ефимов // Страховой рынок Российской Федерации в условиях вступления в ВТО: состояние и перспективы развития: Материалы Международной научно-практической конференции. – Нижний Новгород: Волжская академия водного транспорта, 2012. – С. 196-204. 3. Ефимов, О.Н. Емкость рынка: теоретические аспекты понятия и один из ординарных методов расчета (на примере системы страховых услуг) [Текст] / О.Н. Ефимов // Экономика и предпринимательство. – 2015. – № 3-2 (56). – С. 930-936. 4. Юлдашев, Р.Т. Страховой рынок Российской Федерации: организационные ресурсы развития [Текст] / Р.Т. Юлдашев, И.Л. Логвинова // Страховое дело. – 2017. – № 6 (291). – С. 3-9. 5. Сафуанов, Р.М. О некоторых тенденциях в становлении страхования в России и ее регионах [Текст] / Р.М. Сафуанов, И.Р. Кашипова, А.Н. Рябчиков // Экономика и управление: научно-практический журнал. – 2010. – № 5 (97). – С. 91-96. 6. Ефимов, О.Н. Страховые законодательства и страховая наука о сущности страхования [Текст] / О.Н. Ефимов // Пути развития теории и практики современного страхования: Сборник тезисов международной научно-практической конференции, посвященной 10-летнему юбилею кафедры управления рисками и страхования. – СПб: Санкт-Петербургский гос. университет, 2012. – С. 81-86. 7. Тимошина, Ю.В. Изучение туристского спроса на новые виды отдыха в Крыму [Текст] / Ю.В. Тимошина, Д.В. Смирнов // Проблемы развития индустрии туризма и гостеприимства: опыт и инновации. Материалы IV Международной научно-практической студенческой интернет-конференции. – Чита: Забайкальский гос. университет, 2018. – С. 147-152. 8. Новикова, Е.В., Шелудкова А.А. Международный опыт в развитии рынка туризма для людей третьего возраста [Текст] / Е.В. Новикова, А.А. Шелудкова // Проблемы и перспективы развития туризма в Южном федеральном округе: Сборник научных трудов. – Симферополь: АРИАЛ, 2016. – С. 101-103. 9. Ефимов, О.Н. Страховое дело: Учебно-методическое пособие [Текст] / О.Н. Ефимов. – Уфа: Изд-во БашГУ, 2014. – 176 с. 10. Ефимов, О.Н. Страховое дело: Учебно-методический комплекс [Текст] / О.Н. Ефимов. – Уфа: Изд-во БашГУ, 2008. Ключевые слова: выгодоприобретатель, ассистанс-компания, экономический эффект страхования, страховой полис, багаж туриста, тариф, страховая защита. УДК 911.3:338.48 Чеглазова М.Е., кандидат географических наук, доцент, доцент кафедры туризма, Решетняк А.А., обучающаяся 4 курса направления подготовки «Туризм», ГБОУ ВО РК «Крымский университет культуры, искусств и туризма», г. Симферополь, Россия

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-12-10; просмотров: 59; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.58.121.214 (0.055 с.) |