Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Операции, не подлежащие налогообложениюСодержание книги

Поиск на нашем сайте

(ОСВОБОЖДАЕМЫЕ ОТ НАЛОГООБЛОЖЕНИЯ) (п. 1, 2 ст. 149 НК РФ): Ø реализация медицинских товаров отечественного и зарубежного производства (по перечню, утверждаемому Правительством РФ); Ø реализация медицинских услуг, оказываемых медицинскими организациями, осуществляющими медицинскую деятельность; Ø реализация ритуальных услуг, работ (услуг) по изготовлению надгробных памятников и оформлению могил, а также реализация похоронных принадлежностей (по перечню, утверждаемому Правительством РФ); Ø реализация долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и финансовых инструментов срочных сделок; Ø реализация услуг в сфере образования, оказываемых некоммерческими образовательными организациями по реализации общеобразовательных и (или) профессиональных образовательных программ; Ø реализация лома и отходов черных и цветных металлов; Ø реализация жилых домов, жилых помещений, а также долей в них; Ø передача доли в праве на общее имущество в многоквартирном доме при реализации квартир.

5. Налоговая база при реализации товаров (работ, услуг), определяется как стоимость этих товаров (работ, услуг). Налоговый период, устанавливается как квартал. НАЛОГОВЫЕ СТАВКИ: Основные ставки, применяются при реализации товаров (работ, услуг) - 0 %; - 10%; - 18%. Расчетные ставки, определяются как процентное отношение основной налоговой ставки (10 или 18%) к налоговой базе (КОГДА НДС В ТОМ ЧИСЛЕ) - 10/110%; - 18/118%. - при получении авансов в счет предстоящей поставки товаров (работ, услуг), передачи имущественных прав; - при удержании налога налоговыми агентами; - при реализации сельскохозяйственной продукции и продуктов ее переработки; - при реализации автомобилей, которые приобретены для перепродажи у физических лиц.

6.

При совершении облагаемых НДС операций вы, будучи налогоплательщиком НДС, обязаны исчислить сумму налога. Налог исчисляется следующим образом: НДС = НБ x С, где НБ - налоговая база; С - ставка налога. Если вы осуществляете операции, которые облагаются по разным ставкам НДС, то вы обязаны учитывать такие операции раздельно. НДС = (НБ1 x С1) + (НБ2 x С2) + (НБ3 x С3), где НБ1, НБ2, НБ3 - налоговая база по каждому виду операций, которые облагаются НДС по разным ставкам; С1, С2, С3 - ставки налога, например 18%, 10% или 18/118.

СЧЕТ – ФАКТУРА Счет-фактура -документ, служащим основанием для принятия покупателем предъявленных продавцом сумм налога к вычету. По общему правилу составлять счета-фактуры должны все плательщики НДС, если операция, которую они осуществляют, признается объектом налогообложения. Счет-фактура должен быть составлен не позднее пяти календарных дней со дня наступления следующих событий: - получение оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав; - отгрузка товара (выполнение работ, оказание услуг); - передача имущественных прав. Налогоплательщик обязан составить счет-фактуру, вести книги покупок и книги продаж: 1) при совершении операций, признаваемых объектом налогообложения (за исключением операций, не подлежащих налогообложению (освобождаемых от налогообложения); 2) в иных случаях, определенных в установленном порядке. НАЛОГОВЫЕ ВЫЧЕТЫ Налогоплательщик имеет право уменьшить общую сумму исчисленного налога на сумму налоговых вычетов. Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг). "Входной" НДС - это тот налог, который предъявил вам поставщик товаров (работ, услуг), имущественных прав дополнительно к цене. При наличии установленных законом оснований налогоплательщик может учесть в целях налогообложения "входной" НДС одним из следующих способов: 1) принять к вычету (возмещению) (ст. ст. 171, 172, 176 НК РФ); 2) учесть в стоимости приобретенных товаров (работ, услуг), имущественных прав (п. 2 ст. 170 НК РФ); 3) отнести на затраты, которые уменьшают налогооблагаемую прибыль (для лиц, указанных в п. 5 ст. 170 НК РФ). Следует учитывать, что "входной" НДС возникает у налогоплательщика, если контрагент выставляет счет-фактуру с предъявленным налогом непосредственно в его адрес. СУММА НАЛОГА, ПОДЛЕЖАЩАЯ УПЛАТЕ В БЮДЖЕТ Сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, как уменьшенная на сумму налоговых вычетов общая сумма налога. Если сумма налоговых вычетов в каком-либо налоговом периоде превышает общую сумму налога, положительная разница между суммой налоговых вычетов и суммой налога, подлежит возмещению из бюджета. ПОРЯДОК И СРОКИ УПЛАТЫ НАЛОГА В БЮДЖЕТ Уплата налога производится по итогам каждого налогового периода за истекший налоговый период равными долями не позднее 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом. НАЛОГОВАЯ ДЕКЛАРАЦИЯ Налоговая декларация представляется в электронной форме по телекоммуникационным каналам связи в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (с 01.01.2015 года). В налоговую декларацию подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика. 11.

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ. Глава 23 Налогового кодекса Российской Федерации НАЛОГОПЛАТЕЛЬЩИКИ: v физические лица, являющиеся налоговыми резидентами РФ; v физические лица, получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ. Налоговые резиденты - физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы территории Российской Федерации. Независимо от времени фактического нахождения в России налоговыми резидентами РФ признаются: - российские военнослужащие, проходящие службу за границей; - сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы РФ.

2. ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ.

По общему правилу доходом признается экономическая выгода в денежной или натуральной форме. Экономическая выгода признается доходом физического лица, если одновременно соблюдаются три условия: 1) она подлежит получению деньгами или иным имуществом; 2) ее размер можно оценить; 3) она может быть определена по правилам гл. 23 НК РФ.

3. ДОХОДЫ, НЕ ПОДЛЕЖАЩИЕ НАЛОГООБЛОЖЕНИЮ (ОСВОБОЖДАЕМЫЕ ОТ НАЛОГООБЛОЖЕНИЯ):

иные доходы, перечисленные в ст. 217 НК РФ.

.4.

5.

.6.

7.

8.

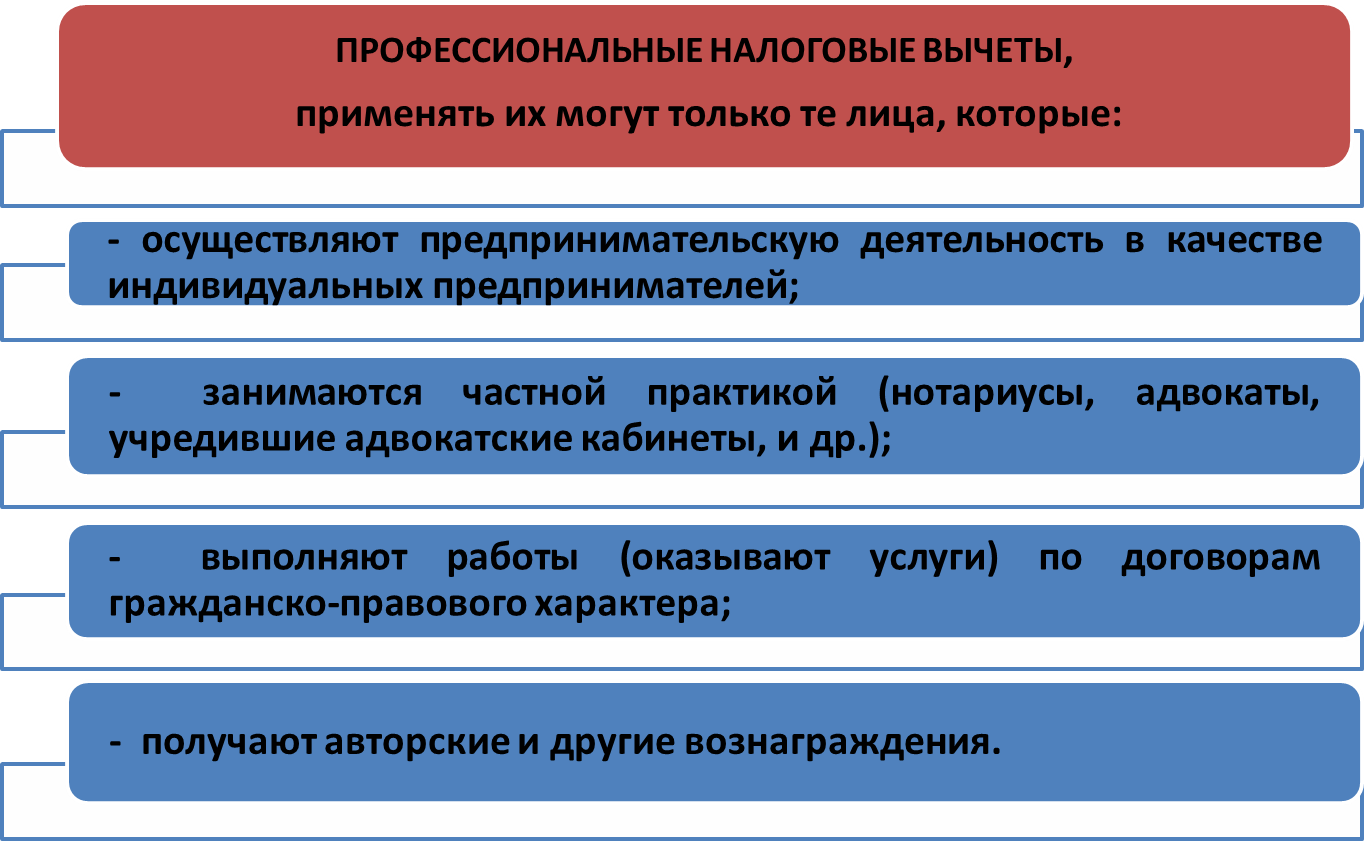

9. Профессиональные налоговые вычеты предоставляется в сумме фактически произведенных и документально подтвержденных расходов, непосредственно связанных с извлечением доходов. Обязательные требования для принятия произведенных расходов в уменьшение доходов: 1) расходы должны быть обоснованы; 2) расходы должны быть документально подтверждены; 3) расходы должны быть произведены для деятельности, направленной на получение дохода. Если расход не соответствует хотя бы одному из перечисленных требований, то такой расход для целей налогообложения не учитывается. Индивидуальным предпринимателям разрешено учесть в составе профессионального вычета и неподтвержденные расходы, но в размере 20% общей суммы доходов, полученной от предпринимательской деятельности. 10. Налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов (для доходов, в отношении которых применяется ставка НДФЛ 13%) При определении налоговой базы учитываются все доходы налогоплательщика, полученные в денежной и натуральной формах, а также в виде материальной выгоды.

Налоговая база = Доходы в денежной форме + Доходы в натуральной форме +Доходы в виде материальной выгоды

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-06-07; просмотров: 221; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.148.106.49 (0.008 с.) |