Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Податок на прибуток порядок та порядок його розрахунку

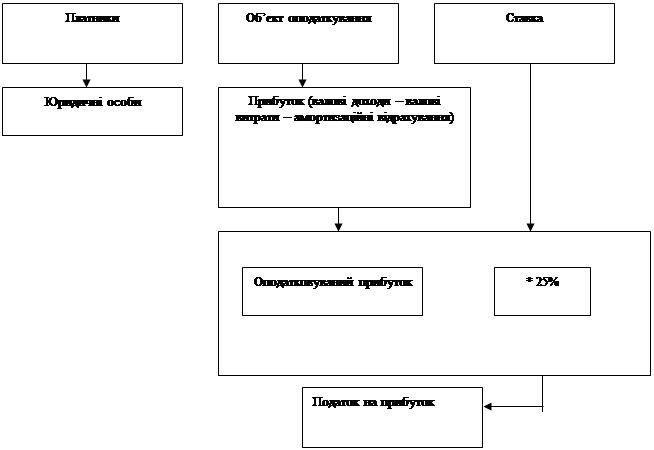

Податок на прибуток підприємств - це прямий податок, сплачуваний підприємствами з прибутку, одержаного від реалізації продукції (робіт, послуг), основних фондів, нематеріальних активів, цінних паперів, валютних цінностей, інших видів фінансових ресурсів та матеріальних цінностей, а також із прибутку від орендних операцій, та від позареалізаційних операцій. Механізм оподаткування підприємств наведений на рис 2.1.

Рис 2.1. Механізм оподаткування підприємств Платниками податку на прибуток є резиденти та неризеденти країни, до резидентів відносять суб'єкти підприємницької (господарської) діяльності, бюджетні, громадські та інші підприємства, установи та організації, що здійснюють діяльність, направлену на отримання прибутку як на території України, так і за її межами. До нерезидентів, окремо належать: · фізичні чи юридичні особи, створені у будь-якій організаційно-правовій формі, які отримують доходи із джерелом їх, походження з України; · філії, відділення та інші відокремлені підрозділи платників податку з числа резидентів, Ідо не мають статусу юридичної особи, розташовані на території іншої, ніж такий платник податку, територіальної громади. Платник податку, що має такі філії, може прийняти рішення щодо сплати консолідованого податку та сплачувати податок до бюджетів територіальних громад за місцезнаходженням філій, а також до бюджету територіальної громади за своїм місцезнаходженням. При цьому податок зменшується на суму, сплачену до бюджетів територіальних громад за місцезнаходженням філії; · постійні представництва нерезидентів, які отримують доходи з джерел їх походження в Україні або виконують агентські (представницькі) функції для таких нерезидентів або їх засновників; · Національний банк України та його установи. Об'єктом оподаткування є прибуток, що визначається шляхом зменшення суми скоригованого валового доходу звітного періоду на: · суму валових витрат платника податку; · суму амортизаційних відрахувань; При оподаткуванні прибутку підприємств згідно діючого законодавства України (Закон України від 22.05.97 р. № 283/97-ВР "Про оподаткування прибутку підприємств" станом на 01.07.2002 р. з змінами і доповненнями) Розрізняють валовий дохід та валові витрати. Взагалі, валовий дохід – загальна сума доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду у грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі, виключній (морській) економічній зоні, так і за їх межами.

Валовий дохід включає наступні види доходів: 1. Загальні доходи від продажу товарів (робіт, послуг), у тому числі допоміжних та обслуговуючих виробництв, що не мають статусу юридичної особи, а також доходи від продажу цінних паперів (крім операцій з їх первинного випуску (розміщення) та операцій з їх кінцевого погашення (ліквідації). 2. Доходи від здійснення банківських, страхових та інших операцій з надання фінансових послуг, торгівлі валютними цінностями, цінними паперами, борговими зобов'язаннями та вимогами. 3. Доходи: від товарообмінних (бартерних) операцій; від страхової діяльності; від операцій з розрахунками в іноземній валюті; від операцій з пов'язаними особами; від продажу (обміну, інших видів відчуження) основних фондів або нематеріальних активів, що підлягають амортизації; від операцій з торгівлі цінними паперами та деривативами: інші доходи по операціям особливого виду - спільній діяльності без створення юридичної особи, виплаті дивідендів, операціям з борговими вимогами та зобов'язаннями, виконаних довгострокових договірних зобов'язань. 4. Доходи від спільної діяльності та у вигляді дивідендів, отриманих від нерезидентів, процентів, роялті, володіння борговими вимогами, а також доходів від здійснення операцій лізингу (оренди). 5. Доходи, не враховані в обчисленні валового доходу періодів, що передують звітному та виявлені у звітному періоді. 6. Доходи з інших джерел та від позареалізаційних операцій, у тому числі у вигляді: · сум безповоротної фінансової допомоги, отриманої платником податку у звітному періоді, вартості товарів (робіт, послуг), безоплатно наданих платнику податку у звітному періоді, за винятком випадків, коли така безповоротна фінансова допомога та безоплатні товари (роботи, послуги) отримуються неприбутковими організаціями, або такі операції здійснюються між платником податку та його відокремленими підрозділами, що не мають статусу юридичної особи;

· сум невикористаної частини коштів, що повертаються зі страхових резервів; · сум заборгованості, що підлягає включенню до валових доходів по відшкодуванню сум безнадійної заборгованості за рахунок страхового резерву платника податку, та інші; · сум коштів страхового резерву, використаних не за призначенням; · вартості матеріальних цінностей, переданих платнику податку згідно з договорами схову та використаних ним у власному виробничому чи господарському обороті; · сум штрафів та/або неустойки чи пені, одержаних за рішенням сторін договору або за рішенням відповідних державних органів, суду, господарського чи третейського суду; · сум державного мита, попередньо сплачено позивачем, що повертається на його користь за рішенням суду (господарського суду). В Україні оподаткування валового доходу підприємств було зумовлене особливостями її економічного розвитку в сучасних умовах. Світовий досвід показує, що при встановленні більш чітких відносин власності об'єктом оподаткування стає прибуток. До складу валових витрат включаються: 1. Суми будь-яких витрат, сплачених (нарахованих) протягом звітного періоду зв'язку з підготовкою, організацією, веденням виробництва, продажем продукції (робіт, послуг) і охороною праці, з урахуванням обмежень прямо передбачених статтями ЗУ "Про оподаткування прибутку підприємств"; 2. Суми коштів або вартість майна, добровільно перераховані (передані) до Державного бюджету України або бюджетів територіальних громад, до неприбуткових організацій, але не більше ніж чотири відсотки оподаткованого прибутку попереднього звітного періоду, за винятком відрахувань на додаткове пенсійне забезпечення; 3. Суми коштів, перерахованих підприємствами всеукраїнських об'єднань осіб, які постраждали внаслідок Чорнобильської катастрофи, на яких працює за основним місцем роботи не менше 75 відсотків таких осіб, цим об'єднанням для проведення їх благодійної діяльності, але не більше 10 відсотків оподаткованого прибутку попереднього звітного періоду; 4. Суми коштів, внесені до страхових резервів у порядку відшкодування сум безнадійної заборгованості за рахунок страхового резерву платника податку та покриття безнадійної заборгованості банками та небанківськими фінансовими установами; 5. Суми внесених (нарахованих) податків, зборів (обов'язкових платежів), установлених Законом України "Про систему оподаткування", за винятком податку на прибуток підприємств, податку на нерухомість, а також із врахуванням особливостей оподаткування дивідендів, доходів грального бізнесу та доходів нерезидентів; сплату податку на додану вартість, включеного до ціни товарів (робіт, послуг), що придбаваються платником податку для виробничого або невиробничого використання, сплату податків на доходи фізичних осіб, які відраховуються за рахунок сум виплат таких доходів згідно із законом України "Про оподаткування доходів фізичних осіб"; Для платників податку на прибуток підприємств, які не зареєстровані як платники податку на додану вартість, до складу валових витрат виробництва (обігу) входять суми податків на додану вартість, сплачених у складі ціни придбання товарів (робіт, послуг), вартість яких належать до валових витрат такого платника податку;

У разі якщо платник податку на прибуток, зареєстрований як платник податку на додану вартість, одночасно здійснює операції з продажу товарів (робіт, послуг), що оподатковуються податком на додану вартість та звільнені від оподаткування, або не є об'єктом оподаткування таким податком, податок на додану вартість, сплачений у складі витрат на придбання товарів (робіт, послуг), які відносяться до складу валових витрат, та основних фондів і нематеріальних активів, що підлягають амортизації, включається відповідно до валових витрат або балансова вартість відповідної групи основних фондів збільшується на суму, що не включена до складу податкового кредиту такого платника податку згідно із Законом України "Про податок на додану вартість". Для платників податку, основною діяльністю яких є виробництво сільськогосподарської продукції, до складу валових витрат включається плата за землю, що не використовується в сільськогосподарському виробничому обороті. Крім того, до валових витрат включаються: 1. Суми витрат, не віднесені до складу валових витрат минулих звітних податкових періодів у зв'язку з втратою, знищенням або зіпсуттям документів, установлених правилами податкового обліку, та підтверджених такими документами у звітному податковому періоді; 2. Суми витрат, не враховані у минулих податкових періодах у зв'язку з допущенням помилок та виявлених у звітному податковому періоді у розрахунку податкового зобов'язання; 3. Суми витрат, пов'язаних з поліпшенням основних, у сумі, що не перевищує п'яти відсотків сукупної балансової вартості груп основних фондів на початок звітного року. Витрати, що перевищують зазначену суму, відносяться на збільшення балансової вартості груп 2 і 3 (балансової вартості окремого об'єкта основних фондів групи 1), та підлягають амортизації за нормами передбаченими для відповідних основних фондів. 4. Суми витрат, пов'язаних з підтвердженням відповідності продукції, систем якості, систем управління якістю, систем управління довкіллям, персоналу встановленим вимогам відповідно до Закону України "Про підтвердження відповідності". Не включаються до складу валових витрат витрати на: потреби, не пов'язані з веденням основної діяльності, а саме:

1. Організацію та проведення прийомів, презентацій, свят, розваг та відпочинку,придбання та розповсюдження подарунків (крім благодійних внесків та пожертвувань неприбутковим організаціям та витрат, пов'язаних з проведенням рекламної діяльності: передпродажних та рекламних заходів стосовно товарів (робіт, послуг), що продаються (надаються) такими платниками податку; 2. Фінансування особистих потреб фізичних осіб за винятком виплат, передбачених пунктами 5.6 "Особливості визначення складу витрат на оплату праці" і 5.7 "Особливості віднесення до складу витрат сум внесків на соціальні заходи", та в інших випадках, передбачених нормами Закону "Про оподаткування прибутку підприємств". 3. Сплата вартості торгових патентів, яка враховується у зменшення податкових зобов'язань платника податку в порядку, передбаченому п.2.1.18.3 та сплата неустойки, штрафів чи пені за рішенням сторін договору або за рішенням відповідних державних органів, суду, господарського або третейського суду. 4. Утримання органів управління об'єднань платників податку, включаючи утримання холдінгових компаній, які є окремими юридичними особами. 5. Виплату емісійного доходу на користь емітента корпоративних прав. 6. Виплату дивідендів. 7. Виплату винагород або інших видів заохочень пов'язаним з таким платником податку фізичним чи юридичним особам у разі, якщо немає документальних доказів, що таку виплату або заохочення було проведено як компенсацію за фактично надану послугу (відпрацьований час). За наявності зазначених документальних доказів віднесенню до складу валових витрат підлягають фактичні суми виплат (заохочень), але не більші ніж суми, розраховані за звичайними цінами. 8. Не підлягають віднесенню до складу валових витрат суми збитків платника податку, понесених у зв'язку з продажем товарів (робіт, послуг) або їх обміном за цінами, що нижчі за звичайні, пов'язаним з таким платником податку особам. І у разі коли сума виплат (заохочень) або її частина пов'язаним фізичним особам не визнаються валовими витратами, така сума (або її частина) є базою для нарахування внесків на соціальні заходи, передбачені в розділі 2.1.8 «Особливості віднесення до складу витрат сум внесків на соціальні заходи» Закону про оподаткування. Не належать до складу валових витрат будь-які витрати, не підтверджені відповідними розрахунковими, платіжними та іншими документами, обов'язковість ведення і зберігання яких передбачена правилами ведення податкового обліку. У разі втрати, знищення або зіпсуття зазначених документів платник податку має право письмово заявити про це податковому органу та здійснити заходи, необхідні для поновлення таких документів. Письмова заява має бути надіслана до/або разом з поданням розрахунку податкових зобов'язань звітного періоду. Якщо платник податку не подасть у такий строк письмову заяву та не поновить зазначених документів до закінчення податкового періоду, що настає за звітним, непідтверджені відповідними документами витрати не визнаються валовими витратами і на суму недосплаченого податку нараховується пеня у розмірі облікової ставки Національного банку України, збільшеної в 1,2 рази. Якщо платник податку поновить зазначені документи у наступних періодах, підтверджені витрати (з урахуванням сплаченої пені) включаються до валових витрат податкового періоду, на який припадає таке поновлення.

До валових витрат включаються: 1. Витрати платника податку на забезпечення найманих працівників спеціальним одягом, взуттям, обмундируванням, що необхідні для виконання професійних обов'язків, а також продуктами спеціального харчування за переліком, що встановлюється Кабінетом Міністрів України. 2. Витрати, крім тих, що підлягають амортизації, пов'язані з науково-технічним забезпеченням основної діяльності, на винахідництво і раціоналізацію господарських процесів, проведення дослідно-експериментальних та конструкторських робіт, виготовлення та дослідження моделей і зразків, пов'язаних з основною діяльністю платника податку, виплатою роялті та придбанням нематеріальних активів (крім тих, що підлягають амортизації) для їх використання в основній діяльності платника податку. Норми цього підпункту стосуються витрат на зазначені заходи незалежно від того, чи призвели такі заходи до збільшення доходів платника податку. 3. Витрати на придбання літератури для інформаційного забезпечення господарської діяльності платника податку, у тому числі з питань законодавства, і передплату спеціалізованих періодичних видань, а також на проведення аудиту згідно з чинним законодавством, включаючи проведення добровільного аудиту за рішенням платника податку. 4. Витрати платника податку, пов'язані з професійною підготовкою або перепідготовкою за профілем такого платника податку фізичних осіб, що перебувають у трудових відносинах з таким платником податку, в українських закладах освіти, за винятком фізичних осіб, пов'язаних з таким платником податку. Порядок професійної підготовки і перепідготовки та розміри витрат на такі цілі встановлюються Кабінетом Міністрів України. 5. Обов'язки з доведення зв'язку витрат на цілі, обумовлені цим підпунктом, з основною діяльністю платника податку, покладаються на такого платника податку. 6. Будь-які витрати на гарантійний ремонт (обслуговування) або гарантійні заміни товарів, проданих платником податку, вартість яких не компенсується за рахунок покупців таких товарів, але не більше від суми, яка відповідає рівню гарантійних замін, прийнятих (оприлюднених) платником податку, але не вище 10 відсотків від сукупної вартості таких товарів, що були продані, та по яких не закінчився строк гарантійного обслуговування. У разі здійснення гарантійних замін товарів платник податку зобов'язаний вести окремий облік бракованих товарів, повернутих покупцями, а також облік покупців, що отримали таку заміну або послуги з ремонту (обслуговування), у порядку, встановленому центральним податковим органом. Здійснення заміни товару без зворотного отримання бракованого товару або без належного ведення зазначеного обліку не дає права на збільшення валових витрат продавця такого товару на вартість замін. Витрати платника податку на проведення рекламних заходів стосовно товарів (робіт, послуг), що такими платниками податку. Витрати на організацію прийомів, презентацій розповсюдження подарунків, включаючи безоплатну роздачу зразків товарів або безоплатне надання послуг (виконання робіт) з рекламними цілями, але не більше двох відсотків від оподаткованого прибутку платника податку за попередній звітний (податковий) квартал. 7. Будь-які витрати зі страхування ризиків загибелі врожаю, транспортування продукції платника податку; цивільної відповідальності, пов'язаної з експлуатацією транспортних засобів, що перебувають у складі основних фондів платника податку; екологічної та ядерної шкоди, що може бути завдана платником податку іншим особам; майна платника податку; кредитних та інших комерційних ризиків платника податку, за винятком страхування життя, здоров'я або інших ризиків, пов'язаних з діяльністю фізичних осіб, що перебувають у трудових відносинах з платником податку, обов'язковість якого не передбачена законодавством, або будь-які витрати зі страхування сторонніх фізичних чи юридичних осіб. 8. Якщо умови страхування передбачають виплату страхового відшкодування на користь платника податку - страхувальника, застраховані збитки, понесені таким платником податку, відносяться до його валових витрат у податковий період їх понесення, а суми страхового відшкодування таких збитків включаються до валових доходів такого платника податку у податковий період їх отримання. 9. Будь-які витрати на придбання ліцензій та інших спеціальних дозволів, виданих державними органами для ведення основної діяльності, включаючи плату за реєстрацію підприємства в органах державної реєстрації, зокрема, в органах місцевого самоврядування, їх виконавчих органах, крім витрат на придбання торгових патентів, установлених Законом України "Про патентування деяких видів підприємницької діяльності". Витрати на придбання ліцензій та інших спеціальних дозволів на право здійснення за межами України вилову риби та морепродуктів, а також надання транспортних послуг. 9. Витрати на відрядження фізичних осіб, що перебувають у трудових відносинах з таким платником податку або є членами керівних органів платника податку, у межах фактичних витрат особи, яка відряджена, на проїзд (включаючи перевезення багажу) як до місця відрядження і назад, так і за місцем відрядження, оплату вартості проживання у готелях (мотелях), а також включених до таких рахунків витрат на харчування чи побутові послуги (прання, чистка, лагодження та прасування одягу, взуття чи білизни), найменших жилих приміщень, телефонних рахунків, оформлення закордонних паспортів, дозволів на в'їзд (віз), обов'язкового страхування, витрат на усний та письмовий переклади, інших документально оформлених витрат, пов'язаних з правилами в'їзду та перебування у місці відрядження, включаючи будь-які збори і податки, що підлягають сплаті у зв'язку зі здійсненням таких витрат. Зазначені витрати можуть бути включені до складу валових витрат платника податку лише за наявності підтверджуючих документів, що засвідчують вартість цих витрат у вигляді транспортних квитків або транспортних рахунків (багажних квитанцій), рахунків з готелів (мотелів) або від інших осіб, що надають послуги з розміщення та проживання фізичної особи, страхових полісів тощо. Не включається до складу витрат платника податку готівка, витрачена на цілі, визначені п. 2.1.7.1; 2.1.8.4 Закону про оподаткування, а також на цілі, не пов'язані з відшкодуванням особистих витрат фізичної особи, яка перебуває у відрядженні. Не дозволяється відносити до складу витрат на харчування вартість алкогольних напоїв та тютюнових виробів, суми "чайових", за винятком випадків, коли суми таких "чайових" включаються до рахунку згідно із законами країни перебування, а також плати за видовищні заходи. Додатково до витрат, визначених абзацом першим цього підпункту відносяться не підтверджені документально витрати на харчування та фінансування інших власних потреб фізичної особи (добових витрат), понесених у зв'язку з її відрядженням, у межах граничних норм, встановлюваних Кабінетом Міністрів України за кожний повний день відрядження, включаючи день від'їзду та приїзду.

|

|||||||||

|

Последнее изменение этой страницы: 2020-03-02; просмотров: 131; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.141.30.162 (0.025 с.) |