Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Розділ 3. Діагностика банкрутства як складова частина фінансового аналізу підприємства

Невід'ємною рисою підприємництва в ринковій економіці є ризик, пов'язаний з можливістю банкрутства підприємства. Ризик поширюється не тільки на особу чи фірму, що понесли збитки як результат своєї господарської діяльності, але і на осіб, що надали їм засоби в тій чи іншій формі (через купівлю акцій, комерційний чи грошовий кредит і т.п.). Очевидно, не викликає сумнівів той факт, що, чим раніш буде виявлена тенденція, що веде підприємство до банкрутства, і, відповідно, чим раніш будуть початі визначені процедури по порятунку підприємства, тим більше імовірність виходу ї з кризи. Отже, виникає питання про визначення показників, здатних прогнозувати розвиток подій на ранніх стадіях. У той час як інститут банкрутства давно і з успіхом працює за рубежем, у нашій країні ця проблема стала актуальної тільки порівняно недавно. Оскільки система, що існувала, не допускала банкрутств, те і прогнозувати було нічого. Питанням прогнозування неплатоспроможності завжди займалися як академічні кола, так і бізнес-консультанти. Тому, можна говорити як про теоретичний, так і практичному підході до проблеми. Перші досвіди по оцінці стану ї були початі ще в дев'ятнадцятому столітті. Показник кредитоспроможності був, мабуть, першим показником, що застосовувався для подібних цілей. Особливо активними в цій області були купці, будучи особливо зацікавленими, у визначенні потенційної платоспроможності своїх клієнтів. У 1826 році побачив світло перший дайджест й, що відмовилися платити за своїми обов'язками, згодом відомий як Stubbs Gazette. Однак тільки в двадцятому столітті фінансові й економічні показники стали широко використовуватися, причому не тільки для прогнозування банкрутства, як такого, але і для прогнозування різних фінансових утруднень. Таким чином, до дійсного моменту існує більш сотні різним робіт, присвячених прогнозуванню банкрутства підприємства. Однак, практично усі відомі автору роботи були виконані на заході (в основному в США). Відповідно питання про їхню застосовність в українських умовах як і раніше залишається відкритим. Також слід зазначити, накопичений досвід показує, що моделі прогнозування банкрутства, як правило, складаються з різних коефіцієнтів з деякими вагами. Причому, які саме коефіцієнти входять у модель, визначається або на основі статистичних, або експертних оцінок.

Таким чином, на нинішньому етапі розвитку української економіки виявлення несприятливих тенденцій розвитку підприємства, прогнозування банкрутства здобувають першорядне значення. Так, в Україні розроблена і діє Методика проведення поглибленого аналізу фінансово-господарського стану неплатоспроможності підприємств та організацій, затверджена наказом Агентства з питань запобіганні банкрутству підприємств та організацій від 27 червня 1997 [8]. Основним завданням аналізу є оцінка результатів господарської діяльності за попередній та поточний роки, виявлення факторів, які позитивно чи негативно вплинули на кінцеві показники роботи підприємства, прийняття рішення про визначення підприємства платоспроможним 9неплатоспроможним) та подання пропозиції щодо доцільності внесення цього підприємства до Реєстру неплатоспроможних підприємств і організацій. Дослідження методами мультиплікативного дискримінантного аналізу зв’язку між значеннями показників фінансового стану і подальшої долі (розквіту чи занепаду) підприємств дали змогу отримати регресивні рівняння для прогнозування ймовірності банкрутства. Найпоширенішими нині методи діагностики банкрутства запропонував у 1968 р. відомий західний економіст Е. Альтман – Z – моделі [31]. За двофакторною моделлю ймовірність банкрутства (індекс Z) визначається коефіцієнтом покриття Кп і коефіцієнтом автономії (фінансової незалежності) Кавт за формулою: Z = - 0,3877 – 1,0736 * Кп + 0,0579 * Кавт Для підприємств, у яких Z = 0, імовірність банкрутства становить 50%. Від’ємні значення Z свідчать про зменшення ймовірності банкрутства. Якщо Z>0, то ймовірність банкрутства перевищує 50% і підвищується зі збільшенням Z. Ця модель проста, не потребує великого обсягу вихідної інформації, але недостатньо точно прогнозує ймовірність банкрутства. Похибка ∆ Z = За даними фінансової звітності ЗАТ „Меблевик ” розрахуємо індекс Z для аналізованого підприємства станом на 2006 рік: Z = -0,3877 – 1,0736 * 0,99 + 0,0579 * 0,07 = -0,3877 – 1,062864 + 0,004053 = -1,45462

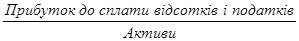

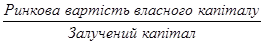

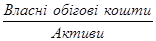

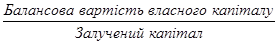

Отже, ймовірність банкрутства для підприємства не перевищує 50%. Для того щоб прогноз був точніший, у західній практиці фінансового аналізу застосовують п’ятифакторну модель визначення індексу Z: Z = 3,3*К1 + 1,0*К2 + 0,6*К3 + 1,4*К4 + 1,2*К5 де К1 = К2 = К3 = К4= К5 = Критичне значення Z = 2,675. Із цим значенням порівнюється розрахункове значення Z для конкретного підприємства. Якщо Z < 2,675, підприємству в найближчі два-три роки загрожує банкрутство; якщо Z > 2,675, це свідчить про сталий фінансовий стан підприємства. Незважаючи на привабливість методики, за допомогою якої можна просто отримати кількісну характеристику такого складного поняття, як банкрутство, застосування індексу істотно обмежується вимогою мати ринкову оцінку власного капіталу К3. Це можливо лише для великих корпорацій, акції яких вільно котируються на фондових біржах. Враховуючи недостатню розвиненість фондового ринку в Україні, звертання переважної більшості українських підприємств до індексу Альтмана буде некоректним. Українські підприємства можуть застосовувати тест, запропонований Е.Альтманом у 1983р. [19]. Z83 = 3,107*К1 + 0,995*К2 + 0,42*К13 + 0,847*К4 + 0,717*К5 де К13 = Граничне значення індексу Z83 дорівнюватиме 1,23. Якщо Z83 < 1,23, підприємству в найближчі два-три роки загрожує банкрутство; якщо Z83 > 1,23, це свідчить про сталий фінансовий стан підприємства. Розрахуємо індекс Z83 для ЗАТ „Меблевик ” за 2006 рік: Z83 = 3,107* 0,01083 + 0,995* 3,82945 + 0,42* 0,15144 + 0,847* 0,00057 + 0,717* (-0,0074) = 3,94791 Як бачимо індекс свідчить про сталий фінансовий стан досліджуваного підприємства. Крім індексу Альтмана у зарубіжних країнах використовують показник діагностики платоспроможності Конана і Гольдера: Z = 0,16х1 – 0,22 х2 + 0,87 х3 + 0,10 х4 – 0,24 х5, де х1 = х2 = х3 = х4 = х5 = Наведені рівняння були отримані методами кореляційного аналізу статистичної вибірки даних щодо 95 малих і середніх промислових підприємств. Наведемо вірогідності затримки платежів для різних значень Z (табл. 3.1). Таблиця 3.1

|

||||||

|

Последнее изменение этой страницы: 2020-03-02; просмотров: 131; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.222.69.152 (0.009 с.) |

0,65.

0,65. ;

; ;

; ;

;

.

. .

. ;

; ;

;

;

; .

.