Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Уменьшить возможности быстрого доступа к деньгам

Выполнение этого пункта позволяет сохранить сбережения от самого себя. Наличие денег часто вызывает желание их потратить. Чтобы этого не произошло раньше времени, наличные, которые вы откладываете, надо переводить в крупные купюры. Например, сегодня четверть чистой прибыли составила 500 руб. Положили в сейф. Завтра опять кладете 500 руб. Потом эти две купюры надо поменять на одну номиналом в 1000. И так далее до самых крупных. Если вам вдруг очень сильно захочется шоколадку за 100 руб., а у вас в сейфе пятитысячная купюра, то станет жалко ее разменивать. А если будет лежать три по 1000, две по 500, 50, 50 и девять по 100 рублей, то исчезновение одной 100-рублевой банкноты вроде как незаметно. В случае безналичного хранения денег лучше оформить счет, а не карту. Имея кредитную карту, вы можете в любой момент подойти к банкомату и снять наличные. А что еще хуже – расплатиться ею в любом заведении. Если человек развлекается, он может так войти в кураж, что потратит все. В том числе и ИФ. Когда же деньги на счете, то необходимо собраться и дойти до банка. Который еще должен в это время работать. Скорее всего по дороге вы можете передумать забирать деньги на цели, не связанные с инвестированием. Дома надо хранить не больше месячного дохода семьи в национальной валюте и столько же в долларах. Довольно часто происходят домашние кражи. Грубейшая ошибка – хранить все только дома, не делая никаких вложений. Но если все же хотите до инвестирования держать деньги под рукой, то тогда не кладите их в одно место. Это не значит: стопка на кухне, стопка в спальне и еще одна в туалете. Хотя это лучше, чем все под подушкой. Положите часть денег в доме. Другую часть на даче (если есть), или в офисе (если он ваш собственный), у родителей или сделайте тайник в домике для гостей. Суть в том, чтобы деньги были в разных зданиях на удаленной друг от друга территории. Для тех, кто любит тратить и главной целью накопления видит различные покупки, существует еще одно правило. Объем инвестиционного портфеля должен оставаться не меньше, чем 6 ваших месячных доходов. Но чем больше занимаюсь этим вопросом, тем больше убеждаюсь в том, что главная цель инвестиционного фонда – все же пассивный доход. Зачем убивать курицу, которая несет золотые яйца?

Процент доходности должен быть больше процента инфляции – самое важное правило в процессе выбора проекта для вложения средств. Одна из целей инвестирования – приумножить деньги. За вложенные вами средства со временем вы должны себе позволить купить больше товаров и услуг, чем на тот момент, когда инвестировали. Инфляция – «вредный жук», который каждый месяц откусывает и съедает часть денег. Поэтому инвестиции должны приносить прибыль бо́льшую, чем рацион питания этого жука.

Инфляция съедает деньги.

Инвестиции приумножают деньги. Долгое время наблюдая за инфляцией, я заметила, что не стоит полностью доверять общедоступным статистическим данным. Достаточно трудно найти правдивый показатель годовой инфляции. Возможно, прячут его от населения, чтобы сильно не пугать. Либо политики используют его для маскировки своих действий. Посудите сами. Данные по годовой инфляции из статистики: Россия: 2016 г. ≈ 5,38 %; 2015 г. ≈ 12,91 %, среднее за 5 лет ≈ 8,54 %. Украина: 2016 г. ≈ 12,36 %; 2015 г. ≈ 39,5 %; среднее за 5 лет ≈ 16,17 %. Крым: 2016 г. ≈ 7,2 %; 2015 г. – приблизительный уровень 26,4 %. Такой огромный показатель в 2015 г. связан с ситуацией в стране, однако все равно надо равняться на нынешние цифры, а не на то, что было несколько лет назад. Для данного правила нам нужен показатель годового уровня инфляции за прошлый год. А он может быть разным для различных слоев населения и даже для конкретных людей. О чем я? Например, сильно подорожал бензин. Для владельцев машин существенно поднялась эта статья расходов. Если человек пользуется общественным транспортом, то тариф мог измениться немного. На людей, которые ходят пешком и никуда не выезжают, данный фактор практически не повлиял. Возьмем другой пример – подорожание доллара. Вы путешествуете за границей, совершаете сделки в мировой валюте. Вас это сильно заденет. В сельской местности многие могут даже не почувствовать. Повысилась цена на золото. Для любительниц драгоценных украшений это сильный удар. В то время как для тех, кто этого не носит, ничего существенного не произошло. А есть всякие мелкие прихоти, которые тоже отражаются на той инфляции, с которой вы имеете дело. Допустим, в этом году неурожай абрикосов, а вы их любите. И варенье из них варите, и сушите, и так едите, невзирая на стоимость. А у другого – аллергия на этот фрукт. Для вегетарианца не играет роли повышение цены на мясо. И так далее.

Поэтому в идеале я рекомендую вести свой уровень инфляции. Но это необязательно – вы можете зайти в Интернет, найти там процент инфляции за прошлый год в вашей стране и ориентироваться на инвестиции с большей доходностью. Ведь я обещала, что будет легко и просто. А тем, кто очень серьезно подходит к делу, не составит труда подсчитывать личную инфляцию. Для этого необходимо в электронном виде создать табличку. Как минимум подойдет программа Excel. Используйте ПК, нет смысла записывать и считать все вручную или на бумаге. Много мороки, в итоге можно устать и забросить это дело. Таблица 1. Своя инфляция

Заполняется таблица раз в год. Выберите себе одно и то же время и вносите действующие цены. Не стоит брать праздники. Нам надо знать реальное изменение цен, а не ажиотажное. Я использую январь после 15 числа. Разберем детально графы таблицы: 1. Статья расхода – запишите сюда все, что вы покупаете. Удобно брать чеки из магазинов. Сразу видно, какое именно покупаете молоко (кто производитель). Записать необходимо не просто сыр, а его сорт и производителя (например, сыр Рафаэль). Если вы любите кальян в баре, то стоит написать, какой именно вы берете: на молоке с яблочным вкусом. И так все расходы (по максимуму). Чем больше напишете, тем точнее будет показатель. Бензин (А- 95 или А-92), общественный транспорт (маршрутка, метро, троллейбус, такси). Обучение, курсы, секции для ребенка, сауна, бильярд и т. д. 2. Единица измерения – указать, стоимость какого количества товара представлена. Килограмм, литр, посадка и стоимость за 1 км (такси), определенная упаковка (конфеты), 1 час (сауна, бильярд, теннис, бассейн), 10 шт. (яйца) и т. д. Это позволит понять, какую упаковку указывать в следующем году. Сравнивать надо лишь аналогичный товар. 3. Дополнительно – в каком месте вы покупали. В разных магазинах и городах цена отличается. Нам надо знать реальную динамику роста цен. Поэтому необходимо сравнивать цену именно того же магазина. 4. Цена за прошлый год – обязательно укажите в шапке таблицы точную дату (15–30 января 2016 г., например). 5. Цена в текущем году – аналогичный период этого года. В нашем примере – январь 2017 года. Идете в тот же магазин, смотрите цену того же продукта, пишете в эту графу. 6. Уровень инфляции – вычисляется в процентах. Цену текущего года умножить на 100. Результат разделить на цену прошлого года. Затем от этой суммы вычесть 100 %. Получим уровень инфляции. Введите в ячейки формулу:

Растяните формулу на каждую строчку. В программе это делается быстро и удобно. 7. Итого, годовой % инфляции – необходимый нам показатель. Суммируем все данные инфляции по отдельным категориям и делим на их количество, указанное в столбце «номер по порядку». Разница между % вложения в инвестиции и вашим годовым % инфляции и составит вашу реальную годовую прибыль. На следующий год будет проще. Ведь статьи уже записаны и одна стоимость внесена. Останется лишь добавить два столбца для нового года и новой инфляции. Вероятно, придется еще и откорректировать статьи расходов, ведь ваша жизнь скорее всего изменилась по сравнению с прошлым периодом.

Ниже приведены приблизительные примеры того, что вы получите, откладывая и инвестируя способом, описанным в этой главе. Процент инфляции для национальной валюты в них уже учтен. Вариант 1. Ежемесячно откладывать по 100 руб.

Через 20 лет ежемесячная прибыль составит почти 1000 руб. пассивного дохода. Вариант 2. Миллионер через 10 лет. Если откладывать по 5000 руб. в месяц, то приблизительно будет такая картина:

Ежемесячная прибыль почти 50 000 руб. на 21-й год. Вариант 3. Для тех, кто может инвестировать по 20 000 руб.:

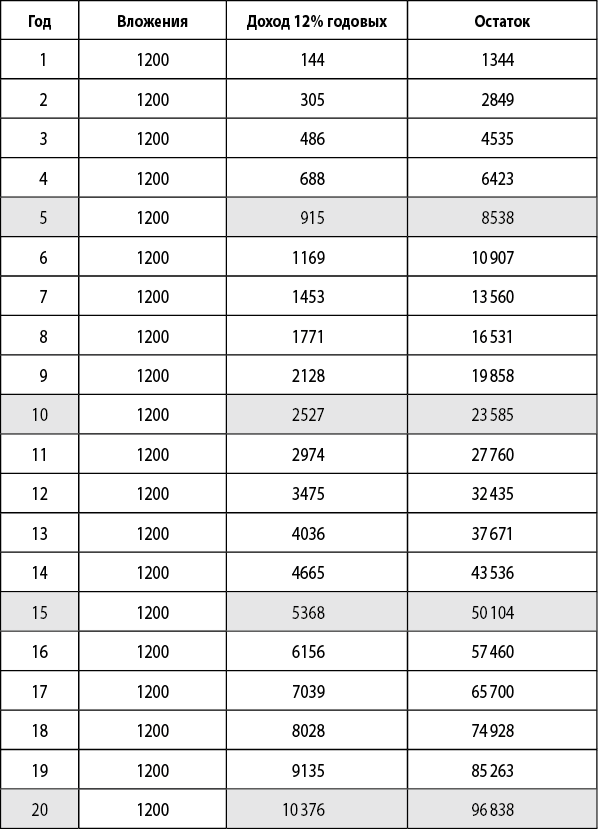

«Пенсия» составит 194 000 руб. Вариант 4. Откладывать по 1000 руб.

Через 20 лет пассивный доход почти 10 000 руб. в месяц. Вариант 5. По 2000 в месяц

Дополнительный доход в 20 000 руб. – хорошие деньги.

Теперь давайте более детально поработаем с этими таблицами. Какая у вас получилась сумма, чтобы откладывать в ИФ? Найдите ближайшее к вашему значению число из вышеизложенных пяти вариантов. Если ваша национальная валюта сильно отличается от моих данных, то переведите рубли в вашу валюту. Теперь подберите таблицу, ближайшую к вашему значению. Таблица 1–100; 2–5000; 3–20 000; 4–1000; 5–2000. Возвращаемся к нужному варианту и детально изучаем и анализируем числа. Не забывайте, если вы перевели ежемесячный взнос в другую валюту, то необходимо по каждому году переводить рубли в свою национальную валюту. Включаем фантазию. Будем визуализировать. Сколько вам лет? Сколько осталось до 45 лет? Примем это количество за икс (Х). Вспомните самого близкого человека, которому 45 лет и он явно не интересовался финансовой грамотностью. А теперь подумайте, как он живет, что делает, где работает, имеет ли долги? Мысленно встаньте на его место (представьте, что это вам 45 лет). Теперь найдите в таблице строчку года, равного вашему Х. Порадовала бы этого человека и вас в его возрасте такая надбавка? Пофантазируйте, какие дополнительные возможности перед вами открылись бы? Что можно себе позволить? Путешествие, больше свободного времени, недвижимость, транспорт, новое имущество. А как на этот ежемесячный доход и остаточную сумму могла бы измениться сейчас жизнь вашего знакомого? Какой вариант лучше: с инвестированием или без? А теперь вспомните бабушку или дедушку, которым 60 лет. Как они живут? Делаем мысленно тоже самое. Сколько осталось вам до 60? Примем за N. Теперь работаем с этим доходом. Вы хотели бы жить в их возрасте как они или получать N-е количество в месяц, ничего не делая? N – пенсия, заработанная лично вами. Как вам? Вы получили знания. И вам решать, какую жизнь выбирать. Именно сейчас вам надо принять решение и ответственность за свою жизнь. Или вы плывете по течению и вечно на что-то и кого-то рассчитываете, или думаете и заботитесь сами о своей жизни с этого момента и до конца.

|

|||||||

|

Последнее изменение этой страницы: 2019-08-19; просмотров: 135; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.235.196 (0.014 с.) |