Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Порядок укладання кредитної угодиСтр 1 из 3Следующая ⇒

Лекція 20 Облік довгострокових зобов'язань Мета вивчення Після вивчення лекції 20 студент повинен знати: – документи, що засвідчують виникнення та погашення довгострокових зобов'язань; – поняття, класифікацію та порядок отримання кредитів; – порядок укладання кредитних угод; – види векселів, порядок розрахунку з їх використанням та особливості обліку довгострокових векселів виданих; – випадки виникнення податкових зобов'язань і активів. Після вивчення лекції 20 студент повинен вміти: – характеризувати об'єкти, що обліковуються на рахунках 5-го класу "Довгострокові зобов'язання"; – складати первинні документи з обліку довгострокових зобов'язань; – формулювати кореспонденцію рахунків за рахунками 5-го класу "Довгострокові зобов'язання". В лекції розглядаються наступні питання: 20.1. Облік довгострокових позик 20.2. Облік довгострокових векселів виданих 20.3. Облік довгострокових зобов'язань за облігаціями 20.4. Обліку довгострокових зобов'язань з оренди 20.5. Облік відстрочених податкових зобов'язань та активів 20.6. Облік інших довгострокових зобов'язань

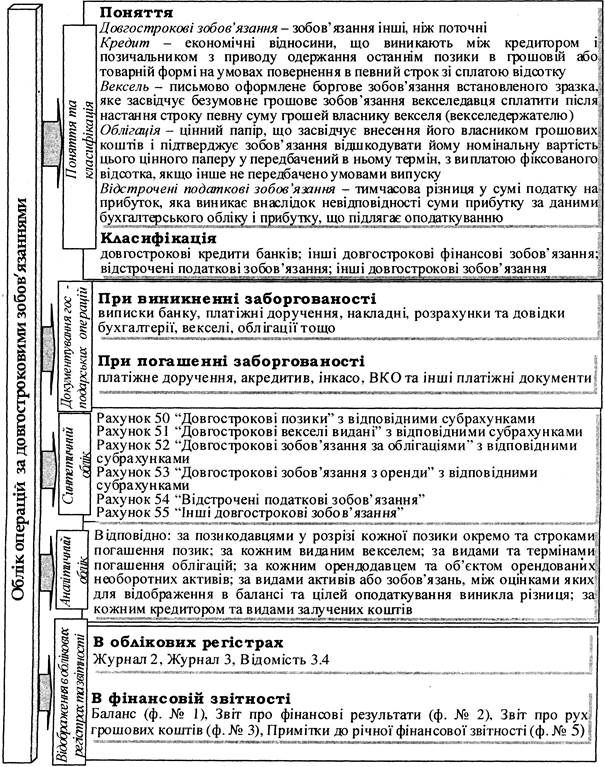

Облік довгострокових позик Етапи та порядок загального ведення обліку довгострокових зобов'язань, які розглядатимуться в лекції 20, наведено на рис. 20.1.

Рис. 20.1. Загальна схема обліку довгострокових зобов'язань

Поняття та класифікація кредиту Кредит - економічні відносини, що виникають між кредитором і позичальником з приводу одержання останнім позики у грошовій або товарній формі на умовах повернення в певний строк зі сплатою відсотку. Кредити класифікують за різними ознаками (рис. 20.2).

Рис. 20.2. Класифікація кредитів, що використовуються в господарській діяльності підприємств Для отримання кредиту підприємство повинне надати перелік документів, які систематизуються банківською установою у кредитній справі (рис. 20.3).

Рис. 20.3. Перелік документів, необхідних для отримання кредиту в банку

Забороняється надання кредитів підприємствам на: – покриття збитків господарської діяльності; – формування та збільшення статутного фонду.

Лекція 20 Облік довгострокових зобов'язань Мета вивчення Після вивчення лекції 20 студент повинен знати:

– документи, що засвідчують виникнення та погашення довгострокових зобов'язань; – поняття, класифікацію та порядок отримання кредитів; – порядок укладання кредитних угод; – види векселів, порядок розрахунку з їх використанням та особливості обліку довгострокових векселів виданих; – випадки виникнення податкових зобов'язань і активів. Після вивчення лекції 20 студент повинен вміти: – характеризувати об'єкти, що обліковуються на рахунках 5-го класу "Довгострокові зобов'язання"; – складати первинні документи з обліку довгострокових зобов'язань; – формулювати кореспонденцію рахунків за рахунками 5-го класу "Довгострокові зобов'язання". В лекції розглядаються наступні питання: 20.1. Облік довгострокових позик 20.2. Облік довгострокових векселів виданих 20.3. Облік довгострокових зобов'язань за облігаціями 20.4. Обліку довгострокових зобов'язань з оренди 20.5. Облік відстрочених податкових зобов'язань та активів 20.6. Облік інших довгострокових зобов'язань

Облік довгострокових позик Етапи та порядок загального ведення обліку довгострокових зобов'язань, які розглядатимуться в лекції 20, наведено на рис. 20.1.

Рис. 20.1. Загальна схема обліку довгострокових зобов'язань

Поняття та класифікація кредиту Кредит - економічні відносини, що виникають між кредитором і позичальником з приводу одержання останнім позики у грошовій або товарній формі на умовах повернення в певний строк зі сплатою відсотку. Кредити класифікують за різними ознаками (рис. 20.2).

Рис. 20.2. Класифікація кредитів, що використовуються в господарській діяльності підприємств Для отримання кредиту підприємство повинне надати перелік документів, які систематизуються банківською установою у кредитній справі (рис. 20.3).

Рис. 20.3. Перелік документів, необхідних для отримання кредиту в банку

Забороняється надання кредитів підприємствам на: – покриття збитків господарської діяльності; – формування та збільшення статутного фонду.

Порядок укладання кредитної угоди Кредитні взаємовідносини регламентуються на підставі кредитних договорів, що укладається між кредитором ' позичальником тільки в письмовій формі, які визначають взаємні зобов'язання та відповідальність сторін і не можуть змінюватися в односторонньому порядку без згоди обох сторін.

Кредитний договір повинен містити наступні положення: визначення сторін угоди та основні зобов'язання цих сторін, тобто зобов'язання банку надавати грошові кошти в розпорядження позичальника, і зобов'язання позичальника повернути суму з відсотками; сума позики; графік повернення позики; розмір відсоткової ставки і обставини, за яких вона може бути змінена; сума комісійних по виданій позиці; належні банку виплати у зв'язку з використанням кредиту і забезпечення цього кредиту заставою; умови використання кредиту позичальником; строк погашення позики; зобов'язання позичальника надавати банку інформацію та документи про його фінансовий стан.

Рис. 20.4. Відмінність між договором позики, кредитним договором та договором позички

У кредитному договорі банк бере на себе зобов'язання надати в розпорядження позичальника на певний період деяку суму грошей, а позичальник, в свою чергу, бере на себе зобов'язання: – використовувати позичені кошти на умовах і в цілях, визначених договором; – платити всі збори у зв'язку з одержаним кредитом; – повернути основну суму боргу і відсотки в обумовлений період часу. В сучасній банківській практиці застосовують 2 варіанти надання банківського кредиту (рис. 20.5). Варіант 1

Рис. 20.5. Варіанти надання банківського кредиту Відображення отримання та погашення довгострокових кредитів в обліку документально оформлюється виписками банку, ВКО, платіжними дорученнями, розрахунками та довідками бухгалтерії тощо. Облік розрахунків за довгостроковими кредитами банків та іншими залученими позиковими коштами в інших осіб, які не є поточними зобов'язаннями, ведеться на рахунку 50 "Довгострокові позики", типову кореспонденцію за яким наведено у табл. 20.1.

Таблиця 20.1. Кореспонденція рахунків з обліку довгострокових позик

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-02-05; просмотров: 171; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.104.214 (0.012 с.) |