Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 10. Моделі інвестицій в основні фонди

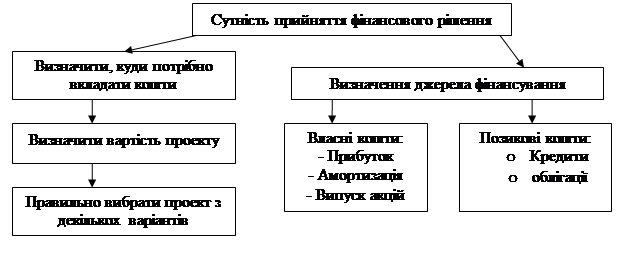

Методичні вказівки до вивчення теми Поняття “інвестиції” є на сьогоднішній день одним з найбільш вживаних в економічній літературі. У найбільш загальному розумінні, з точки зору економічної теорії, інвестиції являють собою вкладення капіталу з метою подальшого його збільшення, тобто інвестиції можуть розглядатися як рушійна сила самозростання вартості капіталу суб’єкта господарювання і, відповідно, подальшого економічного зростання в масштабі держави. При цьому приріст капіталу повинен бути достатнім для того, щоб компенсувати інвестору відмову від використання наявних коштів на споживання в поточному періоді, винагородити його за ризик, відшкодувати втрати від інфляції в наступному періоді. Об’єктами інвестиційної діяльності можуть бути: будь-яке майно, в тому числі основні фонди й оборотні кошти в усіх галузях та сферах народного господарства, цінні папери, цільові грошові вклади, науково-технічна продукція, інтелектуальні цінності, інші об’єкти власності, а також майнові права. Підприємства, що здійснюють виробничу діяльність, обов'язково періодично роблять капітальні вкладення (інвестиції) в розвиток виробництва, для відновлення асортименту продукції і технологій, освоєння нових видів діяльності та ін.(реальні інвестиції, інвестиції в основні фонди). Модель УР про реальні інвестиції можна подати наступною схемою:

Рис. 10.2 - Модель ухвалення рішення про реальні інвестиції (капітальні вкладення)

Отже, перший крок - розрахунок первісних інвестицій по кожному інвестиційному проекту. Інвестиційний проект може бути відхилений уже на цьому етапі через неможливість підприємства профінансувати первісні капітальні вкладення.

Рис. 10.3 - Методи оцінки ефективності капіталовкладень

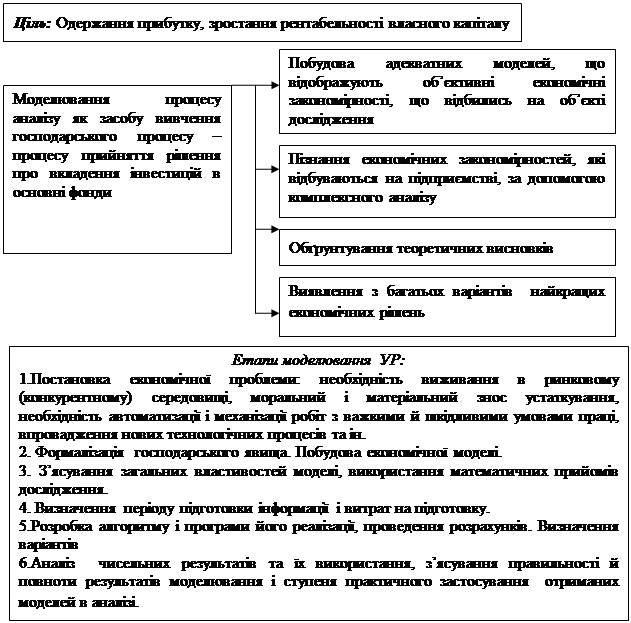

Методи і моделі оцінки економічних показників при визначенні доцільності та привабливості інвестиційного проекту

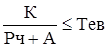

Рис. 10.4 - Методи і моделі оцінки економічних показників доцільності реального інвестиційного проекту (в основні фонди) Коли проект може бути профінансований, треба оцінити його ефективність. Часто на цьому етапі слід вибрати найбільш вигідний із декількох можливих варіантів проект. Таким чином, другий крок - прогнозування майбутніх доходів. Для цього розраховують додатковий прибуток, а для більш точних розрахунків визначають додатковий грошовий потік, який підприємство може одержувати щорічно в результаті реалізації інвестиційному проекту. Прості методи Строк окупності інвестицій Строк окупності інвестицій – період часу, необхідний для повернення вкладених коштів (без дисконтування), іншими словами, це період часу, за який доходи покривають витрати на реалізацію інвестиційних проектів. Цей період порівнюється з тим часом, який керівництво підприємства вважає економічно виправданим. Критерій доцільності реалізації інвестиційного проекту визначається тим, що тривалість строку окупності інвестиційного проекту виявляється меншою порівняно з економічно виправданим терміном окупності. Термін окупності інвестиційного проекту може бути визначений за наступною моделлю: - при рівномірному надходженні доходів за весь строк окупності: Т= де Т- строк окупності інвестиційного проекту, років; Рч - чисті надходження (чистий прибуток) у перший рік реалізації інвестиційного проекту при рівномірному надходженні доходів за весь строк окупності, грн.; К - повна сума витрат на реалізацію інвестиційного проекту, включаючи затрати на науково-дослідні роботи, грн; Тев - економічно виправданий строк окупності інвестицій, який визначається керівництвом підприємства,; А - амортизаційні відрахування на повне відновлення у розрахунку на рік реалізації інвестиційного проекту при рівномірному надходженні доходів за весь строк окупності, грн.; Дч = Рч + А - чистий дохід у перший рік реалізації інвестиційного проекту при рівномірному надходженні доходів за весь строк окупності, грн;

- при нерівномірному розподілі доходів протягом строку окупності інвестицій:

- К + де Рі - чисті надходження (чистий прибуток) в і-му році, грн; Аі - амортизаційні відрахувати на повне відновлення в і-му році, грн.

Чистий прибуток визначають за моделлю Пч = П (1 – Н), (10.3) де П - прибуток у перший рік реалізації інвестиційного проекту при рівномірному надходженні доходів, грн.; Н - норма податку на прибуток. При способі окупності не враховується фактор часу, тобто часовий аспект вартості грошей, при якому доходи й витрати, пов'язані з використанням інвестиційного проекту, порівнюють за допомогою дисконтування. Головний недолік способу оцінки ефективності інвестиційних проектів, виходячи із строку їх окупності, полягає у суб'єктивності підходу керівників підприємств або інвесторів до визначення виправданого періоду окупності інвестиційного проекту. Метод простої норми прибутку Другим способом оцінки інвестицій без дисконтування грошових потоків є спосіб з використанням розрахункової норми прибутку, відомий під назвою " прибуток на капітал ". Суть цього способу полягає у визначенні відношення між доходом від реалізації інвестиційного проекту і вкладеним капіталом (інвестиціями на реалізацію проекту) або у визначенні проценту прибутку на капітал. Як правило, розрахунок норми прибутку на капітал може проводитися двома способами. При першому способі під час розрахунку норми прибутку на капітал виходять із загальної суми початково вкладеного капіталу, який складається з витрат на придбання і встановлення основних засобів і збільшення оборотного капіталу, необхідного для реалізації інвестицій. При другому способі визначають середній розмір вкладеного капіталу протягом всього терміну реалізації інвестиційного проекту. У цьому разі враховується скорочення капіталовкладень в основні засоби до їх залишкової вартості. Тому для розрахунку норми прибутку на капітал можна використовувати наступні формули: Нпк =

Нпк =

Кзаг = К – І. (10.6) де Нпк — норма прибутку на капітал, %; Σ Д - сума річних доходів за весь термін використання інвестиційного проекту, грн.; Т- термін використання інвестиційного проекту, років; К - початкові вкладення на реалізацію інвестиційного проекту, грн.; Кзал - залишкова вартість вкладень, грн.

Основний недолік показника норми прибутку на капітал полягає в тому, що не враховується вартість грошей (прибутку) залежно від часу їх отримання. Середній прибуток обчислюють за весь період використання інвестиційного проекту. Однак з урахуванням в економічній теорії оцінки інвестицій, одна грошова одиниця прибутку, отримана в третьому році, суттєво відрізняється за вартістю (з урахуванням дисконтування) від грошової одиниці прибутку, отриманої, наприклад, у сьомому році. Інша проблема виникає, коли використовують другий спосіб розрахунку середньої норми прибутку на капітал. У цьому разі початкова сума інвестицій і їх кінцева вартість усереднюються. Значення середньої інвестиційної вартості буде змінюватися залежно від норми щорічної амортизації. Поряд з цим норма прибутку на капітал також залежатиме від того, який показник доходу використовується для розрахунку норми прибутку на капітал.

Характеристика методу середньої фондовіддачі Середня фондовіддача проекту визначається діленням середнього чистого прибутку, накопиченого за весь період експлуатації проекту, на середню залишкову вартість основних фондів, придбаних за рахунок інвестованих грошових коштів. Недоліками при використанні даного методу є ігнорування впливу фактору часу на ціну грошей (усувається шляхом дисконтування грошових потоків) і те, що метод розглядає лише такий об’єкт інвестування, як засоби праці. Тому сфера його застосування обмежується інвестиційними проектами локального характеру, пов’язаними із заміною обладнання, що пов’язано з одержанням додаткового прибутку. Дисконтування, способи NPV, IRR, DPP Оскільки приймати рішення необхідно “сьогодні”, всі показники майбутньої діяльності інвестиційного проекту повинні бути відкориговані з урахуванням зниження цінності (значності) грошових ресурсів в міру віддалення операцій, пов’язаних з їхнім витрачанням або одержанням.

(10.7)

де CF(t) – номінальна вартість майбутнього потоку реальних грошей в році t (cash flow); CF(0) – теперішня вартість даного потоку; р – процентна ставка порівняння, поділена на 100 (з іншого боку, вона і являє собою норму дисконту, що характеризує мінімально припустимий рівень прибутковості інвестицій).

Розміри сучасних величин доходів, які одержують від капіталовкладення, є умовними характеристиками, оскільки в певній мірі залежать від ставки порівняння, прийнятої для майбутнього. Залежно від конкретної ситуації, що склалася, облік фактора часу може мінятися, і те, що здавалося більш прийнятним в одних умовах, може не виявитися таким в інших. Генерований грошовий потік включає прибуток, який залишається у розпорядженні підприємства після його оподаткування, тобто чистий прибуток і амортизаційні відрахування:

де CFI – генерований грошовий потік (cash flow of investing activities); TP – прибуток до оподаткування (total profit); IT - ставка податку на прибуток (income tax), поділена на 100; A - амортизаційні відрахування (amortization).

З фінансової точки зору потоки поточних доходів і видатків, а також генерований грошовий потік повністю характеризують інвестиційний проект.

Чиста теперішня вартість (net present value, NPV) інвестиційного проекту визначається як величина, одержана шляхом дисконтування (при заздалегідь обраній нормі дисконту для кожного року) різниці між всіма річними відтоками та притоками реальних грошей, накопичуваних протягом економічного життя проекту. (Строк економічного життя проекту – це період, протягом якого інвестиційний проект генерує притік грошових коштів). Припустимо, робиться прогноз, що інвестиція (I) буде генерувати протягом n років річні доходи в розмірі

(10.10) де NPV – чиста теперішня вартість; CF(t) – річний чистий потік реальних грошей за проектом в роки t = 0, 1, 2,..., n; r – ставка дисконтування; PV - теперішня вартість грошових потоків, які генеруються проектом; I - інвестиційні витрати (investment).

Якщо: - NPV < 0, то у випадку прийняття проекту цінність компанії зменшиться, тобто власники компанії будуть мати збиток; - NPV = 0, то у випадку прийняття проекту, цінність компанії не змінюється, тобто доходи її власників залишаться на колишньому рівні; - NPV > 0, то у випадку прийняття проекту, цінність компанії, а отже, і доходи її власників збільшаться. Проект з NPV =0 має додатковий аргумент на свою користь - у разі реалізації проекту доходи власників компанії не зміняться, але в той же час обсяги виробництва зростуть, тобто компанія збільшиться в масштабах. Оскільки нерідко збільшення розмірів компанії розглядається як позитивна тенденція, проект все - таки приймається. Внутрішня норма рентабельності (IRR) Норма дисконту, при якій дисконтована вартість надходження реальних грошей дорівнює дисконтованій вартості їх відтоків, тобто NPV = 0, називається внутрішньою нормою рентабельності (internal rate of return). IRR є такою нормою дисконту, при якій всі одержані за проектом чисті прибутки повністю капіталізуються (реінвестуються або спрямовуються на погашення зовнішньої заборгованості). Тобто IRR = r, при якійNPV = f (r) = 0, (10.11) де r – ставка дисконтування; NPV – чиста теперішня вартість.

(10.12)

Сенс IRR при аналізі ефективності планованих інвестицій полягає в наступному: IRR показує очікувану доходність проекту і, отже, максимально допустимий відносний рівень видатків, що можуть бути асоційовані з даним проектом. Наприклад, якщо проект повністю фінансується за рахунок кредиту комерційного банку, тоді значення IRR показує верхню межу допустимого рівня банківської процентної ставки, перевищення якої робить інвестиційний проект збитковим. На практиці будь-яке підприємство фінансує свою діяльність, в тому числі інвестиційну, з різноманітних джерел. Як плату за користування фінансовими ресурсами, що є авансованими в його діяльність, воно сплачує проценти, дивіденди, винагороди тощо, іншими словами, несе деякі обґрунтовані витрати на підтримання свого економічного потенціалу.

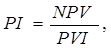

Незалежно від того, з чим порівнюється IRR, очевидно, що проект приймається, якщо його IRR більше деякої граничної величини; тому при інших рівних умовах, як правило, більше значення IRR вважається більш прийнятним. Метод внутрішньої норми рентабельності, як і метод чистої теперішньої вартості, ґрунтується на дисконтуванні потоків грошових засобів. Тому за умови його правильного використання він дасть правильну відповідь. При наявності декількох альтернативних проектів, які характеризуються однаковою NPV, доцільно зосередити увагу на розмірі необхідних інвестицій. Для цього використовують метод індексу доходності (інша назва – метод коефіцієнта NPV). Метод індексу доходності

(10.13)

де PI – індекс доходності (profitability index); NPV – чиста теперішня вартість; PVI – теперішня вартість інвестицій (present value of investment).

Індекс доходності можна розглядати як дисконтовану норму прибутку. Існує також інший спосіб обчислення даного показника, який розглядає його як співвідношення теперішньої вартості грошових надходжень за проектом і теперішньої вартості інвестицій (для економічно вигідних проектів значення повинно перевищувати одиницю або дорівнювати їй):

(10.14)

де PVCI – теперішня вартість грошових надходжень за проектом (presеnt value of cash inflows); PI – індекс доходності (profitability index); PVI – теперішня вартість інвестицій (present value of investment).

Метод індексу доходності усуває недоліки методу чистої теперішньої вартості, оскільки дозволяє визначити рівень прибутковості проекту. Тому доцільно використовувати ці два методи в комплексі. При застосуванні методу індексу доходності слід пам’ятати про його недоліки: показник доходності може давати неправильне ранжирування за перевагою навіть незалежних проектів; метод не застосовується для використання при виборі взаємовиключних проектів; метод не показує фактичну величину чистих вигод. Основна перевага критерію індексу доходності – в можливості швидкого з’ясування його значень для оцінки впливу рівня ризику і невизначеності на результати проекту. Слід мати на увазі, що визначення періоду окупності повинно здійснюватись в комплексі з розрахунком показників прибутковості. Наприклад (табл.10.1) проект А, який генерує протягом лише одного року чистий потік грошових коштів у розмірі 3000 у.о., має менший період окупності, ніж проекти Б і В (при одноразовій інвестиції по всіх проектах у розмірі 3000 у.о.). Але, як видно з наведених даних, хоч проект А і найбільш прийнятний за періодом окупності (1 рік), чиста теперішня вартість проекту менша 0, тому він не може бути прийнятий. При окремому використанні методу періоду окупності був би прийнятий проект А, що є помилкою, оскільки він є збитковим. По кожному інвестиційному проекту складається матриця з щорічними надходженнями та витратами за проектом, а потім визначається період окупності.

Таблиця 10.1 - Показники ефективності інвестиційних проектів, грош.од.

Дисконтний метод Модифікацією традиційного методу періоду окупності є дисконтний метод. Його сутність полягає у визначенні моменту, коли дисконтовані грошові потоки, які генеруються проектом, зрівняються з дисконтованими потоками інвестиційних витрат (дисконтований період окупності - DPP). Цей метод базується на концепції грошових потоків, отже його перевагою є урахування впливу фактора часу на ціну грошей, він є обов’язковим, коли інвестування здійснюється у декілька прийомів. Тому величина періоду окупності двох інвестиційних проектів, які мали однакове значення без урахування змін вартості грошей в часі, може мати різне значення при використанні дисконтного методу. Очевидно, що у випадку дисконтування період окупності збільшується, тобто завжди DPP > PP. Іншими словами, проект, прийнятний за критерієм PP, може виявитися неприйнятним за критерієм DPP. В оцінці проектів за критеріями PP і DPP слід дотримуватись вимог: а) проект приймається, якщо окупність має місце; б) проект приймається тільки в тому випадку, якщо період окупності не перевищує встановленого деякого ліміту. Розглянемо можливість комбінування інвестиційних проектів із застосуванням даного методу (табл. 10.2).

Таблиця 10.2 - Період окупності інвестиційних проектів

Припустимо, що проекти А і В є взаємовиключними, а проект С – незалежним. Це означає, що якщо у підприємства є фінансові можливості, то воно може вибрати не тільки один з наведених проектів, а і їх комбінації, тобто проекти А і С або проекти В і С. Якщо розглядати кожний проект окремо з застосуванням показнику «період окупності», можна зробити висновок, що більш прийнятним є проект В. Однак якщо розглядати комбінації проектів, слід віддати перевагу комбінації з «гірших» проектів А і С. Існує ряд ситуацій, при яких застосування методу, заснованого на розрахунку періоду окупності затрат, є доцільним і необхідним. У даному випадку це ситуація, коли керівництво підприємства більш стурбоване рішенням проблеми ліквідності, а не прибутковості проекту – головне, щоб інвестиції мали окупність і якомога скоріше. Метод також придатний в ситуації, коли інвестиції супроводжуються високим ступенем ризику, тому чим коротший термін окупності, тим менш ризикованим є проект. Така ситуація характерна для галузей або видів діяльності, яким притаманна більша імовірність достатньо швидких технологічних змін. Таким чином, на відміну від показників NPV, IRR та PI, показник PP (DPP) дозволяє отримати оцінки, хоч і грубі, про ліквідність і ступінь ризику проекту. Поняття ліквідності проекту застосовано умовно: вважається, що з двох проектів більш ліквідний той, в якого найменший період окупності. Що стосується порівняльної оцінки ризику проектів за допомогою критерію PP (DPP), то грошові надходження віддалених від початку реалізації проекту років важко прогнозуються, тобто більш ризикові у порівнянні з надходженнями перших років; тому з двох проектів менш ризиковий той, у якого менше період окупності. Виходячи з викладеного, можна виділити наступні базові принципи оцінки ефективності реальних інвестицій: 1. Оцінка повернення капіталу, що інвестується, на основі показника грошового потоку (cash flow). 2. Обов’язкове приведення до теперішньої вартості як капіталу, що інвестується, так і сум надходжень грошових коштів. 3. Вибір диференційованої ставки відсотку (дисконтної ставки) в процесі дисконтування грошового потоку для різноманітних інвестиційних проектів. 4. Варіація форм ставки дисконтування залежно від мети оцінки. Особливості застосування методів і моделей інвестування в основні фонди - Розширення масштабів діяльності на тому ж технічному рівні Проекти, пов’язані з розширенням масштабів діяльності, як правило, передбачають встановлення поточних ліній, аналогічних діючим. У даному разі додатковий прибуток буде одержаний за рахунок збільшення обсягу виробництва продукції. При цьому слід враховувати обмеження, які стосуються рівня попиту на продукцію та обсягу споживаних ресурсів. Окремою категорією в межах даного типу є інвестиційні проекти, пов’язані з диверсифікацією виробництва (вихід за межі галузі). Додатковий прибуток створюється за рахунок збільшення обсягів виробництва і виходу на ринок з кардинально новою продукцією, яка може бути реалізована за вищими цінами або попит на яку буде більшим. Безумовно, спочатку потрібно впевнитися, що цільовий ринок є недостатньо насиченим. Для інвестиційних проектів, які передбачають розширення виробництва, доцільно використовувати ті самі методи оцінки ефективності, що і для нового будівництва. - Реконструкція або технічне переозброєння. У разі реконструкції або технічного переозброєння у структурі інвестиційних витрат переважають інвестиції в обладнання. Відповідно, рівень доходності подібних проектів, як правило, при інших рівних умовах, є вищим, оскільки витрати на будівельно-монтажні роботи значно нижчі. На етапі попереднього відбору, як і в перших двох випадках, виявляють, чи дозволяє проект відшкодувати інвестиції протягом незначного періоду часу, чи забезпечує він достатній рівень прибутковості і чи характеризується високою фондорентабельністю (середньою фондовіддачею). На етапі остаточної оцінки слід застосовувати методи дисконтування. Саме на результатах, одержаних за їх допомогою, повинен базуватися процес прийняття інвестиційних рішень. - Заміна зношеного обладнання новим на тому ж технічному рівні. Інвестиційні проекти подібного типу на сьогоднішній день є найбільш розповсюдженими внаслідок нестачі у суб’єктів господарювання фінансових ресурсів для більш масштабних нововведень. Оскільки ці проекти мають характер буденних для підприємства, при оцінці їх ефективності можна обмежитись такими простими методами, як метод простого періоду окупності; метод простої норми прибутку; метод середньої фондовіддачі. Застосування більш складного методичного апарату в даному разі не виключається, але є недоцільним. - Заходи локального характеру, не пов’язані з придбанням основних фондів. Найбільш типові з них передбачають заміну використовуваних видів матеріально-сировинних та паливно-енергетичних ресурсів і заміну асортименту продукції (без створення нових її видів). Такі заходи, як правило, характеризуються швидкою окупністю. Для їх оцінки цілком достатніми є можливості методів простого періоду окупності та простої норми прибутку. Таким чином, перші три типи інвестиційних проектів передбачають значний розмір інвестицій. Тому оцінка їх ефективності здійснюється в два етапи і потребує використання всього методичного апарату. Оцінка ефективності останніх двох типів проектів не потребує настільки складної процедури і витончених методів. Застосування методів оцінки ефективності інвестицій до різних типів інвестиційних проектів наведено у табл. 10.3.

Таблиця 10.3 - Застосування методів оцінки ефективності інвестицій для різних типів інвестиційних проектів

Питання для самостійного вивчення 1. Які формалізовані методи оцінки доцільності реальних інвестиційних проектів використовуються у світовій практиці? Їх сутність. 2. Визначення строку окупності інвестиційного проекту при рівномірному і нерівномірному надходженні доходів за весь строк окупності. 3. За яких обставин використовують метод коефіцієнта NPV? Його сутність і розрахунок. Сенс розрахунку критерію IRR при аналізі ефективності планованих інвестицій в основні фонди. Модифіковані NPV і IRR. 4. Модель МОКА в оцінці реальних інвестицій. 5. Особливості застосування методів оцінки ефективності інвестицій в основні фонди.

Література: 5,7,10,13,15,16,18,21,22,23,24,31. Тема 11. Методи і моделі фінансових інвестицій

Методичні вказівки до вивчення теми Фінансові інвестиції розглядаються як активна форма ефективного використання тимчасово вільного капіталу чи як інструмент реалізації стратегічних цілей, зв'язаних з диверсифікованістю операційної діяльності підприємства. Фінансове інвестування здійснюється підприємством у наступних основних формах (рис. 11.1.): Політика управління фінансовими інвестиціями являє собою частину загальної інвестиційної політики підприємства, що забезпечує вибір найбільш ефективних фінансових інструментів вкладення капіталу і своєчасне його реінвестування.

Рис. 11.1 - Основні форми фінансового інвестування

Формування політики управління фінансовими інвестиціями здійснюється за основними етапами, представленими на рис. 11.2.

Рис. 11.2 - Основні етапи формування політики управління фінансовими інвестиціями підприємства

Готівка, державні облігації та інші ходові цінні папери — все це підвищує ліквідність фірми. Інвестори схильні до активності, а тому про всяк випадок віддають перевагу готівці замість вкладення у справу. Коли кредитори чи інвестори вкладають свої гроші, сподіваючись на майбутні надходження, вони сподіваються на високу винагороду як компенсацію за втрату ліквідності. І навпаки, якщо гроші вкладаються в неризиковані проекти, очікувані доходи низькі. Незважаючи на те, що гроші вдало вкладені сьогодні й у майбутньому принесуть дохід, ці ж гроші згодом можуть втратити свою вартість через інфляцію, ризики, схильність до ліквідності. Майбутня і поточна вартість грошей, ануїтет, дисконт, довічна рента Поняття майбутньої вартості (FV) саме і дозволяє визначити вартість вкладених у справу грошей через певний (заданий) проміжок часу при заданій ставці відсотка (чи нормі прибутку). Такий процес називається компаундуванням: FV = P·(1+R)N = P· FVIF, (11.1) де FV — майбутня вартість; Р — початковий депозит; R — річна ставка відсотка; N — кількість років; FVIF = (1+R)N — процентний фактор майбутньої вартості.

Приклад. Яку сумуодержить підприємець через п’ять років, коли нараховується річний відсоток в розмірі 5%. Початкова сума депозиту 100тис.гр.од.

Таблиця 11.1 – Нарахування відсотків

Таким чином, поклавши в банк 100тис.гр.од. під 5% річних, через п’ять років одержимо суму 127,63тис.гр.од., тобто в даному випадку відбувається нарахування відсотка на відсоток, а саме: FV1= 100(1+0,05)1 = 105; FV 2 = 100(І + 0.05)2 =110.25 (тис.гр.од.). Щоб прискорити розрахунки майбутньої вартості, широко використовують спеціальні процентні таблиці. У них розрахований фактор FVIF за певну кількість років. Якщо відома процентна ставка, то можна легко встановити значення фактора, на яке необхідно помножити величину початкового внеску, щоб обчислити майбутню вартість (табл.11.2).

Таблиця 11.2 - Визначення процентної ставки

Сьогоднішня вартість і ставки дисконту Сьогоднішня вартість є основою для порівняння прибутковості різних проектів та інвестицій за певний період. Процес визначення поточної (сьогоднішньої) вартості називається дисконтуванням і є прямо протилежною дією процесу компаундування. Дисконтну ставку (ставку капіталізації) застосовують до майбутніх платежів, щоб врахувати два основних фактори: ризик, пов’язаний зі справою (чи об’єктом дисконтування) і невизначеність, пов’язану з фактором часу. При розрахунку ризику бізнесу існує просте правило: високий ризик означає високу ставку дисконту, малий ризик — низьку дисконтну ставку. При врахуванні невизначеності, пов’язаної з фактором часу, дисконтування показує, що величина фактора дисконту тим більша, чим більший період, за який дисконтується сума. Математично дисконтне рівняння можна записати: PV = PVIF = 1 / (1+R)N – процентний фактор поточної вартості, (11.3) де PV- теперішня (поточна) вартість проекту

Для прискорення розрахунків використовують таблиці процентного фактора сьогоднішньої вартості, що показують сьогоднішню вартість однієї грошової одиниці за період N, дисконтовану в майбутньому на відсоток R за кожен період. Для оцінки дисконтних ставок використовують такі принципи: - з двох майбутніх надходжень більш високу дисконтну ставку має те, яке надійде пізніше; - чим нижчий рівень ризику, тим нижча повинна бути ставка дисконту; - якщо загальні процентні ставки на ринку ростуть, то ростуть і дисконтні ставки. Зв’язок процентної і дисконтної ставок Для визначення процентної і дисконтної ставок використовують наступні формули:

де rt, — ставка відсотка (відсоток, ріст, норма прибутку, прибутковість, інтереси), d t — дисконтна ставка (дисконт).

При стабільній економіці, при малих процентних ставках можна вважати ставку нарощення рівною ставці дисконтування. Економічний зміст ставки rt полягає у визначенні суми, якою бажає володіти інвестор (тобто час генерує гроші). Економічний зміст ставки dt полягає в наступному: який щорічний відсоток повернення хоче одержати інвестор на інвестований капітал. Очевидний зв’язок двох ставок:

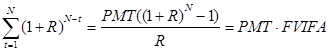

Майбутня і сьогоднішня вартість ануїтету Ануїтетом (рентою) називають серію однакових за величиною виплат, які здійснюють через рівні інтервали чи певну кількість років. Ануїтетом можуть бути платежі чи інвестиції — щорічні, піврічні, щоквартальні, щомісячні. В основному це засоби, вкладені в страхові і пенсійні фонди. Якщо виплати здійснюють наприкінці періоду, то таку ренту називають звичайною або відстроченою. Якщо виплати проводять на початку кожного періоду, то таку ренту називають вексельною. Майбутню вартість ануїтету знаходять з рівняння FVA = РМТ де FVA — майбутня вартість ануїтету; РМТ — величина періодичних постійних виплат; FVIFA - процентний фактор майбутньої вартості ануїтету. FVIFA = Необхідність у визначенні поточної вартості ануїтету виникає, коли в майбутньому постійно і регулярно будуть надходити гроші, а керівництву необхідно визначити сьогоднішню вартість цих надходжень. У такому випадку можна вчинити подвійно: 1)порахувати сьогоднішню вартість надходжень за кожний рік, використовуючи відповідні фактори. Але це довга й важка справа; 2)порахувати сьогоднішню вартість ануїтету, використовуючи фактори сьогоднішньої вартості ануїтету. Це більш короткий і простий шлях. Сьогоднішня вартість довічної ренти Довічна рента — це вічний ануїтет. Наприклад, дивіденди за привілейованими акціями чи надходження від благодійних фондів на освіту.

де R— фактор дисконту; D — регулярно виплачувана сума. Методи і моделі оцінки ефективності окремих фінансових інструментів інвестування Оцінку ефективності окремих фінансових інструментів інв

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-02-07; просмотров: 190; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.221.187.121 (0.172 с.) |

або Т=

або Т=  , (10.1)

, (10.1) , (10.2)

, (10.2)  ; (10.4)

; (10.4) ; (10.5)

; (10.5) Процедура приведення різночасових платежів до базової дати називається дисконтуванням. Економічний сенс дисконтування полягає у часовій упорядженості грошових потоків різних часових періодів. Формула дисконтування має такий вигляд:

Процедура приведення різночасових платежів до базової дати називається дисконтуванням. Економічний сенс дисконтування полягає у часовій упорядженості грошових потоків різних часових періодів. Формула дисконтування має такий вигляд: (10.8)

(10.8) ,

,  ,...,

,...,  . Загальну накопиченувеличину теперішньої вартості грошових потоків, які генеруються проектом (PV), ічисту теперішню вартість(NPV) розраховують за формулами:

. Загальну накопиченувеличину теперішньої вартості грошових потоків, які генеруються проектом (PV), ічисту теперішню вартість(NPV) розраховують за формулами: (10.9)

(10.9)

Тоді при такому рівнянні формула (11.9) матиме вигляд:

Тоді при такому рівнянні формула (11.9) матиме вигляд: Індекс доходності являє собою співвідношення між NPV і сумою інвестиційних витрат. Якщо інвестиції здійснюються в декілька прийомів, розподілених у часі, треба привести інвестиційні витрати до теперішньої вартості (для економічно вигідних проектів значення повинно перевищувати нуль або дорівнювати йому):

Індекс доходності являє собою співвідношення між NPV і сумою інвестиційних витрат. Якщо інвестиції здійснюються в декілька прийомів, розподілених у часі, треба привести інвестиційні витрати до теперішньої вартості (для економічно вигідних проектів значення повинно перевищувати нуль або дорівнювати йому):

; (11.2)

; (11.2) ; (11.4)

; (11.4) . (11.5)

. (11.5) ; (11.6)

; (11.6) . (11.7)

. (11.7) , (11.8)

, (11.8) . (11.9)

. (11.9) , (11.10)

, (11.10)