Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Суть фінансової стабільності та стійкостіСтр 1 из 4Следующая ⇒

Розділ 8 АНАЛIЗ ФIНАНСОВОЇ СТАБIЛЬНОСТI Таблиця 8.1 Таблиця 8.2 Таблиця 8.3 Алгоритм розрахунку основних показників (коефіцієнтів)

З метою забезпечення єдиного порядку і основних методичних принципів проведення аналізу фінансового стану приватизованих підприємств Мінфіном України і Фондом державного майна України встановлено скорочений перелік коефіцієнтів для оцінки фінансової стійкості (табл. 8.4). Таблиця 8.4 Алгоритм розрахунку показників (коефіцієнтів)

Примітка. Табл. 8.4 складено на основі дод. 1 до Положення про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації. Охарактеризуємо найбільш суттєві із коефіцієнтів капіталізації. Коефіцієнт фінансової автономії (незалежності) (коефіцієнт концентрації власного капіталу) характеризує частку власних коштів (власного капіталу) в загальній сумі коштів, авансованих у його діяльність. Коефіцієнт фінансової автономії розраховують за формулою

Чим вище значення цього коефіцієнта, тим більш фінансово стійким, стабільним і більш незалежним від зовнішніх кредиторів є підприємство. Вважають, що в підприємства з високою часткою власного капіталу кредитори швидше вкладають кошти, оскільки вони мають можливість погасити борги за рахунок власних коштів. Практика свідчить, що загальна сума заборгованості не повинна перевищувати суму власних джерел фінансування, тобто джерела фінансування підприємства (загальна сума капіталу) мають бути хоча б наполовину сформовані за рахунок власних коштів. Отже, критичне значення коефіцієнта автономії має становити 0,5, хоча частка залученого капіталу в японських компаніях — 80 %, що на 58 % більше, ніж у США.

Коефіцієнтом, зворотним коефіцієнту фінансової автономії, є коефіцієнт фінансової залежності. Добуток цих коефіцієнтів дорівнює 1. Коефіцієнт фінансової залежності розраховують за формулою

Зростання цього показника у динаміці означає збільшення частки позикових коштів у фінансуванні підприємства, а отже, втрату фінансової незалежності. Якщо його значення знижується до одиниці (100 %), то це свідчить про те, що власники підприємства повністю його фінансують, а якщо перевищує одиницю, то навпаки. Так, якщо значення коефіцієнта 1,40, це означає, що при вкладенні в активи підприємства 1,40 грн, позиченими є 40 коп. Коефіцієнт фінансового ризику показує співвідношення залучених коштів і власного капіталу. Його обчислюють за формулою

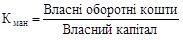

За цим коефіцієнтом здійснюють найбільш загальну оцінку фінансової стійкості. Він показує, скільки одиниць залучених коштів припадає на кожну одиницю власних. Зростання показника в динаміці свідчить про посилення залежності підприємства від зовнішніх інвесторів і кредиторів, тобто про зниження фінансової стійкості, і навпаки. Оптимальне значення — Кф.р £ 0,5. Критичне значення — 1. Коефіцієнт маневреності власного капіталу показує, яка частина власного оборотного капіталу перебуває в обороті, тобто у тій формі, яка дає змогу вільно маневрувати цими коштами, а яка капіталізована. Для забезпечення гнучкості у використанні власних коштів підприємства необхідно, щоб коефіцієнт маневреності за своїм значенням був досить високим. Коефіцієнт маневреності власного капіталурозраховують як відношення власного оборотного капіталу підприємства до власних джерел фінансування

Iнформацією для розрахунку цього коефіцієнта є пасив Балансу та розрахункові дані, що відображують величину власних оборотних коштів. Величину власного капіталу підприємства показують у розд. I пасиву Балансу, тоді як величину власних оборотних коштів потрібно розрахувати. Цей показник характеризує ту частину власного капіталу підприємства, яка є джерелом покриття його поточних активів. Його можна розрахувати двома способами:

1) як різницю між сумою власного капіталу та сумою необоротних активів: Кв = Підсумок розд. I пасиву Балансу – Підсумок розд. I активу Балансу = рядок 380 (ф. № 1) – рядок 080 (ф. № 1); 2) як різницю між сумою оборотних активів і сумою власного капіталу Кв = (Підсумок розд. II активу Балансу + Підсумок розд. III Отже, формула розрахунку коефіцієнта маневреності матиме такий вигляд

За своїм значенням показник — величина власних оборотних коштів може значно коливатися залежно від структури капіталу та галузевої належності підприємства. Зміни коефіцієнта маневреності можуть бути як позитивними, так і негативними. Позитивним буде незначне збільшення коефіцієнта маневреності в динаміці. Різке збільшення цього коефіцієнта не може свідчити про нормальну діяльність підприємства, оскільки зростання значення цього показника відбувається за умови або зростання власного оборотного капіталу, або при зменшенні власних джерел фінансування. Збільшення цього показника автоматично викличе зменшення інших показників, наприклад коефіцієнта фінансової автономії, що призведе до посилення залежності підприємства від кредиторів. Для визначення оптимального значення коефіцієнта маневреності потрібно цей показник по конкретному підприємству порівняти із середнім його значенням по галузі або в суб’єктів господарювання — конкурентів. Розрахунок коефіцієнтів капіталізації для Поліграфкомбінату «Україна» наведено в табл. 8.5. Найчастіше, чим вищий рівень коефіцієнта фінансової автономії і нижчий коефіцієнта фінансової залежності та коефіцієнта фінансового ризику, тим стійкіший фінансовий стан підприємства. На Поліграфкомбінаті «Україна», протягом звітного періоду коефіцієнт фінансової автономії підприємства знизився на 9,0 відсоткового пункта і збільшився показник залежності підприємства від зовнішніх інвесторів і кредиторів. Така динаміка показників фінансової автономії та фінансової залежності в даному разі не є негативною тенденцією, оскільки початкове значення наведених показників для підприємства, що аналізується, були на достатньо високому рівні. Таблиця 8.5 Для підприємства дуже важливо знайти оптимальне співвідношення коефіцієнта фінансової автономії і коефіцієнта маневреності власного капіталу, іншими словами, співвідношення власного і позикового капіталу. Важливу роль при оцінці фінансової стійкості підприємства відіграють також коефіцієнти покриття. Методика розрахунку коефіцієнта структури покриття довгострокових вкладень ґрунтується на припущенні, що довгострокові позики використано для фінансування придбання основних засобів та інших капітальних вкладень, тобто

Коефіцієнт структури покриття довгострокових вкладень показує, яка частина основних засобів та інших необоротних активів профінансована зовнішніми інвесторами. Збільшення коефіцієнта в динаміці свідчить про посилення залежності підприємства від зовнішніх інвесторів. Водночас фінансування є ознакою добре розробленої стратегії підприємства. Цей показник може бути інтерпретований по-різному, що залежить насамперед від користувачів аналітичних даних. Для банків та інших інвесторів більш надійною є ситуація, коли значення цього коефіцієнта нижче, тоді як з позицій підприємства більш високе значення показника є ознакою нормального функціонування.

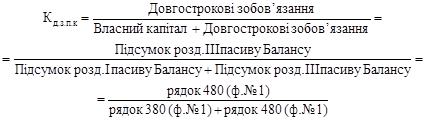

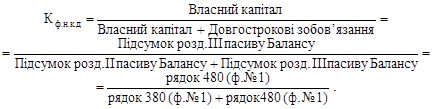

На підприємстві, що аналізується, на початку звітного періоду всі необоротні активи були профінансовані за рахунок власних коштів. До кінця року ситуація дещо змінилася: 4,1 % (150: 3663,7) вартості необоротних активів було профінансовано за рахунок власних коштів. Коефіцієнти структури довгострокових джерел фінансування. Визначаючи значення цих показників, у розрахунок приймають тільки довгострокові джерела коштів. У цю підгрупу входять два взаємодоповнюючих показники — коефіцієнт довгострокового залучення позикових коштів і коефіцієнт фінансової незалежності капіталізованих джерел, які обчислюють за формулою

Сума цих показників дорівнює одиниці. Зростання коефіцієнта Кд.з.п.к в динаміці є негативною тенденцією і означає, що з позиції довгострокової перспективи підприємство все більше й більше залежить від зовнішніх чинників. Що стосується ступеня залучення позикових коштів, то в зарубіжній практиці існують різні думки. Найпоширенішою є думка про те, що частка власного капіталу в загальній сумі джерел довгострокового фінансування Кф.н.к.д має бути досить великою, при цьому нижню межу означено на рівні 0,6 (60 %). При більш низькому рівні цього показника рентабельність власного капіталу не буде відповідати визнаним оптимальним значенням. Водночас у підприємство з високою часткою власного капіталу кредитори вкладають свої кошти більш охоче. У нашому випадку на початок року коефіцієнт Кд.з.п.к дорівнює нулю, оскільки дострокові зобов’язання у підприємства відсутні. Це, з одного боку, характеризувало високу ступінь фінансової стійкості підприємства, а з другого — свідчило про недостатньо продуману фінансову стратегію підприємства і як наслідок знижувало рівень рентабельності власного капіталу підприємства. На кінець року значення цих коефіцієнтів було таким: Кд.з.п.к= 0; Кф.н.к.д = 1. Така динаміка є позитивною тенденцією, оскільки свідчить про більш раціональний підхід до формування фінансової стратегії підприємства.

Важливим показником, який характеризує фінансову стійкість підприємства, є вид джерел фінансування матеріальних оборотних коштів. Матеріальні оборотні кошти підприємства являють собою запаси, вартість яких відображується у розд. II активу Балансу. Кількісне значення цього показника визначається додаванням даних за такими статтями Балансу, як виробничі запаси, тварини на вирощуванні та відгодівлі, незавершене виробництво, готова продукція, товари. Розрахунок вартості матеріальних оборотних коштів підприємства можна виконати так: З = рядок 100 (ф. № 1) + рядок 110 (ф. № 1) + Для характеристики джерел формування матеріальних оборотних коштів (запасів) використовують кілька показників, які характеризують види джерел: 1. Власні оборотні кошти Кв = Підсумок розд. I пасиву Балансу – Підсумок розд. I 2. Власні оборотні кошти і довгострокові позикові джерела формування запасів (функціонуючий капітал) Кв.п.з = Кв + Підсумок розд. III пасиву Балансу = 3. Загальна величина основних джерел формування запасів Ко. = Кв.дп. + Короткострокові кредити – Необоротні активи = = рядок 380 (ф. № 1) + рядок 480 (ф. № 1) + Для правильної оцінки фінансової стійкості розрахункові дані цих показників порівнюють у динаміці та з нормативними значеннями. Рекомендовані значення показників і тенденції зміни наведено в табл. 8.6. Таблиця 8.6 Нормативні значення показників

Для порівняння значень розрахованих показників (коефіцієнтів) у випадку, якщо основним звітним періодом, за який подається Звіт про фінансові результати, є квартал, а всі попередні періоди, за які здійснюються розрахунки, є річними, необхідно дані квартального звіту про фінансові результати помножити на коефіцієнт: К = 4: N, де N — порядковий номер звітного кварталу.

Для кожного підприємства значення наведених показників будуть різними. На величину коефіцієнтів впливають такі чинники: стадія життєвого циклу підприємства, галузь його діяльності, структура джерел коштів, оборотність оборотних та всіх активів. Тому застосування коефіцієнтного підходу є проблематичним з погляду неможливості зробити однозначні висновки щодо ступеня фінансової стійкості підприємства. Агрегатний підхід ґрунтується на визначенні фінансової стійкості на основі агрегатів. Такий методичний підхід є доповненням до наведеного вище, оскільки виділяють чотири типи поточної фінансової стійкості підприємства. Важливим показником, що характеризує фінансову стійкість підприємства, є вид джерел фінансування матеріальних оборотних коштів. Матеріальні оборотні кошти підприємства являють собою запаси (З), вартість яких відображується в ІІ розділі активу балансу. Їх вартість розраховують таким чином: З = ряд. 100 + ряд. 110 + ряд. 120 + ряд. 130 + ряд. 140. Види джерел, за рахунок яких сформовані матеріальні оборотні кошти (запаси): 1. Власні оборотні кошти: Кв. об = П1 – А1 = ряд. 380 – ряд. 080 = (А2 + А3) – П2 + П3 + 2. Власні оборотні кошти і довгострокові позикові джерела формування коштів (функціонуючий капітал) (Кв.д.п): Кв.д.п = Кв. об + П3 = (ряд. 380 – ряд. 080 + ряд. 480). 3. Сукупна величина основних джерел формування коштів (Ко): Ко = Кв.д.п + Короткострокові кредити – Необоротні активи = Трьом показникам наявності джерел формування запасів відповідають три показники забезпечення запасів джерелами формування: 1. Надлишок (+) або нестача (–) власних оборотних коштів ± Фв = Кв – З; 2. Надлишок (+) або нестача (–) власних оборотних коштів і довгострокових джерел формування запасів ± ФТ = Кв.пз – З; 3. Надлишок (+) або нестача (–) загальної величини основних джерел формування запасів ± Фо = Ко – З. За допомогою цих показників визначають трикомпонентний тип фінансової стійкості підприємства:

Після виконання розрахунків наведених вище показників підприємство може бути охарактеризоване одним із чотирьох типів фінансової стійкості (табл. 8.4). Iнтегральний підхід дає змогу дати інтегровану оцінку ступеню фінансової стійкості. Його можна застосовувати на практиці, особливо в умовах кризового стану економічної системи, коли господарські зв’язки підприємства, що існували раніше, порушені і відбувається процес налагодження ним нових зв’язків з партнерами, зацікавленими у достатній фінансовій стійкості. Показники фінансової стійкості за цього підходу характеризують стан і структуру активів підприємства та забезпеченість їх джерелами покриття. Склад, суть та алгоритм розрахунку кожного з показників фінансової стійкості при використанні інтегрального підходу наведено в табл. 8.7.

Характеристика показників фінансової стійкості,

Цей підхід цікавий тим, що на відміну від усіх охарактеризованих вище, у процесі його здійснення кожний з показників розглядається у взаємозв’язку з іншими показниками. Крім того, для загальної оцінки фінансового стану за цим підходом використовують узагальнюючий показник зміни фінансової стійкості підприємства

де Критерії оцінки цього показника такі: якщо Фс > 0, то це свідчить про збільшення фінансової стійкості підприємства; якщоФс < 0, то це свідчить про зниження фінансової стійкості підприємства. Отже, велика кількість підходів до визначення фінансової стійкості підприємства свідчить про багатогранність цього поняття. Фінансова стійкість — це спроможність підприємства забезпечувати пропорційний розвиток при збереженні достатнього рівня плато- та кредитоспроможності. У зв’язку з цим вважаємо цікавим дослідження, яке ґрунтується на інтегрованому поєднанні двох підходів: 1. З використанням узагальнюючого показника зміни фінансової стійкості підприємства (Фс), що дає змогу оцінити загальну динаміку фінансового стану та зміни фінансової стійкості підприємства потягом певного періоду часу; 2. Підходу, в основні якого покладено виділення чотирьох типів поточної фінансової стійкості (абсолютна та нормальна фінансова стійкість, нестійкий і кризовий фінансовий стан підприємства). За допомогою такого підходу можна визначити, до якого саме типу належать певні підприємства, а також зробити прогностичні розрахунки щодо перспектив розвитку підприємств у разі зміни фінансової стійкості. 8.4. Характеристика типу фінансової У процесі функціонування підприємство може мати різну фінансову стійкість, яку поділяють на чотири типи. Для зручності визначення типу фінансової стійкості доцільно представити розраховані показники в табл. 8.8. Таблиця 8.8 Зведена таблиця показників

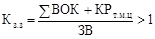

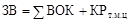

Перший тип фінансової стійкості — цеабсолютна стійкість фінансового стану підприємства. За цього типу стійкості запаси і витрати менше суми власного оборотного капіталу та кредитів банку під товарно-матеріальні цінності:

де ЗВ — запаси і витрати; КРт.м.ц — кредити під товарно-матеріальні цінності. Коефіцієнт забезпеченості запасів і витрат джерелами засобів (Кзз) більше одиниці:

Наведене співвідношення свідчить про покриття всіх запасів повністю власними оборотними коштами і кредитами під товарно-матеріальні цінності. Така ситуація зустрічається дуже рідко. Більше того, її навряд чи можна розглядати як ідеальну, оскільки це означає, що керівництво компанії не вміє, не бажає або не має можливості використовувати зовнішні джерела коштів для операційної діяльності. Другий тип фінансової стійкості — це нормальна стійкість фінансового стану. За цього типу стійкості гарантується платоспроможність підприємства і виконується умова:

і відповідно дорівнює одиниці коефіцієнт забезпеченості запасів і витрат джерелами засобів:

У цій ситуації підприємство використовує для покриття запасів крім власних оборотних коштів також довгострокові і залучені. З погляду фінансового менеджменту такий тип фінансування запасів є «нормальним». Нормальна фінансова стійкість є найбільш бажаною для підприємства. Третій тип фінансової стійкості — це нестійкий (передкризовий) фінансовий стан. За цього типу стійкості відбувається порушення платоспроможності, але зберігається можливість відтворення рівноваги платіжних засобів платіжних зобов’язань за рахунок залучення тимчасово вільних джерел засобів (Дт.в) в оборот підприємства:

і відповідно:

Фінансова нестійкість вважається припустимою, якщо виконуються такі умови: 1. Виробничі запаси (ВЗ) і готова продукція (ГП) дорівнюють сумі короткострокових кредитів і позикових коштів (ККПК), що беруть участь у формуванні запасів, або перевищують її: ВЗ + ГП ≥ ККПК. 2. Незавершене виробництво (НВ) і витрати майбутніх періодів (ВМП) дорівнюють величині власного оборотного капіталу або менші від неї:

У цій ситуації існує можливість відновлення рівноваги за рахунок поповнення джерел власних коштів, скорочення дебіторської заборгованості, прискорення оборотності запасів. Четвертий тип фінансової стійкості — це кризовий фінансовий стан. За цього типу стійкості підприємство знаходиться на межі банкрутства, за якого запаси і витрати більші від суми власних оборотних коштів, кредитів під товарно-матеріальні цінності та залучених тимчасово вільних джерел засобів:

і відповідно:

Така ситуація свідчить про неспроможність підприємства розрахуватися за своїми зобов’язаннями. Вона стає причиною нестійкого фінансового стану в поточному періоді, що призводить до втрати фінансової рівноваги у довгостроковій перспективі. Керівництву підприємства необхідно негайно з’ясовувати причини такого стану, розробляти заходи щодо відтворення фінансової стійкості. Необхідно спрямовувати дії на обґрунтоване зменшення запасів і витрат, поповнення власних оборотних коштів і прискорення обертання капіталу в поточних активах. Визначимо тип фінансової стійкості Поліграфкомбінату: — 1) на початок року; 2) на кінець року: 1) ЗВ = 26 793, 2 тис. грн. ∑ВОК = 36 091,6 тис. грн. КРт.м.ц відсутні; 26 793,2 < 36 091,6. 2) ЗВ = 31 214,2 тис. грн. ∑ВОК = 35 380,7 тис. грн. КРт.м.ц відсутні. 31 214,2 < 35 380,7. Отже, і на кінець року для підприємства характерна абсолютна фінансова стійкість. Таблиця 8.8 Розділ 8 АНАЛIЗ ФIНАНСОВОЇ СТАБIЛЬНОСТI Суть фінансової стабільності та стійкості Ринкові умови господарювання та проблеми фінансового забезпечення діяльності підприємств обумовлюють необхідність зміни фінансово-економічної політики та кваліфікованої оцінки фінансового стану з метою виживання їх в умовах кризи і по- Запорукою виживання підприємств в умовах кризи та основою їх фінансово стійкого стану є фінансова стабільність. Фінансова стабільність підприємства є однією із найважливіших характеристик фінансового стану підприємства і пов’язана з рівнем його залежності від кредиторів та інвесторів. За різних умов, у яких функціонує підприємство, останнє для досягнення фінансової стабільності проходить різні етапи. Так, в умовах кризи підприємство може досягати фінансової стабілізації за такими етапами: 1) ліквідація поточної неплатоспроможності підприємства; 2) відновлення фінансової стійкості (фінансової рівноваги у короткостроковому періоді); 3) забезпечення фінансової рівноваги у довгостроковому періоді. Кожному етапу фінансової стабілізації відповідають певні її внутрішні механізми — оперативний, тактичний і стратегічний, що являють собою систему заходів, спрямованих на вирішення конкретних завдань. Оперативний механізм фінансової стабілізації — це система заходів, спрямованих, з одного боку, на зменшення розміру поточних зовнішніх зобов’язань підприємства у короткостроковому періоді, а з другого — на збільшення суми найліквідніших активів (грошей), що забезпечують термінове погашення цих зобов’язань. Тактичний механізм фінансової стабілізації являє собою систему заходів, спрямованих на досягнення точки фінансової рівноваги підприємства у наступному періоді. Під фінансовою рівновагою тут слід розуміти відповідність між можливим обсягом генерування власних фінансових ресурсів ОГв.ф.р та необхідним обсягом споживання власних фінансових ресурсів ОСв.ф.р,тобто ОГв.ф.р = ОСв.ф.р. Стратегічний механізм фінансової стабілізації є винятково наступальною стратегією фінансового розвитку, яка забезпечує оптимізацію необхідних фінансових параметрів з метою прискорення економічного зростання підприємства. Тобто стратегічний механізм фінансової стабільності — це система заходів, спрямованих на підтримання досягнутої фінансової рівноваги підприємства у довгостроковому періоді. Цей механізм ґрунтується на використанні моделі стійкого економічного зростання підприємства, що забезпечується основними параметрами його фінансової стратегії. У цьому разі застосовують таку модель економічного зростання підприємства ΔОР = ЧП: ОР · ККП · А: ВК · КОа, де ЧП: ОР — коефіцієнт прибутковості реалізації продукції; ККП — коефіцієнт капіталізації чистого прибутку; А: ВК — коефіцієнт левериджу активів; КОа — коефіцієнт оборотності активів. За цього підходу фінансова стабілізація являє собою єдиний процес і взаємопов’язує основні його складові. Фінансова стабільність підприємства, з одного боку, — цеекономічний процес, а з другого — економічна категорія. Як економічний процес фінансова стабільність являє собою органічний процес чіткої взаємодії внутрішніх механізмів фінансової стабілізації підприємства — оперативного, тактичного та стратегічного з метою виведення підприємства з кризового стану або забезпечення економічного його зростання. Як економічна категорія фінансова стабільність — це сукупність економічних відносин, що забезпечують умови збереження підприємством абсолютної або нормальної фінансової стійкості при контрольованій фінансовій рівновазі та одночасно спроможність до стійкого економічного зростання при врахуванні найбільш вагомих зовнішніх чинників. Отже, фінансова стабільність — це спроможність підприємства досягати стану фінансової рівноваги при збереженні достатнього ступеня фінансової стійкості та зберігати цей стан у довгостроковій перспективі при ефективному управлінні фінансами. Складовими елементами фінансової стабільності є: фінансова рівновага підприємства, ресурсна, потенційна та фінансова стійкість. Основними із цих складових фінансової стабільності є фінансова рівновага та фінансова стійкість. Фінансова рівновага підприємства — це відповідність обсягів формування та використання (споживання) власних фінансових ресурсів. Така фінансова рівновага досягається оптимізацією співвідношення між часткою коштів, що капіталізуються, і тією їх часткою, що спрямовується на споживання, а також узгодження джерел формування та напрямів використання власних фінансових ресурсів, встановлення оптимального співвідношення між внутрішніми та зовнішніми джерелами формування власних фінансових ресурсів. Фінансова рівновага — це агрегований показник, тому досягнення фінансової рівноваги значною мірою залежить від ефективності облікової політики підприємства, політики формування та розподілу прибутку підприємства, амортизаційної, дивідендної, емісійної політики тощо. Досягнення фінансової рівноваги — одна із найважливіших умов забезпечення фінансової стабільності, оскільки зростання можливостей щодо забезпечення приросту власних фінансових ресурсів означає підвищення фінансової стійкості та приводить до зростання ринкової вартості підприємства. Ресурсна стійкість — це оптимальна структура трудових і матеріальних ресурсів підприємства. Вона сприяє економії витрат за рахунок скорочення потреб у фінансових ресурсах на їх фінансування, а отже, приводить до зростання прибутковості підприємства. Постійне збільшення прибутку дає змогу підприємству забезпечити в необхідній мірі формування власних фінансових ресурсів за рахунок внутрішніх джерел, що, у свою чергу, сприяє досягненню фінансової рівноваги та фінансовій стабілізації стану підприємства. Потенційна стійкість — це можливість підприємства щодо нарощування обсягів діяльності та його спроможність вийти на новий рівень фінансової рівноваги. Підприємство може досягати як повної так і часткової фінансової стабілізації. Повна фінансова стабілізація досягається підприємством тільки при створенні передумов для стабільного зменшення вартості капіталу, що використовується, та постійного зростання ринкової вартості підприємства. Виконання такого завдання потребує прискорення темпів економічного розвитку підприємства на основі коригування окремих параметрів фінансової стратегії. Головною метою розробленої підприємством фінансової стратегії має бути забезпечення високих темпів стійкого економічного зростання підприємства, а саме таких, які б не порушували його фінансової рівноваги. Тільки в разі додержання цих вимог при реалізації фінансової стратегії буде забезпечуватись досягнення певного ступеня фінансової стабільності підприємства.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-01-24; просмотров: 1168; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.221.136 (0.097 с.) |

.

.

Таблиця 8.7

Таблиця 8.7

,

,  — коефіцієнт довгострокового залучення коштів у звітному та попередньому періодах;

— коефіцієнт довгострокового залучення коштів у звітному та попередньому періодах;  ,

,  — коефіцієнт забезпечення матеріальних запасів власними оборотними коштами у звітному та попередньому періодах;

— коефіцієнт забезпечення матеріальних запасів власними оборотними коштами у звітному та попередньому періодах;  ,

,  — коефіцієнт співвідношення позикових та власних коштів у звітному та попередньому періодах;

— коефіцієнт співвідношення позикових та власних коштів у звітному та попередньому періодах;  ,

,  — коефіцієнт реальної вартості майна;

— коефіцієнт реальної вартості майна;  ,

,  — коефіцієнт постійного активу.

— коефіцієнт постійного активу. ,

, .

.

.

.

.

. .

.

.

.