Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сущность финансовой отчетности, ее элементы и краткая характеристика.Стр 1 из 11Следующая ⇒

Вопросы по финанализу

Содержание и основная целевая установка финансового анализа – оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта – это характеристика его финансовой конкурентоспособности (т. е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами. В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Принято выделять два вида финансового анализа – внутренний и внешний. Внутренний анализ проводится работниками предприятия (финансовыми менеджерами). Внешний анализ проводится аналитиками, являющимися посторонними лицами для предприятия (например, аудиторами). Анализ финансового состояния предприятия преследует несколько целей: · определение финансового положения; · выявление изменений в финансовом состоянии в пространственно-временном разрезе; · выявление основных факторов, вызывающих изменения в финансовом состоянии; · прогноз основных тенденций финансового состояния. Достижение этих целей осуществляется с помощью различных методов и приемов. Финансовый анализ деятельности предприятия включает: · анализ финансового состояния; · анализ финансовой устойчивости; · анализ финансовых коэффициентов: · анализ ликвидности баланса; · анализ финансовых результатов, коэффициентов рентабельности и деловой активности.

Методы финансового анализа На практике применяются различные методы ФА. Все они подразумевают использование данных бухгалтерского учета и финансовой отчетности за текущий и прошедший периоды. Полная классификация включает в себя следующие методы: § вертикальный (структурный); § горизонтальный (динамический); § сравнительный; § интегральный (факторный); § трендовый; § метод коэффициентов. Первые четыре метода используются наиболее часто. Вертикальный анализ

Цель вертикального анализа заключается в определении удельного веса статей в общем итоге баланса и последующем сравнении результата с данными предыдущего периода. Вертикальный анализ проводится по исходной или агрегированной отчетности. Он позволяет рассмотреть соотношения между активами, собственным и заемным капиталом, а также определить структуру капитала по отдельным элементам. Горизонтальный анализ Цель горизонтального анализа – в выявлении изменений величин различных статей отчетности за определенный период с последующей оценкой этих изменений. При проведении этого вида ФА требуется построение нескольких аналитических таблиц, в которые вносят как абсолютные балансовые показатели, так и относительные темпы роста (снижения). Исходными данными служат базисные темпы роста (снижения) за несколько периодов. Сравнительный анализ Этот вид ФА строится на основе вертикального и горизонтального анализа. Аналитическое сравнение проводят по трем группам показателей: Интегральный анализ Под интегральным анализом понимается процесс изучения влияния отдельных факторов на общий показатель. При его проведении применяют детерминированные и статистические приемы исследования. Интегральный анализ может быть прямым и обратным. В последнем случае он представляет собой не анализ, а синтез – отдельные его элементы соединяются в одно целое. Трендовый анализ При проведении трендового ФА рассчитывают относительные отклонения параметров отчетности от базисного уровня. По сути, трендовый анализ представляет собой вариант горизонтального ФА. Он носит перспективный характер, поскольку позволяет спрогнозировать изменение ряда показателей в будущем. Проведение трендового ФА подразумевает использование соответствующего математического аппарата. Метод коэффициентов Этот метод представляет собой расчет отношений показателей отчетности (финансовых коэффициентов) и определение их взаимосвязей.

§ платежеспособность; § финансовая зависимость или финансовая автономия; § деловая активность; § эффективность работы; § рыночные характеристики организации.

Понятие оборотных активов Оборотные активы включают в себя предметы труда (сырье, материалы, топливо); краткосрочную дебиторскую задолженность и денежные средства; краткосрочные финансовые вложения. К оборотным активам в настоящее время могут быть отнесены только активы, которые используются в течение одного года или в течение одного операционного цикла, если он превышает год. Средства, вложенные в оборотные активы в течение одного операционного периода, проходят 4 стадии: На четвертой стадии часть денежных средств до их производственной востребованности может храниться в форме краткосрочных финансовых вложений. Общим критерием эффективности использования оборотных активов является: оборотные активы должны быть минимальны, но достаточны для бесперебойной работы организации (через уменьшение доли наименее ликвидных средств, вложенных в оборотные активы). Важным направлением анализа оборотных активов является изучение источников их финансирования или анализ структуры оборотных активов. Конъюнктура рынка постоянно меняется, поэтому потребность организации в оборотных активах нестабильна. Покрыть эти потребности за счет собственного капитала становится практически невозможным. Основная задача управления процесса формирования оборотных активов – обеспечение эффективности привлечения заемных средств. Оборотные активы формируются как за счет собственного капитала, так и за счет краткосрочного заемного капитала. Целесообразно, чтобы оборотные активы организации были на 50% сформированы за счет краткосрочного заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга. По характеру финансирования источников формирования выделяются: а) валовые оборотные активы (в целом все оборотные актив); б) чистые оборотные активы; в) собственные оборотные активы (они раны собственному оборотному капиталу минус внеоборотные активы).

Финансовая система и среда Финансовая система — форма организации денежных отношений между всеми субъектами воспроизводственного процесса по распределению и перераспределениюсовокупного общественного продукта. Процесс распределения и перераспределения стоимости совокупного общественного продукта представляет собой финансовый механизм, который включает в себя систему организации, регулирования и планирования финансов, способов формирования и использования финансовых ресурсов у хозяйствующих субъектов, наёмных работников, государства и органов местного самоуправления. В процессе распределения стоимости совокупного общественного продукта у субъектов экономических отношений (государства, хозяйствующих субъектов, наёмных работников и органов местного самоуправления) накапливаются различные фонды денежных доходов. В зависимости от методов формирования доходов экономических субъектов финансовую систему принято разделять на две сферы:

· централизованные · децентрализованные финансы. Финансовая система также подразделяется на четыре подсистемы: 1. Финансы хозяйствующих субъектов (предприятий и организаций различных форм собственности и сфер деятельности) 2. Финансы домашних хозяйств 3. Государственные финансы 4. Муниципальные финансы Первые две подсистемы относятся к сфере обслуживания децентрализованных финансов, а вторые две - к сфере централизованных (публичных) финансов. Понятие обязательств Обязательством называется правоотношение, в силу которого одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности (ст. 288). Обязательство - наиболее распространенный и многообразный вид гражданских правоотношений. Форму различных по содержанию обязательств принимают отношения любого предпринимателя с поставщиками сырья и оборудования с потребителями или иными покупателями его продукции, работ и услуг, энерго-, газо- и теплоснабжающими, строительными, монтажными, проектными, инженерными организациями, со страховыми фирмами и банками, перевозчиками, торгово-посредническими фирмами и многими другими участниками гражданского оборота. Заключенные им обязательства, а, следовательно, и их правовое регулирование имеют важное значение для нормального функционирования любого хозяйствующего субъекта, включая удовлетворение всех его повседневных материальных и нематериальных потребностей. Обязательство представляет собой разновидность гражданских правоотношений, а потому обладает родовыми признаками этих последних. Гражданско-правовые обязательства в том виде, в каком они урегулированы в ГК, относятся к числу имущественных и основаны на равенстве, автономии воли и имущественной самостоятельности. Обязательство, лишенное этих признаков, - например, обязательство, предметом которого является уплата налогов, брачно-семейные и трудовые обязательства, к числу регулируемых гражданским законодательством не относятся. «Обязательство» имеет свои индивидуальные особенности, позволяющие отделить его от других, отнесенных к числу гражданских отношений. По общему правилу обязательство направлено на совершение определенных действий: передачу вещей, выполнение работ, оказание услуг, выплату денег и т.п. Относительно реже обязательство должника выражается в необходимости воздержаться от совершения действий: например, хранитель, если иное не обусловлено договором, принимает на себя обязательство не пользоваться переданным ему на хранение имуществом; коммерческий представитель - сохранять в тайне ставшие ему известными сведения о торговых сделках, залогодержатель при залоге товаров в обороте обязуется не допускать того, чтобы общая стоимость заложенного имущества (товарных запасов, сырья, материалов, полуфабрикатов, готовой продукции и др.) не становилась менее указанной в договоре суммы.

Обязательственное право отличается от других прав также по объекту: должнику в обязательстве необходимо по общему правилу совершать активные, строго определенные действия либо воздержаться от совершения столь же определенных действий, в то время как, например, в вещном праве обязанные лица (любой и каждый) обязаны, как правило, лишь воздерживаться от действий. К тому же круг таких «воздержаний от действий» применительно к вещным правоотношениям определен самым общим образом (можно совершать любые действия, кроме тех, которые создают препятствия другому лицу нормально владеть, пользоваться и распоряжаться своей вещью). Существуют и некоторые другие особенности обязательства. Так, его содержание обычно выражается в праве одного лица на действия другого. При этом и права и обязанности облекаются в строго определенную форму: первые выступают в виде требований, а вторые - в виде долга. Права и обязанности сторон в обязательстве обычно имеют предметом вещь, а также работы и услуги имущественного характера: продавец обязан передать покупателю за плату вещь, подрядчик - за плату выполнить работу, перевозчик - за плату доставить груз в указанное отправителем место и др. Вместе с тем возможны обязательства и неимущественного характера. Примером может служить обязанность комиссионера посылать комитенту отчет о заключенных сделках. Договоры наиболее тесно связаны с рыночными отношениями. Именно из договора возникает основная масса обязательств, складывающихся между предпринимателями, предпринимателями и отдельными гражданами, а также между гражданами по поводу передачи вещей (товаров), выполнения работ или оказания услуг. При этом сторонам предоставляется возможность выбрать любую из указанных в Кодексе или в ином законе договорную модель. Кроме «поименованных» договоров, стороны могут заключить договор по неизвестной законодателю модели. Это может быть модель, сконструированная самими сторонами либо взятая полностью или частично из правовой системы любой другой страны. Аналогичным образом заключаются договоры, представляющие собой сочетание отдельных элементов поименованных договоров. Особенно много таких новых типов или, по крайней мере, комбинаций известных типов договоров появляется в области отношений между банками, а также между банками и их клиентами.

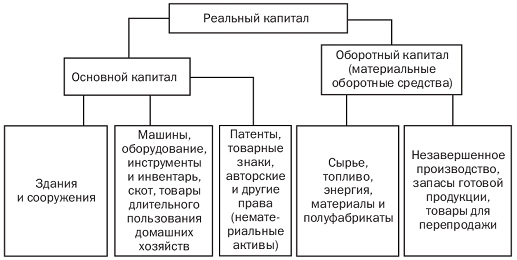

К договорам, целиком сконструированным самими сторонами, применяются общие нормы ГК об обязательствах и договорах, а при необходимости используются по аналогии нормы, регулирующие сходные договоры. Если же это оказывается невозможным, то руководствуются общими началами и смыслом гражданского законодательства. Обязательства, связанные с результатами интеллектуальной деятельности, возникают из факта создания произведения литературы, науки и искусства, изобретения и др. Речь идет о правах, принадлежащих авторам соответствующих произведений, обладателям патентов на изобретения, прав на полезные модели или промышленные образцы и др. Одно из отличий этого вида обязательств от возникающих в силу сделки состоит в том, что в сделке выражено волевое действие, направленное на возникновение соответствующего обязательства, в то время как обязательство, связанное с созданием произведения, изобретения и т.п., возникает непосредственно из содержащихся в законе оснований (юридических фактов). Понятие капитала Капитал - это сумма благ в виде материальных, интеллектуальных и финансовых средств, используемых в качестве ресурса в целях производства большего количества благ. Распространены и более узкие определения. Согласно бухгалтерскому определению капиталом называются все активы фирмы. По экономическому определению капитал разделяется на два вида - реальный, т.е. в материальной и интеллектуальной форме, и финансовый, т.е. в форме денег и ценных бумаг. Все чаще выделяют и третий вид — человеческий капитал, образующийся в результате инвестиций в образование и здоровье трудовых ресурсов. Реальный капитал (реальные активы, нефинансовые активы) делится на основной и оборотный капитал (рис. 17.1). К основному капиталу обычно относят имущество, служащее больше одного года. В России основной капитал называют основными фондами. К реальному оборотному капиталу следует относить только материальные оборотные средства, т.е. производственные запасы, незавершенное производство, запасы готовой продукции и товары для перепродажи. Это экономическое определение оборотного капитала.

Рис. 17.1. Структура реального капитала Если к материальным оборотным средствам добавить средства в расчетах с поставщиками и покупателями (дебиторская задолженность, т.е. кредиты и рассрочка платежей покупателям, и расходы будущих периодов, т.е. авансы поставщикам), денежные средства в кассе предприятия и расходы на заработную плату, то получим оборотный капитал (оборотные средства, или оборотные активы) по бухгалтерскому определению. Реальный капитал приносит доход в форме прибыли. Она может быть в разных вариантах: прибыль фирмы, роялти владельца интеллектуального капитала (например, собственника патента) и др. Финансовый капитал (финансовые активы, реже — капитальные активы) состоит из денег и ценных бумаг. Он порожден нуждами экономического кругооборота. Финансовый капитал приносит доход в форме прибыли (от акций) и процента (от облигаций, банковских счетов и депозитов, ссуд). Финансовый капитал, предоставляемый в ссуду, называют ссудным.

Вопросы по финанализу

Со́бственный капита́л — это раздел бухгалтерского баланса, отражающий остаточное требование учредителей (участников) к созданному ими юридическому лицу. Он может уменьшаться или увеличиваться в зависимости от дополнительных инвестиций в компанию (эмиссионный доход при выпуске акций, безвозмездно полученные ценности и прочее) и результатов собственной деятельности (чистый доход за период, переоценка основных средств и прочее). В случае акционерного общества собственный капитал также называют акционерным капиталом, а в случае некоммерческих организаций— чистыми активами. Чи́стыми акти́вами является разность совокупных активов (валюты баланса) и совокупных обязательств. Например, в отчётности прибыльной компании, составленной по МСФО, чистые активы будут превышением рыночной стоимости активов над непогашенной задолженностью. То есть: если бы такая компания решила продать всю собственность и из этих денег рассчитаться по всем своим обязательствам, то сумма, оставшаяся у неё на руках (или сальдо по счёту «денежные средства и их эквиваленты»), и была бы тем, что доступно к распределению между акционерами. После того, как компания выплатит и это остаточное требование, её счета придут к нулевому (или ликвидационному) балансу. В состав собственного капитала входит: Уставный капитал. Выступает основным и, как правило, единственным источником финансирования на момент создания коммерческой организации акционерного типа; он характеризует долю собственников в активах предприятия. В балансе уставный капитал отражается в сумме, определенной учредительными документами. Уставный капитал предприятия, которое выкупается его коллективом, рассчитывается как сумма: имущества по остаточной стоимости (за минусом износа); наличных денег - денег на расчетном счете и в дебиторской задолженности за минусом кредиторской задолженности. Если предприятие преобразуется в акционерное общество, то на величину рассчитанного таким образом уставного капитала выпускаются акции. В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, то есть капитал, вложенный собственниками в предприятие; и накопленный капитал - капитал, созданный на предприятии сверх того, что было первоначально авансировано собственниками. Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх номинальной стоимости акций) капитал. К данной группе обычно относят и безвозмездно полученные ценности. Совокупный собственный капитал предприятия отражается в его балансе в следующих основных формах: · уставный фонд; · резервный фонд; · целевые (специальные) финансовые фонды; · нераспределенная прибыль; · прочие формы собственного капитала (расчеты за имущество при сдаче его в аренду, расчеты с участниками по выплате им доходов в форме процентов или дивидендов и др.). Собственный капитал = Валюта баланса - Обязательства предприятия Собственный капитал организации состоит из уставного капитала, добавочного капитала, резервного капитала, нераспределенной прибыли и средств целевого финансирования. Первоначальным элементом собственного капитала является уставный капитал, который представляет собой сумму вкладов, инвестируемых собственниками для осуществления уставной деятельности создаваемой организации. Величина уставного капитала характеризует объем средств, с которого организация начинает свою деятельность, определяет минимальный размер имущества, гарантирующего интересы кредиторов. Остальные элементы собственного капитала формируются за счет конечного результата финансово-хозяйственной деятельности организации в течение всего периода ее функционирования. Величина собственного капитала характеризует, в какой степени деятельность организации финансируется независимо от ее кредиторов (займодавцев). При определении финансового положения организации капитал организации определяют как разницу между ее активами и обязательствами.

Ликвидность и платежеспособность - это различные, хотя и взаимосвязанные, характеристики. Одним из индикаторов финансового положения предприятия является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. "Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения." Различают текущую платежеспособность, которая сложилась на текущий момент времени, и перспективную платежеспособность, которая ожидается в краткосрочной, среднесрочной и долгосрочной перспективе. "Текущая (техническая) платежеспособность означает наличие в достаточном объеме денежных средств и их эквивалентов для расчетов по кредиторской задолженности, требующей немедленного погашения. Отсюда основными индикаторами текущей платежеспособности является наличие достаточной суммы денежных средств и отсутствие у предприятия просроченных долговых обязательств." Перспективная платежеспособность обеспечивается согласованностью обязательств и платежных средств в течение прогнозного периода, которая в свою очередь зависит от состава, объемов и степени ликвидности текущих активов, а также от объемов, состава и скорости созревания текущих обязательств к погашению. При внутреннем анализе платежеспособность прогнозируется на основании изучения денежных потоков. Внешний анализ платежеспособности осуществляется, как правило, на основе изучения показателей ликвидности. В экономической литературе принято различать ликвидность активов, ликвидность баланса и ликвидность предприятия. Под ликвидностью актива понимается способность его трансформации в денежные средства, а степень ликвидности актива определяется промежутком времени, необходимом для его превращения в денежную форму. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность. При этом следует различать понятие ликвидности совокупных активов как возможность их быстрой реализации при банкротстве и самоликвидации предприятия и понятие ликвидности оборотных активов, обеспечивающей текущую его платежеспособность. Здесь имеется в виду, что каждый вид оборотных активов должен пройти соответствующие стадии операционного цикла, прежде чем трансформироваться в денежную наличность. Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее - это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Качественное отличие этого понятия от ликвидности активов в том, что ликвидность баланса отражает меру согласованности объемов и ликвидности активов с размерами и сроками погашения обязательств, в то время как ликвидность активов определяется безотносительно к пассиву баланса. "Ликвидность предприятия - более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности." Поэтому оценивая ликвидность предприятия надо учитывать его финансовую гибкость, т.е. способность занимать средства из разных источников, увеличивать акционерный капитал, продавать активы, быстро реагировать на конъюнктуру рынка и т.д. Таким образом, понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность предприятия. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем, и наоборот. Иными словами, ликвидность - это способ поддержания платежеспособности. Но в то же время, если предприятие имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность.

Ликвидность – легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств. Рассмотрим основные коэффициенты ликвидности и формулы их расчета: Коэффициент текущей ликвидности Коэффициент быстрой (срочной) ликвидности Коэффициент абсолютной ликвидности Чистый оборотный капитал Расчет коэффициентов ликвидности позволяют провести анализ ликвидности предприятия, т.е. анализ возможности для предприятия покрыть все его финансовые обязательства. Отметим что, активы предприятия отражаются в бухгалтерском балансе и имеют разную ликвидность. Проранжируем их по убыванию, в зависимости от степени их ликвидности:

Чистый оборотный капитал Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия. Чистый оборотный капитал определяется как разность между оборотными активами и краткосрочными обязательствами, включающими краткосрочные заемные средства, кредиторскую задолженность, приравненные к ней обязательства. Чистый оборотный капитал – это часть оборотного капитала, сформированная за счет собственного оборотного капитала и долгосрочного заемного капитала, включающего квазисобственный капитал, заемные средства и прочие долгосрочные обязательства. Формула расчета чистого расчетного капитала имеет вид: Чистый оборотный капитал = Оборотные активы - Краткосрочные обязательства

Платежеспособность – это способность предприятия своевременно и в полном объеме погашаться свои обязательства перед заемщиками. Платежеспособность определяет финансовое состояние, в результате снижение уровня платежеспособности приводит к увеличению риска банкротства предприятия. Для оценки финансового состояния используют коэффициенты платежеспособности, дающие количественную характеристику предприятия. Для погашения своих обязательств (кредитов) предприятием может использовать как денежные средства, так и различные виды активов, которые имеют разную степень ликвидности. Таким образом, платежеспособность предприятия формируется за счет двух факторов: · наличия активов у предприятия различных видов; · уровня ликвидности активов, который определяется степенью их реализуемости.

Рассмотрим структуру активов предприятия, которая состоит из текущих и постоянных активов. Текущие активы предприятия – это активы, которые могут быть обращены в денежные средства в течение одного производственного цикла (1 года). Постоянные активы состоят из основных средств производства, и не участвуют непосредственно в производстве. Все активы предприятия ранжируются по степени ликвидности, т.е. в зависимости от скорости их реализации (продажи) и трансформации в денежные средства. Чем больше предприятие имеет высоколиквидных активов, тем выше ее платежеспособность. Ранжирование активов по степени скорости реализации: Высоколиквидные активы предприятия формируют группу текущих активов и имеют максимальную скорость реализации и своей трансформации в денежные средства. К наиболее ликвидным активам относят: денежные средства в кассе, краткосрочные финансовые вложения в банк и ценные бумаги. Быстро реализуемые активы предприятия относятся к группе текущих активов и включают в себя дебиторскую задолженность (<12 месяцев) и вклады в банк. Медленно реализуемые активы входят в группу текущих активов предприятия и включают в себя: дебиторскую задолженность (> 12 месяцев), товарные запасы готовой продукции, сырья и материалов, незавершенная продукция и полуфабрикаты, НДС по приобретенной ценности. Труднореализуемые активы являются постоянными активами предприятия и включают в себя: здания и сооружения, оборудование, транспорт, земля, нематериальные активы: патенты, торговые марки. Понятие платежеспособности предприятия тесно связано с кредитоспособностью. Рассмотрим более подробно их отличие. Главное отличие, так платежеспособность – это возможность погашать свои обязательства с помощью любых видов активов. Кредитоспособность же отражает в большей степени погашение обязательств с помощью среднесрочных и краткосрочных активов предприятия, исключая постоянные активы: здания, сооружения, транспортные средства, земля и т.д. Погашение обязательств с помощью постоянных и медленно реализуемых активов приводит к снижению производственной мощности, а, следовательно, и понижению финансовой устойчивости в долгосрочной перспективе.

Финансовая устойчивость предприятия служит залогом ее выживаемости и основой стабильности и характеризует такое состояние финансов, которое гарантирует ее постоянную платежеспособность. Финансовая устойчивость обеспечивает свободное маневрирование денежными средствами и бесперебойный процесс производства и реализации продукции. Другими словами – это такое состояние финансовых ресурсов, которое обеспечивает развитие организации на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. Если компания финансово устойчива, то она имеет преимущество, перед другими предприятиями того же профиля, в привлечении инвестиций, в получении кредитов, в выборе поставщиков и подборе квалифицированных кадров. Наконец, оно не вступает в конфликт с государством и обществом, так как своевременно выплачивает налоги в бюджет, взносы в социальные фонды, заработную плату рабочим и служащим, дивиденды – акционерам, а банкам гарантирует возврат кредитов и уплату процентов по ним. Чем выше устойчивость предприятия, тем более оно независимо от неожиданного изменения рыночной конъюнктуры, и, следовательно, тем меньше риск оказаться на краю банкротства. Финансовая устойчивость базируется на оптимальном соотношении между отдельными видами активов организации (оборотными или внеоборотными активами с учетом их внутренней структуры) и источниками их финансирования (собственными или привлеченными средствами). Стандартный алгоритм анализа финансовой устойчивости предприятия предусматривает расчет следующих финансовых коэффициентов: 1. Коэффициент финансовой независимости рассчитывается как отношение собственного капитала к величине активов предприятия: К1 = EQ / TA В мировой практике данный показатель называется «equity ratio», что на русский язык может быть переведено как «коэффициент собственности», иногда называют «уровень собственного капитала» или «коэффициент автономии». Несмотря на то что, установление конкретных значений для данного показателя представляется достаточно сложным, нормальным для отечественных условий считается отношение на уровне 0,5 и более, но ниже 0,8 (0,5 <= Kфн <= 0,8). Следует отметить, что в странах со стабильной экономикой значение рассматриваемого показателя может быть ниже этого уровня. Так, в Японии этот показатель в среднем равен 0,2. 2. Отношение суммарных обязательств к активам характеризует зависимость предприятия от внешних источников финансирования и рассчитывается как отношение общей величины заемного капитала к величине активов предприятия: K2 = L / TA Чем выше значение этого показателя, тем выше зависимость компании от кредиторов, тем больше риск банкротства или возникновения дефицита наличных денежных средств, что свидетельствует о снижении финансовой устойчивости предприятия. 3. Отношение долгосрочных обязательств к активам рассчитывается как отношение общей величины заемного капитала к величине собственного капитала предприятия: K3 = L /EQ Рост значений этого показателя свидетельствует об увеличении зависимости предприятия от условий, выдвигаемых кредиторами, и, следовательно, о снижении финансовой устойчивости предприятия. 4. Отношение долгосрочных обязательств к активам, как и предыдущие два показателя K2 и K3, относится к категории показателей долговой нагрузки (debt ratios) и представляет собой отношение величины долгосрочных пассивов к величине активов предприятия и рассчитывается по формуле: K4 = LTD / TA Отношение долгосрочных обязательств к активам можно рассматривать как частный показатель отношения суммарных обязательств к активам (K2). 5. Отношение долгосрочных обязательств к внеоборотным активам показывает долю внеоборотных активов, сформированных за счет долгосрочных привлеченных источников. Показатель рассчитывается как отношение величины долгосрочных пассивов к величине внеоборотных активов компании: K5 = LTD / LTA Показатель не имеется каких-либо установленных критериев, с помощью которых можно судить о нормальных для него значениях. 6. Коэффициент покрытия процентов представляет собой показатель, дающий представление, во сколько раз прибыль предприятия без учета начисленной амортизации превышает процент, причитающийся к уплате. В зарубежной экономической литературе данный показатель носит название «times interest earned». В российских источниках этот коэффициент иногда называется «коэффициент покрытия процента». Рассматриваемый коэффициент рассчитывается как отношение прибыли отчетного периода без учета начисленной амортизации к величине процентов к уплате: К6 = (EBIT + D) / I Для коэффициента не определены какие-либо критериальные значения, его величина во многом определяется спецификой деятельности конкретного предприятия.

С английского термин «рейтинг» (rating) переводится как оценка, определение стоимости или как отнесение к классу, разряду, категории.

|

|||||||||

|

Последнее изменение этой страницы: 2017-01-20; просмотров: 1342; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.239.195 (0.073 с.) |