Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Глава 20 Государственный финансовый контроль

20.1. принципы, виды, формы и методы финансового контроля Глава 21 Финансирование государственной гражданской службы в российской федерации 21.1. взаимосвязь государственной гражданской и муниципальной службы 21.2. традиционные показатели эффективности функционирования государственной службы 21.3. направления прогрессивной оценки эффективности финансирования государственной гражданской службы Глава 22 Совершенствование управления государственными и муниципальными финансами 22.1. содержание основной функции бюджета -бюджетного регулирования Заключение Глоссарий Глава 1 Сущность и функции финансов В развитии рыночной экономики финансам принадлежит особая роль. От того, насколько эффективны финансовые отношения, зависит успех проводимых экономических преобразований, формирование полноценных субъектов рыночной экономики: предприятий, фирм, корпораций и других, а также инфраструктуры, адекватной новым требованиям. Эффективность используемого финансового механизма во многом определяет формирование бюджетов всех уровней, а в конечном итоге решение комплекса социально-экономических задач как тактического, так и стратегического характера. Для роста финансового потенциала государства наибольшее значение имеет состояние финансов предприятий, фирм и корпораций, в которых осуществляется процесс создания материальных благ и новой стоимости, выступающей источником финансовых ресурсов государства, регионов и муниципальных образований.

Сущность финансов Под финансами понимается определенная сфера экономических отношений, которые возникают в процессе образования и использования всего многообразия фондов денежных средств при формировании доходов и накоплений организаций и их расходовании, а также денежных доходов и расходов государства, регионов, муниципальных образований и населения. Выступая частью общей системы экономических отношений, финансовые отношения отличаются определенной спецификой. Она состоит в том, что финансовые отношения проявляются через движение денег — формирующиеся денежные потоки выступают носителями финансовых взаимосвязей. Но не все экономические отношения, возникающие в процессе движения денежных потоков, можно отнести к финансам, а только те из них, которые связаны с образованием и использованием фондов денежных средств.

Различают централизованные и децентрализованные фонды финансовых ресурсов (денежных средств). На макроуровне создаются централизованные фонды и консолидированный бюджет, включающий всю систему бюджетов, федеральный, региональные и местные (муниципальные) бюджеты, Фонд социального страхования, Пенсионный фонд, Фонд медицинского страхования, Фонд финансовой помощи регионам и другие финансовые фонды, предназначенные для решения общегосударственных задач. На микроуровне на уровне организаций (предприятий, фирм, корпораций) — образуются децентрализованные фонды, отражающие оборот финансовых и материальных ресурсов и обслуживающие производствен но-экономическую деятельность организаций: капитал организации, выручку, прибыль, основные и оборотные средства, различные специальные фонды (резервные, страховые, амортизационные и др.) и т.п. Все фонды финансовых ресурсов как на макро-, так и на микроуровне формируются в основном путем распределения выручки и прибыли организаций, а также их последующего перераспределения через налоговую систему. Доходы консолидированного бюджета почти на 80% состоят из налоговых платежей предприятий и организаций. Именно в связи с этим финансы предприятий и организаций выступают основой финансовой системы государства. Любые фонды финансовых ресурсов создаются как накопления денежных средств, противостоящие соответствующим фондам материальных ценностей или услуг нематериального характера. Способность финансов отражать объем и движение материальных ценностей и услуг выступает одной из их главнейших качественных характеристик. Это позволяет широко использовать финансовые потоки в процессе управления всеми видами ресурсов предприятий, фирм и корпораций, а также на уровне экономики в целом. Важно отметить, что в основе финансовых отношений лежит финансово-материальная сбалансированность экономики, которую можно выразить следующим образом:

где L Ц — сумма цен реализуемых товаров; Д количество денег в обращении; С скорость оборота одной денежной единицы.

Приведенное выражение показывает взаимосвязь товарной массы, уровня цен, денежной массы в обращении и скорости ее оборота. Все эти элементы в их взаимосвязи характеризуют финансовую устойчивость государства, определяемую в первую очередь объемом производства пользующихся спросом товаров и услуг, а также количеством денег в обращении, которое во многом определяет инфляционные процессы в экономике. Это соотношение свидетельствует также о том, что выпуск денег в обращение без соответствующего роста товарной массы может привести лишь к росту цен и, следовательно, развитию инфляционных процессов. Экономическим инструментом, при помощи которого товары и услуги получают денежное выражение, является цена. Она зависит от множества факторов, но главными выступают платежеспособный спрос населения и предложение товаров и услуг, которые определяют величину равновесных цен на рынке. В процессе рыночных отношений через цену определяется конкретная величина денежных средств, поступающих в результате реализации продукции тому или иному субъекту рыночных отношений Для компенсации затрат и формирования накоплений (прибыли). Именно рыночная цена лежит в основе образования финансовых ресурсов организаций, а следовательно, и различных финансовых фондов государства (путем распределения выручки предприятий и уплаты налогов). Выручка представляет собой основной фонд финансовых ресурсов компаний, общая величина которого зависит от конъюнктуры рынка, ценовой стратегии организаций и условий реализации продукции и услуг. Она определяется совокупностью (суммой) цен по всему объему (количеству единиц в их ассортиментной разновидности) реализованной продукции за определенный временной период:

В=ЦР×Р

где В - размер выручки предприятия от реализации продукции и услуг; Цр цена единицы продукции; Р количество единиц реализованной продукции в товарной группе; п количество товарных групп. В условиях рыночной экономики уровень цен на реализуемую продукцию определяется в результате взаимодействия многих факторов, в той или иной мере влияющих на покупательский спрос и предложение продукции. Поэтому даже при высоком уровне организации планирования и прогнозирования фактические рыночные цены всегда отличаются от плановых, рассчитываемых субъектами рыночной экономики при составлении бизнес-планов. Это вносит элемент неопределенности в деятельность организаций и как следствие предполагает внесение соответствующих корректив в планируемые финансовые потоки и финансовые результаты. Величина выручки во многом определяет успех всей производственно-финансовой деятельности предприятий, фирм и корпораций: размер прибыли и уровень рентабельности, источники инвестиций и возможность реализации инновационно-инвестиционной стратегии развития, дивидендную политику и т.д. Конечно, для определения финансовых результатов решающую роль играет также уровень затрат по производству и реализации продукции, которые осуществляет предприятие и которые во многом зависят от используемых технологий, организации производства, выбора поставщиков и рынков сбыта, качества поставляемого сырья, цен на него и на готовую продукцию и других факторов.

Особо следует подчеркнуть взаимосвязь финансового состояния предприятий с маркетинговой стратегией, ориентацией на прогнозные параметры развития конъюнктуры рынка как в тактических, так и в стратегических аспектах, ценовой политикой, конкурентоспособностью продукции и услуг, которая выступает обобщающей характеристикой взаимодействия внешних (позиции товара на рынке, платежеспособный спрос, реклама и др.) и внутренних (качество продукции, издержки се производства и реализации, динамика инновационных процессов, инвестиции и др.) факторов развития предприятия. Именно на этом базируется рыночная концепция финансов, состоящая в том, что величина всех финансовых потоков как на макро-, так и на микроуровне экономики в конечном итоге зависит от объема продаж товаров, а также затрат предприятий по приобретению сырья, материалов и оплате труда работников, т.е. связана с конъюнктурой рынка и организацией рыночной экономики как единого целостного социально-экономического комплекса. Особенно важно, что весь процесс производства товаров и услуг в условиях рыночной экономики должен быть ориентирован на рыночный спрос. Этому же должно быть подчинено использование всех факторов развития производства — инвестиционная и инновационная деятельность, система подготовки кадров, обеспечение материальными ресурсами и т.п.

Функции финансов

Финансы в общественном воспроизводстве выполняют целый ряд функций, которые раскрывают и конкретизируют их сущностное содержание. К основным функциям финансов можно отнести распределительную и перераспределительную, стимулирующую (регулирующую), контрольную и воспроизводственную. Все функции финансов проявляются и используются комплексно, дополняя друг друга и обеспечивая в результате взаимодействия реализацию общего интеграционного (мультипликационного) эффекта. Для этого большое значение имеет оптимальная пропорциональность в соотношении функций, позволяющая достигать поставленные цели с минимальными издержками и в наименьшее время. Распределительная функция финансов осуществляется при распределении финансовых ресурсов в процессе кругооборота (повторяющегося оборота) средств непосредственно на предприятиях и в организациях. Модель оборота средств может быть представлена следующей схемой (рис. 1). Кругооборот средств связан с образованием и распределением фондов финансовых ресурсов, начиная от капитала предприятия и до распределения прибыли и образования за счет чистой прибыли ряда фондов, которые имеют решающее значение для развития предприятия (резервных, инвестиционных, для выплаты дивидендов и др.). Поддержание эффективной структуры капитала предприятия невозможно без активного использования распределительной функции финансов с целью формирования системы фондов финансовых ресурсов, адекватной его эффективной деятельности.

В процессе финансовых взаимосвязей обеспечивается также вторичное перераспределение той части выручки и прибыли организаций, которая поступает в виде налогов и других обязательных платежей в централизованные фонды финансовых ресурсов, прежде всего в бюджеты всех уровней (федеральный, региональный, муниципальный). Этот процесс реализуется посредством перераспределительной функции финансов. Перераспределяя и направляя аккумулированные в бюджете средства на финансирование тех или иных мероприятий из бюджета, государство формирует наиболее эффективную структуру экономики (в дополнение к рыночному переливу капитала в более выгодные сферы деятельности), отвечающую решению текущих и стратегических социально-экономических задач. Это тем более необходимо сейчас, когда осуществляется реструктуризация экономики, которая должна способствовать достижению достаточно высоких и устойчивых темпов экономического роста, реализации намеченных к осуществлению национальных проектов. Чрезвычайно большое значение для развития производства товаров и услуг, роста рентабельности предприятий, фирм и корпораций имеет стимулирующая (регулирующая) функция финансов, играющая наиболее активную роль в системе государственного регулирования рыночной экономики. Именно эта функция придаст финансовым отношениям особое качественное содержание, позволяющее им выступать в виде комплексного экономического рычага, который может активно использоваться государством для развития предпринимательской деятельности и насыщения рынка товарами. Эффективная реализация этой функции связана с совершенствованием системы налогообложения предприятий, порядка распределения прибыли, организации финансовых взаимосвязей между субъектами рынка, а также бюджетного финансирования приоритетных отраслей экономики. Важным является также эффективная кредитная политика государства, стимулирующая инвестиционные и инновационные процессы в производстве. Суть финансового стимулирования состоит в воздействии на предприятия и организации через создание особых условий реализации их интересов как субъектов рыночной экономики. Государство должно создавать такую среду деятельности субъектов рыночной экономики, которая побуждала бы их в целях осуществления своих социально-экономических интересов одновременно реализовывать интересы государства и общества.

Для осуществления финансового стимулирования производства большое значение имеет формирование действенного финансового механизма, всесторонне учитывающего всю систему интересов в рыночной экономике. Финансовый механизм предприятий и корпораций — это взаимосвязанная система форм и методов образования и использования фондов финансовых ресурсов, обеспечивающая повышение эффективности их хозяйственной деятельности, выявление и реализацию резервов роста производства,сокращение затрат и увеличение прибыли, повышение конкурентоспособности на рынке и в конечном итоге укрепление финансового состояния предприятий. Этот механизм должен быть направлен, прежде всего, на экономию и лучшее использование всех ресурсов и факторов производства с целью эффективного развития экономики. Наиболее важную роль в механизме финансового стимулирования производства играет налогообложение предприятий, выступающее одной из важнейших сфер финансовых отношений. Налоговое воздействие должно осуществляться в форме косвенного регулирования, в первую очередь через уровни налогообложения различных ресурсов, имущества и финансовых результатов производства, с тем чтобы предприятие наряду с уплатой налогов имело достаточно финансовых средств (инвестиционных и др.) для развития. Вследствие чрезмерного налогового давления налогообложение оказывает пока что дестимулирующее влияние на развитие российских предприятий. Достаточно сказать, что более 40% ВВП производится в России в так называемой теневой экономике, которая функционирует без уплаты каких-либо налоговых платежей и, следовательно, имеет гораздо больше возможностей для развития производства. Это нарушает ресурсные основы формирования эффективной структуры рыночной экономики, адекватной перспективным целям социально-экономического развития, а также создает разные конкурентные условия функционирования предприятий. Большое значение для стимулирования развития предприятий, фирм и корпораций имеет уровень банковского процента, государственное регулирование цен на энергоносители и транспортных тарифов, которые составляют наиболее существенную часть (в среднем более 40%) издержек производства в отраслях экономики. Важным фактором экономического развития выступает финансовый контроль, являющийся также одной из функций финансов. Контрольная функция финансов служит необходимой предпосылкой повышения эффективности деятельности предприятий, ускорения оборота их финансовых ресурсов. Контроль за денежными потоками, которые обслуживают формирование финансовых фондов предприятий, должен быть направлен, прежде всего, на обеспечение равномерного и достаточного поступления выручки, выступающей основным источником покрытия всех затрат предприятия, включая налоги и получение прибыли.

Финансовые потоки, отражая встречное движение материальных ресурсов, позволяют осуществлять финансовый контроль за состоянием, динамикой и эффективностью использования имущества (активов) предприятий (рис. 2). Финансовые потоки, отражающие поступление в организацию выручки и других денежных средств (от реализации имущества, штрафов, авансов под будущие поставки продукции, кредитов и др.), называются положительными (+), а потоки, характеризующие отток денежных средств (оплата счетов поставщиков, налогов, штрафов, выплата зарплаты, погашение кредитов и т.п.) — отрицательными (—). Для нормального функционирования предприятий и организаций необходимо, чтобы положительные финансовые потоки были больше отрицательных. В этом случае образуется чистый финансовый поток, который формирует фонды финансовых ресурсов, остающихся в собственности предприятий. Величина чистого финансового потока увеличивает финансовый потенциал и платежеспособность предприятий, укрепляет его финансовое состояние, создает основу для инвестиционного развития. Финансовый контроль осуществляется при реализации всех функций финансов. Система финансового контроля включает · государственный финансовый контроль, · налоговый контроль · контроль со стороны региональных финансовых органов · негосударственный финансовый контроль, осуществляемый аудиторскими организациями. Вся система финансового контроля должна активно способствовать повышению эффективности управления капиталом предприятий, их развитию и базироваться на сочетании интересов всех участников рыночных отношений государства, предпринимателей и непосредственных работников. Большое значение для развития предприятий имеет реализация функции финансов по обеспечению процесса воспроизводства денежными средствами. Выполнение этой функции предполагает эффективную организацию управления денежными потоками. Это позволяет добиться равномерного и достаточного поступления выручки, полного и своевременного осуществления всех затрат, связанных с процессом расширенного воспроизводства на основе инвестиций, сформировать достаточные для этого суммы накоплений. Кроме выручки предприятие может использовать в обороте кредиты банка, кредиторскую задолженность, коммерческие кредиты других предприятий, займы и другие источники финансовых ресурсов. В то же время любая хозяйственная организация должна своевременно оплачивать свои платежные обязательства. Основным методом сбалансированности величины платежных обязательств предприятия и его финансовых возможностей как на определенную дату, так и на перспективу является составление баланса (бюджета) финансовых потоков (платежного баланса). Он позволяет осуществлять постоянный контроль за движением денежных средств и прогнозировать их динамику. На основе этого баланса определяют коэффициент платежеспособности, который рассчитывают на определенную дату следующим образом:

K=Все денежные средства предприятия на определенную дату/Сумма финансовых обязательств по наступившим срокам погашения

Этот показатель должен быть равен единице или превышать ее. Только в этом случае предприятие считается платежеспособным

См.: СЗ РФ. 2002. № 43. Ст. 4190.

На основе составления такого бюджета финансовых потоков (см. табл.) осуществляется управление платежеспособностью предприятия:

Бюджет финансовых потоков фактически представляет собой развернутый коэффициент платежеспособности. Если левая его часть (доходная) больше или равна правой, то предприятие платежеспособно, если же правая часть (расходная) превышает левую, то предприятие имеет плохое финансовое состояние и неплатежеспособно. Баланс финансовых потоков выступает итогом целой системы взаимосвязанных планово-прогнозных расчетов как по поступлению, так и по направлению денежных средств и базируется на системе бюджетирования (составляется бюджет продаж, бюджет прямых и косвенных затрат, инвестиционный бюджет и др.). Через количественные и качественные характеристики финансовых потоков отражается вся деятельность предприятия, поскольку они выступают стоимостным выражением движения всех факторов производства. В связи с этим в менеджменте сформировалась качественно отличная система управления — финансовое управление предприятием, предполагающее управление всей деятельностью предприятия (производством, реализацией продукции, оборачиваемостью ресурсов, затратами, рентабельностью и др.) через финансовые потоки. Бюджет финансовых потоков представляет собой финансовый план (бюджет) предприятия, рассчитываемый на разные временные периоды (в том числе на год). Составление прогнозных бюджетов финансовых потоков на предстоящие периоды (день, декаду, месяц, квартал, год и на более длительную перспективу) позволяет стабилизировать платежеспособность и обеспечить устойчивое финансовое состояние предприятия в будущем. Кроме указанных основных функций финансы выполняют также некоторые функции, вытекающие из основных. К ним можно отнести, например, социальную функцию, которая предполагает оптимизацию формирования финансовых фондов, имеющих особое значение для реализации социальной политики государства пенсионного фонда, фонда социального обеспечения и др. Эта функция связана также с политикой в области заработной платы и развитием тех сфер экономики, которые воздействуют на формирование личности и демографические процессы, являются основой финансового обеспечения социальной политики государства. Оперируя фондами финансовых ресурсов и создавая определенную финансово-экономическую среду, государство и предприятия регулируют воспроизводственный процесс путем оптимального формирования фондов денежных средств на различных стадиях и этапах производства, распределения, обмена и потребления. В этом находит отражение процесс реализации воспроизводственной функции финансов. Она способствует развитию воспроизводственного процесса, прежде всего, через рост инвестиций в развитие человека, формирование качественно нового общественного интеллекта и переход к «экономике знаний», как это происходит во всем цивилизованном мире. В этом аспекте несомненна важность финансового обеспечения принятых национальных проектов, преследующих цель развития социальных условий и качества жизни людей.

Финансовая система

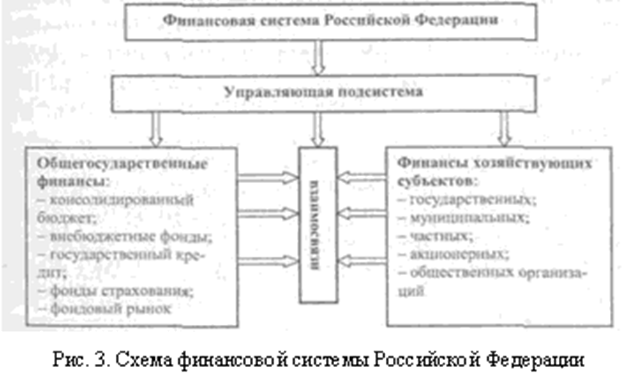

Финансовая система — единый комплекс управления финансовыми отношениями, включающий механизм формирования фондов финансовых ресурсов централизованного и децентрализованного назначения, государственные (муниципальные) финансовые органы и финансовые службы предприятий, а также систему взаимосвязей между ними. Финансовая система должна обеспечивать комплексную реализацию всех функций финансов. Это позволяет получить максимальный интеграционный эффект от их взаимодействия и наиболее эффективно использовать финансовые отношения для осуществления государственной экономической политики. Финансовая система регулирует всю сферу финансовых отношений. Она включает: · финансы предприятий и корпораций; · бюджетную систему; · внебюджетные финансовые фонды; · государственные заимствования; · фонды страхования; · финансы некоммерческих и общественных организаций. Все звенья финансовой системы органически связаны между собой и функционируют как единая целостность. Каждое звено финансовой системы представляет собой определенную сферу финансовых отношений, органически связано с процессом расширенного воспроизводства и выполняет присущие ей функции. Если финансы предприятий обслуживают материальное производство, то бюджет через налогообложение мобилизует финансовые ресурсы в основной централизованный фонд государства, а внебюджетные фонды формируются для целевого финансирования определенных социально-экономических мероприятий. Фонды страхования предназначены для возмещения ущерба от стихийных бедствий и других страховых случаев, а государственные заимствования мобилизуют ресурсы населения и предприятий для нужд государства на принципах платности, возвратности и срочности заимствований. Финансы некоммерческих и общественных организаций имеют существенную специфику и обслуживают те организации, которые осуществляют свою деятельность на принципах самоокупаемости, но не получают прибыли и не осуществляют ее капитализации (рис. 3).

Основой общегосударственных финансов выступает бюджетная система, которая представляет собой совокупность всех бюджетов и финансовых отношений в процессе их формирования и использования. Взаимосвязи государства с предприятиями, организациями и физическими лицами по формированию бюджетов всех уровней (федерального, региональных и местных) принимают форму бюджетно-налоговых отношений, регулируемых государством. Федеральный и региональные бюджеты в совокупности образуют консолидированный бюджет Российской Федерации, который законодательными органами не утверждается, а используется лишь для целей управления бюджетной системой. Внебюджетные фонды — система целевых финансовых фондов, позволяющая оперативно и с достаточной полнотой финансировать важнейшие мероприятия, предусмотренные в специальных программах. Государственные заимствования — отражают финансовые отношения в процессе мобилизации государством временно свободных средств предприятий, организаций и населения в целях финансирования государственных расходов. Они отражают также заимствования государства у зарубежных кредиторов. Кредиторами выступают физические и юридические лица, а заемщиком — государство. Фонды страхования предназначены для возмещения возможных потерь от стихийных бедствий и других форс-мажорных обстоятельств. Фондовый рынок — сфера финансовых отношений, возникающих в процессе купли-продажи специфических финансовых активов ценных бумаг. С помощью фондового рынка формируется эффективная структура экономики, осуществляется перелив капитала в отрасли, обеспечивающие инвесторам более высокий уровеньдохода. Децентрализованные финансовые фондыпредприятий образуются в процессе кругооборота капитала (основного и оборотного): выручка, резервные фонды, амортизационный фонд, прибыль и др. Поскольку они непосредственно обслуживают процесс создания и распределения общественного продукта, то именно финансы предприятий и организаций выступают основой финансовой системы страны. Они определяют общие тенденции в развитии финансовой системы в целом: состояние основного финансового фонда страны бюджета, объемы поступления налоговых платежей, возможности государства по финансированию инвестиций и принятых социальных программ.

http://uchebnik.biz/book/792-gosudarstvennye-i-municipalnye-finansy/20-glava-5-finansy-obshhestvennogo-sektora-v-strukture-finansovoj-sistemy.html

|

|||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-30; просмотров: 219; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.146.105.194 (0.046 с.) |