Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Показатели, характеризующие состав, структуру и движение персонала организации

Движение (оборот) работников на предприятии характеризуют следующие показатели: - коэффициент оборота за приемом (k оп) - это отношение численности всех принятых работников за данный период (Чпр) к среднесписочной численности работников (Чсп) за тот же период определяется по формуле (430); - коэффициент оборота по выбытием (k ов) - это отношение всех выбывших работников (Чвив) к среднесписочной численности работников (Чсп), которое вычисляется по формуле (431);

- коэффициент текучести кадров (k пл) - это отношение выбывших с предприятия работников по неуважительным причинам (по инициативе работника, из-за прогулов, нарушение трудовой дисциплины и т.д.) (Чвиб нп) к среднесписочной численности (Чсп), который определяется за определенный период по формуле (432):

Для оценки персонала предприятия можно использовать также показатели, определяющие уровень трудовой дисциплины по количеству неявок на работу, соответствие квалификации работников уровню сложности и выполняемых работ; показатели, характеризующие структуру персонала предприятия тощ. Уровень дисциплины (kд) определяет количество неявок (невыходов на работу) (tн) к общему количеству отработанных за определенный период человеко-часов (ТЭФ) и вычисляется по формуле (433):

Соответствие квалификации работников уровню сложности выполняемых работ (kв) определяется как соотношение среднего тарифного разряда группы работников (Rпp) и среднего тарифного разряда выполняемых работ (Rp) по формуле (434):

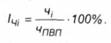

Структура персонала предприятия представляет собой характеристику удельного веса каждой из его составляющей групп (Ичи), воссозданную в процентах к суммарной численности всего промышленно-производственного персонал лу предприятия (Xпвп) она рассчитывается по формуле (435)):

И 48 – ндс и налог на прибыль. Плательщики НДС - это:

Иностранная организация имеют право вставать на учет в качестве налогоплательщиков в любом постоянном представительстве компании в Российской Федерации. Иностранные организации, которые имеют на территории Российской Федерации несколько представительств, могут самостоятельно выбирать подразделение, где они и будут предоставлять налоговую декларацию и уплачивать налоги в целом.

Налогоплательщиков могут освободить от обязанности уплачивать НДС, если за 3-и предшествующих календарных месяца выручка от реализации товаров не превысила 64 500 долларов. Ставка НДС Объект налогообложения Объектом налогообложения в России, Украине и Беларуси признаются нижеперечисленные операции: 1) реализация товаров, а также передача любых имущественных прав; 2) передача товаров (оказание услуг, осуществление работ) для собственных нужд, расход на которые не вычитается при исчислении налога; 3) осуществление строительно-монтажных работ для личного потребления; 4) ввоз товаров на территорию таможенного союза. Ставка НДС в РФ и Беларуси Ставка НДС в РФ бывает 0, 10 и 18 процентов. По ставке 0% осуществляется налогообложение:

По ставке 10% осуществляется налогообложение:

В остальных случаях применяют ставку НДС в 18 %. В Беларуси НДС в 18% недавно была повышена до 20%. Ставка НДС в Украине НДС с 2011 по 2013 гг. на Украине составляет 20%, с 14 года станет 17%. Ставка налога на прибыль в Украине постепенно снижается с 23% до 16%. С 1 января 2014 налогоплательщики будут платить налоги по ставке 16%. На данный момент установлены следующие ставки:

Данный шаг, по мнению украинских налоговых служб, позволит к 2014 году вывести 30% бизнеса из тени и привлечь в казну дополнительно 13% налогов.

Пример НДС Пример НДС. Организация реализовала в одном налоговом периоде (без НДС): Нало́г на доба́вленную сто́имость (НДС) — косвенный налог, форма изъятия в бюджет государства части стоимости товара, работы или услуги, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации. В результате применения НДС конечный потребитель товара, работы или услуги уплачивает продавцу налог со всей стоимости приобретаемого им блага, однако в бюджет эта сумма начинает поступать ранее конечной реализации, так как налог со своей части стоимости, «добавленной» к стоимости приобретённых сырья, работ и (или) услуг, необходимых для производства, уплачивает в бюджет каждый, кто участвует в производстве товара, работы или услуги на различных стадиях. Налоговая ставка НДС в России составляет 18 % и применяется по умолчанию, если операция не входит в перечень облагаемых по ставке 10 % или в перечень со ставкой 0 %. Нало́г на при́быль — прямой налог, взимаемый с прибыли организации (предприятия, банка, страховой компании и т. д.). Прибыль для целей данного налога, как правило, определяется как доход от деятельности компании минус сумма установленных вычетов и скидок. К вычетам относятся: · производственные, коммерческие, транспортные издержки; · проценты по задолженности; · расходы на рекламу и представительство, при этом все рекламные расходы следует делить на два вида: · расходы, которые учитываются при налогообложении в полном объёме; · расходы, которые учитываются при налогообложении в пределах 1 процента от выручки; · расходы на научно-исследовательские работы (расходы, относящиеся к созданию новой или усовершенствованию производимой продукции, применяемых технологий, методов организации производства и управления; · расходы на обучение, профподготовку и переподготовку работников организации-налогоплательщика (при этом сотрудники должны обучаться на основании договора с российскими образовательными учреждениями, имеющими государственную аккредитацию и лицензию, и обучаться могут только специалисты, заключившие с организацией трудовой договор). Налог взимается на основе налоговой декларации по пропорциональным (реже прогрессивным) ставкам. Плательщиками налогов на доходы и прибыль являются юридические лица Республики Беларусь, иностранные юридические лица и международные организации, простые товарищества (участники договора о совместной деятельности), хозяйственные группы (далее – организации).

Участник простого товарищества, на которого в соответствии с договором о совместной деятельности между участниками возложено ведение дел этого товарищества либо который получает выручку по деятельности этого товарищества до ее распределения, исполняет налоговое обязательство этого товарищества. Филиалы, представительства и иные обособленные подразделения юридических лиц Республики Беларусь, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, по соответствующим объектам налогообложения исполняют налоговые обязательства этих юридических лиц в порядке, установленном Законом. Объектом налогообложения налогом на доходы являются дивиденды и приравненные к ним доходы1. Дивидендом признается любой доход, начисленный унитарным предприятием собственнику его имущества, иной организацией (кроме простого товарищества) участнику (акционеру) по принадлежащим данному участнику (акционеру) долям (паям, акциям) в порядке распределения прибыли, остающейся после налогообложения, в том числе: - выплаты участнику (акционеру) организации при ее ликвидации либо при выходе участника (акционера) из состава участников организации в денежной или натуральной форме и в размере, превышающем сумму его взноса (вклада) в уставный фонд, определенную без учета увеличения такого взноса (вклада), произведенного за счет собственных источников этой организации. При этом размер выплат участнику (акционеру) и сумма его взноса (вклада) подлежат пересчету в доллары США по курсу, установленному Национальным банком Республики Беларусь соответственно на день выплат и на день внесения взноса (вклада). Для участника (акционера) коммерческой организации с иностранными инвестициями сумма взноса (вклада) определяется с учетом суммы разницы, зачисленной в резервный фонд такой организации; - выплаты участникам (акционерам) организации в виде долей (паев, акций) этой же организации, а также в виде увеличения номинальной стоимости акций (паев), произведенного за счет собственных источников организации, если такие выплаты изменяют процентную долю участия в уставном фонде организации хотя бы одного из участников (акционеров). Не являются объектом налогообложения налогом на доходы:

- выплаты участнику (акционеру) организации в денежной или натуральной форме и размере, не превышающем его взноса (вклада) в уставный фонд этой организации, при ее ликвидации либо при выходе участника (акционера) из состава участников организации; - выплаты участникам (акционерам) организации в виде долей (паев, акций) этой же организации, а также в виде увеличения номинальной стоимости акций (паев), произведенного за счет собственных источников организации, если такие выплаты не изменяют процентную долю участия в уставном фонде организации ни одного из участников (акционеров); - зачисляемые в полном объеме в доход соответствующего бюджета дивиденды, начисляемые: - на долю в уставном фонде (пакет акций) хозяйственных обществ, переданную (переданный) в собственность Республики Беларусь и (или) административно-территориальной единицы в установленном порядке при реструктуризации задолженности этих хозяйственных обществ по платежам в бюджет; - на принадлежащие Республике Беларусь и (или) административно-территориальным единицам акции (доли, паи). К дивидендам приравниваются доходы, получаемые по соглашениям (долговым обязательствам), предусматривающим участие в прибылях. Облагаемая налогом прибыль исчисляется исходя из суммы прибыли от реализации товаров (работ, услуг), иных ценностей (включая основные средства, товарно-материальные ценности, нематериальные активы), имущественных прав и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Прибыль (убыток) от реализации товаров (работ, услуг), иных ценностей, имущественных прав определяется как положительная (отрицательная) разница между выручкой, полученной от их реализации, и затратами по производству и реализации этих товаров (работ, услуг), иных ценностей (за исключением основных средств), имущественных прав, учитываемыми при налогообложении, а также суммами налогов и сборов, уплачиваемых согласно установленному законодательными актами Республики Беларусь порядку из выручки, полученной от реализации товаров (работ, услуг). Прибыль (убыток) от реализации основных средств определяется как положительная (отрицательная) разница между выручкой, полученной от реализации основных средств, уменьшенной на суммы налогов и сборов, уплачиваемых согласно установленному законодательными актами порядку из выручки, полученной от реализации товаров (работ, услуг), и остаточной стоимостью основных средств, а также затратами по реализации основных средств. Облагаемая налогом прибыль белорусской организации исчисляется с учетом прибыли (убытка), полученной от деятельности за пределами Республики Беларусь, по которой она зарегистрирована в качестве плательщика налогов иностранного государства, определяемой как сумма разницы между выручкой (без учета косвенных налогов) и относящимися к ней затратами в соответствии с налоговым законодательством Республики Беларусь, и разницы между доходами и расходами от внереализационных операций.

В зависимости от учетной политики организации доходы (выручка) от реализации отражаются (признаются полученными) по оплате отгруженных товаров (основных средств, иных ценностей, выполненных работ, оказанных услуг), переданных имущественных прав либо по отгрузке товаров (основных средств, иных ценностей, выполнению работ, оказанию услуг), передаче имущественных прав. Доход (выручка), полученный от источников за пределами Республики Беларусь, принимается с учетом суммы налога на доход, удержано (уплаченной) согласно законодательству иностранного государства. Суммовая разница по доходам (расходам) на дату ее получения учитывается при определении облагаемой налогом прибыли и разделяется в зависимости от видов доходов (расходов), по которым она возникла. Суммовой разницей по доходам признается положительная (отрицательная) разница в сумме дохода (выручки), не учтенная на дату отражения дохода (выручки) и возникшая в связи с обязательством, выраженным в национальной денежной единице Республики Беларусь, величина которого определяется исходя из эквивалента иностранной валюты или условных денежных единиц, либо обязательством, выраженным в иностранной валюте, величина которого определяется исходя из эквивалента иной иностранной валюты или условных денежных единиц. В целях исчисления налога на прибыль в состав доходов от внереализационных операций включаются доходы, поступившие в собственность получателя от операций, непосредственно не связанных с производством товаров (работ, услуг), включая доходы, полученные от операций по сдаче имущества в аренду (лизинг), а также безвозмездно полученные денежные средства и иные ценности (в том числе основные средства, товарно-материальные ценности, нематериальные активы, ценные бумаги), кроме передачи этих ценностей в пределах одного собственника. Дивиденды и приравненные к ним доходы, начисленные организациями, облагаются по ставке 15 процентов. Налог исчисляется, удерживается у плательщика и перечисляется в бюджет организациями, начислившими дивиденды и приравненные к ним доходы. Прибыль организаций облагается налогом по ставке 24 процента. Совет Министров Республики Беларусь вправе снизить (но не более чем в два раза) ставки налога на прибыль, полученную от реализации товаров (работ, услуг) собственного производства (кроме торговой и торгово-закупочной деятельности) организациями, включенными в перечень высокотехнологичных организаций, утверждаемый Советом Министров Республики Беларусь. При этом определение прибыли (за соответствующий период месяца, в котором начала действовать понижающая ставка) в целях налогообложения по ставке 24 процента и по понижающей ставке производится следующим образом: - определяется прибыль, полученная за каждый день, путем деления прибыли за отчетный месяц (с которого применяется понижающая ставка) на количество дней данного месяца; - определяется сумма прибыли, облагаемая по соответствующей ставке, путем умножения полученной суммы прибыли за каждый день отчетного месяца на количество дней применения ставки 24 процента либо понижающей ставки. В соответствии со статьей 29 Закона Республики Беларусь от 12 ноября 1991 года "О правовом режиме территорий, подвергшихся радиоактивному загрязнению в результате катастрофы на Чернобыльской АЭС" (Ведамасцi Вярхоўнага Савета Рэспублiкi Беларусь, 1991 г.,№35, ст.622) налог на прибыль предприятий, организаций и учреждений, получаемую от деятельности, связанной с культурно-бытовым, торговым и иными видами обслуживания населения и строительством в зонах последующего отселения и с правом на отселение, взимается по ставке, уменьшенной на 30 процентов. Перечни предприятий, организаций и учреждений устанавливаются Советом Министров Республики Беларусь. В соответствии с Декретом Президента Республики Беларусь от 25 апреля 2001 г. №10 "О мерах по социально(экономической реабилитации районов, пострадавших от катастрофы на Чернобыльской АЭС" (Национальный реестр правовых актов Республики Беларусь, 2001 г., № 42, 1/2579) по ставке 15 процентов облагаются: - вновь создаваемые на территориях, включенных в зоны с правом на отселение и последующего отселения, юридические лица, реализующие инвестиционные проекты, получившие положительное заключение комплексной экспертизы, – в течение пяти лет со дня государственной регистрации этих юридических лиц; - действующие на указанных территориях юридические лица, реализующие инвестиционные проекты, получившие положительное заключение комплексной экспертизы, –в течение пяти лет с года, следующего за годом включения их в перечень таких юридических лиц. Перечень действующих на территориях специального экономического регулирования юридических лиц, реализующих инвестиционные проекты, утверждается Советом Министров Республики Беларусь по представлению Брестского, Гомельского и Могилевского облисполкомов. Средства, высвобождаемые в результате предоставления в соответствии с настоящим пунктом льгот по налогу на прибыль, подлежат зачислению в фонд накопления и используются на развитие производства. В случае нецелевого использования этих средств налогообложение производится в порядке, установленном законодательством. Плательщики налога на прибыль, филиалы, представительства и иные обособленные подразделения юридических лиц Республики Беларусь, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, исполняющие налоговые обязательства этих юридических лиц по налогу на прибыль, уплачивают налог и представляют налоговые декларации (расчеты) по налогу на прибыль в порядке и сроки, установленные постановлением Кабинета Министров Республики Беларусь от 26 июля 1996 г. №492 "О вопросах взимания налогов на доходы и прибыль" (Собрание указов Президента и постановлений Кабинета Министров Республики Беларусь, 1996 г., № 21, ст.530). Налоговые декларации (расчеты) по налогу на прибыль, а также расчеты, необходимые для предоставления льгот по налогу, представляются плательщиками ежемесячно не позднее 20-го числа месяца, следующего за отчетным, в инспекции МНС по месту постановки на учет нарастающим итогом с начала года. Налог на прибыль уплачивается ежемесячно не позднее 22-го числа каждого месяца, следующего за отчетным. Налог на прибыль от реализации цветов и декоративных растений, а также продукции пушного звероводства уплачивается не позднее 15-го числа каждого месяца колхозами, совхозами, крестьянскими (фермерскими) хозяйствами, межхозяйственными предприятиями и организациями, сельскохозяйственными кооперативами и подсобными сельскими хозяйствами предприятий и организаций, другими сельскохозяйственными формированиями (за исключением плательщиков системы Министерства жилищно-коммунального хозяйства Республики Беларусь) авансовыми платежами в размере 1/3 квартальной плановой суммы налога. Уплата налога на прибыль за полугодие указанными сельскохозяйственными формированиями производится исходя из выручки от реализации цветов и декоративных растений, а также продукции пушного звероводства, за исключением налогов и сборов, уплачиваемых из выручки, и плановых затрат на производство. Юридические лица, уплачивающие налог на доходы от дивидендов и приравненных к ним доходов, не позднее 20-го числа месяца, следующего за месяцем, в котором были начислены дивиденды и приравненные к ним доходы, представляют в налоговые органы по месту постановки на учет налоговые декларации (расчеты) по налогу на доходы нарастающим итогом с начала года по форме. Налог на доходы от дивидендов и приравненных к ним доходов уплачивается в бюджет не позднее дня, следующего за днем, в котором были начислены дивиденды и приравненные к ним доходы.

Налоговые льготы - полное или частичное освобождение от уплаты налога, предоставленное налоговым законодательством при наличии объекта налогообложения, а также иное смягчение налогового бремени для налогоплательщика. Цель налоговых льгот — сокращение налогового обязательства налогоплательщика, реже - отсрочка и рассрочка платежа, что косвенно также приводит к сокращению налогов. В зависимости от элемента структуры налога (предмета (объекта) налогообложения, налоговой базы или окладной суммы), на изменение которого направлена льгота, налоговые льготы делятся на 3 группы: налоговые изъятия, налоговые скидки, налоговые кредиты. В зависимости от субъектов и элементов налогового производства налоговые льготы делятся на 4 группы: по объекту (изъятия, скидки); по ставкам (понижение ставки); по срокам уплаты (отсрочка уплаты, налоговый кредит); по отдельным субъектам (комбинация из перечисленных льгот, налоговые каникулы). Последняя группа налоговых льгот предоставляется только отдельным налогоплательщикам, способы предоставления налоговых льгот могут быть различными. Остальные 3 группы налоговых льгот предоставляются всем налогоплательщикам на равных условиях. Предусмотрены основные виды льгот: необлагаемый минимум объекта налогообложения; изъятие из обложения определенных элементов объекта налогообложения; освобождение от уплаты налогов отдельных лиц или категорий налогоплательщиков; понижение налоговых ставок; целевые налоговые льготы, включая налоговые кредиты (отсрочки взимания налогов), прочие налоговые льготы. Прочие льготы предусмотрены в законах о конкретных налогах.

|

|||||||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 207; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.6.77 (0.036 с.) |